מניות FAANG שוב מובילות הפעם את הירידות, מה שהיה הוא לא מה שיהיה

FAANG הן ענקיות הטכנולוגיה שהיו בשנים האחרונות הקטר של המדדים והובילו לשוק שורי. האותיות מייצגות את החברות: פייסבוק FACEBOOK , אפל APPLE , אמזון AMAZON , נטפליקס NETFLIX וגוגל GOOGLE שהובילו את מהפכת הטכנולוגיה והפכו לחברות הגדולות בעולם. החברות הרכיבו לא רק את מדד הנאסד"ק מוטה הטכנולוגיה, אלא הפכו גם למרכיב מרכזי בן עשרות אחוזים במדד ה-S&P 500.

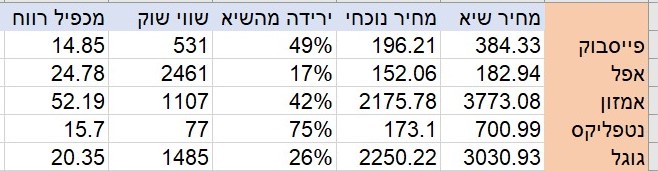

מאז שתי אותיות כבר לא רלונטיות - פייסבוק הפכה למטא וגוגל לאלפאבית - אך נראה שלאחרונה לא רק השם התחלף כשמניות ה-MAANA כפי שהן אמורות להיות מכונות כעת מובילות את המדדים, הפעם לירידות. כולן ירדו בשיעור דו ספרתי מהשיא שלהן, עם ירידות של עד 75% במניית נטפליקס. גוגל ואפל הן היציבות ביותר באופן יחסי, אך גם הן ירדו ב-26% ו-17% בהתאמה. להלן הנתונים:

תנאי המקרו אחראים באופן חלקי לשינוי המגמה. הריבית העולה מצד אחד מאפשרת אלטרנטיבות השקעה שמתחרות במניות מה שגורם ליציאה של כסף משוק המניות, ומצד שני מכבידות על יכולת גיוס החוב של החברות כמו גם על יכולת הצרכנים להמשיך בצריכה. אז נכון, לחברות הענק אין בעיה של גישה לחוב אך תנאי השוק משפיעים בסופו של דבר גם עליהן.

אך המקרו לא מספר פה את כל הסיפור. החברות, לפחות חלקן, פשוט מאכזבות והשוק איבד לחלוטין את הסבלנות לאכזבות כאלה. נטפליקס מציגה דוחות מזעזעים פעם אחר פעם. משהו במודל העסקי לא עובד. יש אמנם הרבה מנויים אך הצמיחה די מיצתה את עצמה, והמתחרות נוגסות בנתח השוק, וגם, ובעיקר, מאז שהחברה החליטה להפיק תוכן בעצמה ולא רק לשדר תוכן של אחרים היא נכנסה לבור ללא תחתית של הוצאות שפשוט לא מאפשר לה להרוויח מספיק. לכן היא שווה רק 77 מיליארד דולר ונסחרת במכפיל של חברת ערך - 15. אבל נטפליקס היא לא חברת ערך. היא צריכה לייצר צמיחה שתצדיק את המשך ההוצאות הכבדות, אם לא היא תפסיד למתחרות החזקות - אפל, דיסני, אמזון ועוד חברות שנכנסות לתחום הסטרימינג.

- למה חברות הייטק ישראליות מעסיקות 32 אלף איש באירופה?

- סקר ההייטק: 37% מהעובדים המנוסים חוששים לעידם המקצועי בגלל ה-AI

- המלצת המערכת: כל הכותרות 24/7

מטא גם נכנסה לסייקל שלילי והשוק הפיל אותה לאחר פרסום הדוחות של הרבעון הרביעי. היא התאוששה מעט לאחר הדוחות האחרונים שהיו מעט טובים יותר. פייסבוק, שלא כמו נטפליקס, עדיין מציגה הכנסות חזקות וצמיחה, אך לקחה סיכון עם ההימור על המטאוורס. כעת נראה שהיא לוקחת צעד אחורה בנושא ההשקעות שהיא תיכננה במטאוורס, וגם הקפיאה גיוס מהנדסים במטרה לעצור קצת את מחול הטירוף סביב משכורות העובדים, בהתאם למגמה המסתמנת בשוק. גם היא נסחרת במחיר של מנית ערך, ויתכן בהחלט שהיא יותר קרובה להגדרה של מניה כזו.

אמזון היא היחידה שניתן לומר שעדיין נסחרת במכפיל של חברת צמיחה, אבל גם לגביה השוק מתחיל לאבד סבלנות, במיוחד כלפי ההוצאות הבלתי נגמרות כשהכנסות העתק לא יורדות אף פעם לשורה התחתונה. אמזון ידועה כחברה שבמשך שנים ארוכות נסחרת במכפילים גבוהים במיוחד, לא פעם מעל 100, כיון שהיא משקיעה סכומי עתק בהתרחבות, שמצליחה להצדיק את עצמה. כך בניית מערך הלוגיסטיקה העצום שלה יוצר לה כבר הכנסות של עשרות מיליארדים בשנה ומהווה מוקד צמיחה אגרסיבי. הענן הפך מכלום לאחד העסקים המוצלחים בעולם. יחד עם זאת, המשקיעים מתחילים לשאול את עצמם האם אי פעם נראה את זה מגיע לשורה התחתונה? לאחר הדוחות האחרונים נראה שיותר ויותר מהם החליטו להרים ידיים ולעזוב את החברה שנסחרת במחיר שלא נראה מאז מרץ 2020, למרות שההכנסות עלו מאז באחוזים ניכרים.

אפל וגוגל בינתיים נראות המניות היציבות ביותר, אך גם הן עוברות תהליך של צמצום מכפילים משמעותי. אפל כהרגלה מציגה מספרים פנומנלים גם בשורה העליונה וגם בתחתונה. היא גם זו שירדה הכי מעט מהשיא, וגם נסחרת במכפיל סביר לחברה שמציגה מספרים כאלה, אך אי אפשר להתעלם מכך שהחברה מתקרבת למיצוי הצמיחה ואי אפשר לצפות ממנה להמשיך לצמוח בכזה קצב. אם לא תפרוץ לשוק חדש ותכבוש אותו כמה שרק היא יודעת (רכב חשמלי? מטאוורס?), אפל תמשיך לייצר מזומן בערמות ופשוט ליצור ערך למשקיעים, אך לא לצמוח בצורה משמעותית. אפל היא היחידה ברשימה שניתן להתייחס אליה כמניית ערך פר אקסלנס בשלב זה, והראיה לכך - היא האחזקה הגדולה ביותר של משקיע הערך המפורסם בעולם - וורן באפט.

- אפל מפתחת משקפיים חכמים, תליון ואיירפודס עם מצלמות כחלק מהימור ה-AI שלה

- הזהב יורד כמעט 3% - בוול-סטריט עדיין רואים אפסייד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שמזנקת היום ב-83% וזאת שנופלת ב-40%

גוגל לא רחוקה ממנה. היא אמנם פספסה בדוחות האחרונים אך הצליחה להרגיע את השוק עם תוכנית ביי בק אגרסיבית. הצמיחה של גוגל מעורבת אך עסקי הפרסום היציבים ממשיכים לתמוך בעסקי החברה והתמחור נראה סביר ביחס להכנסות והרווחים הנוכחים, בתוספת לפוטנציאל.

- 5.השוק יתאושש רק אם אפל תיפול 30% לפחות (ל"ת)דני 10/05/2022 18:19הגב לתגובה זו

- 4.ברק 10/05/2022 17:37הגב לתגובה זואיך יהיה להם כסף למותרות כמו אייפונים והזמנות מאמזון? דווקא גוגל לדעתי תיהיה מעט יותר בסדר כי עדיין צריך פרסומות ופייסבוק נדפקה בגלל המהלכים של אפל. נטפליקס מצידה כבר לא הקרטל שהיתה ולדעתי לא תחזור להיות גדולה אם היא לא תמצא מנוע צמיחה חדש. במקרה הזה הריבית היא לא הגורם העיקרי לירידות, רק הטריגר לנפילה שהיתה צריכה להגיע מזמן, אולי רק של גוגל כי אמנם הרווח מהפרסומות יורד בתקופות הללו אבל כלכך אין לה תחרות שזה לא משנה. לדעתי רק כשהמחירים ירדו אז חלק מהחברות יוכלו לחזור לגדולתן ללא קשר לריבית.

- 3.משקיע 10/05/2022 14:58הגב לתגובה זוהחברה עם מכפיל 63 ל2023 וצמיחה של לפחות 50% ברווחים בעשור הקרוב. אין אף חברה שמתקרבת למספרים האלה בסדר גודל הזה.

- 2.oz 10/05/2022 12:35הגב לתגובה זוהון אנושי ומידע איכותי כמעט ללא תחרות.

- אמת (ל"ת)צרי 10/05/2022 13:42הגב לתגובה זו

- 1.אפל בקרוב מאד עד סוף השנה 200$ למניה . (ל"ת)זכרוני 10/05/2022 11:49הגב לתגובה זו