למה מניית אסטרה לאבס מזנקת בוול סטריט?

מניית חברת השבבים אסטרה לאבס מזנקת במהלך המסחר לאחר שהחברה הודיעה על השקת פורטפוליו חדש של מתגים מתקדמים (fabric switches) שישמשו ביישומים של בינה מלאכותית. המשקיעים בוול סטריט אופטימיים לגבי החדשות וצופים שהמניה תמשיך לעלות.

אסטרה הכריזה ביום שלישי בערב על הפורטפוליו החדש, הכולל מתגים המיועדים לניהול זרימת נתונים במערכות מחשוב. המתגים תוכננו במיוחד עבור יישומי בינה מלאכותית ותשתיות ענן, כך מסרה החברה.

סגן נשיא בכיר להנדסת GPU באנבידיה, בריאן קלהר, כתב בהודעה לעיתונות של אסטרה כי פורטפוליו המתגים החדש "יכול לתמוך בפריסות תשתית AI מואצות של אנבידיה במגוון רחב של עומסי עבודה בתחום הבינה המלאכותית והמחשוב עתיר הביצועים (HPC)".

בעקבות ההכרזה, האנליסט ג'וזף מור ממורגן סטנלי העלה את מחיר היעד שלו ל-74 דולר לעומת 55 דולר קודם לכן, אפסייד של 40% לעומת מחיר הסגירה של 52.96 דולר ביום שלישי. מור שמר על דירוג "משקל יתר" (Overweight) למניה.

- צרות בקבוצת מדלן - לוקלייז הפועלת בארה"ב נסגרת, האתר המקומי ימשיך כרגיל

- החברה הישראלית שהיתה יכולה להיות אנבידיה ומה קרה בדרך?

- המלצת המערכת: כל הכותרות 24/7

"על אף שפרטי התוכן המדויקים אינם ידועים, המוצר החדש הזה הוא חיובי להערכתנו הפיננסית, ובעבור חברה שמייצרת כ-500 מיליון דולר בהכנסות, המוצר הזה צפוי להיות משמעותי להכנסות ולרווחים בשנת 2025", כתב מור. האנליסט של פירמת Mizuho, ג'ורדן קליין, כתב ביום רביעי כי ההכרזה היא "משנה כללי משחק פוטנציאלי" עבור תחזיות הצמיחה והמניה.

Astera יצאה להנפקה במרץ במחיר של 36 דולר למניה. מאז ירדה המניה ב-29% מהשיא של 85.70 דולר שנרשם ב-29 באפריל. אחד החששות שהכבידו על המניה הוא זמן השילוח של שבבי Blackwell של Nvidia, שצפויים לכלול את הטכנולוגיה של אסטרה. אחד ממייסדי החברה ומי שהיה לאחד המשקיעים הראשונים בה הוא היזם ואיש העסקים אביגדור וילנץ הישראלי.

- בוול סטריט חתכו ב־60% את מחיר היעד למניית סטרטג׳י

- BYD פותחת פער על טסלה גם בגרמניה: המכירות זינקו פי 10 בתוך שנה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מרים אדלסון הפסידה היום 3 מיליארד דולר: מניית לאס וגאס סנדס...

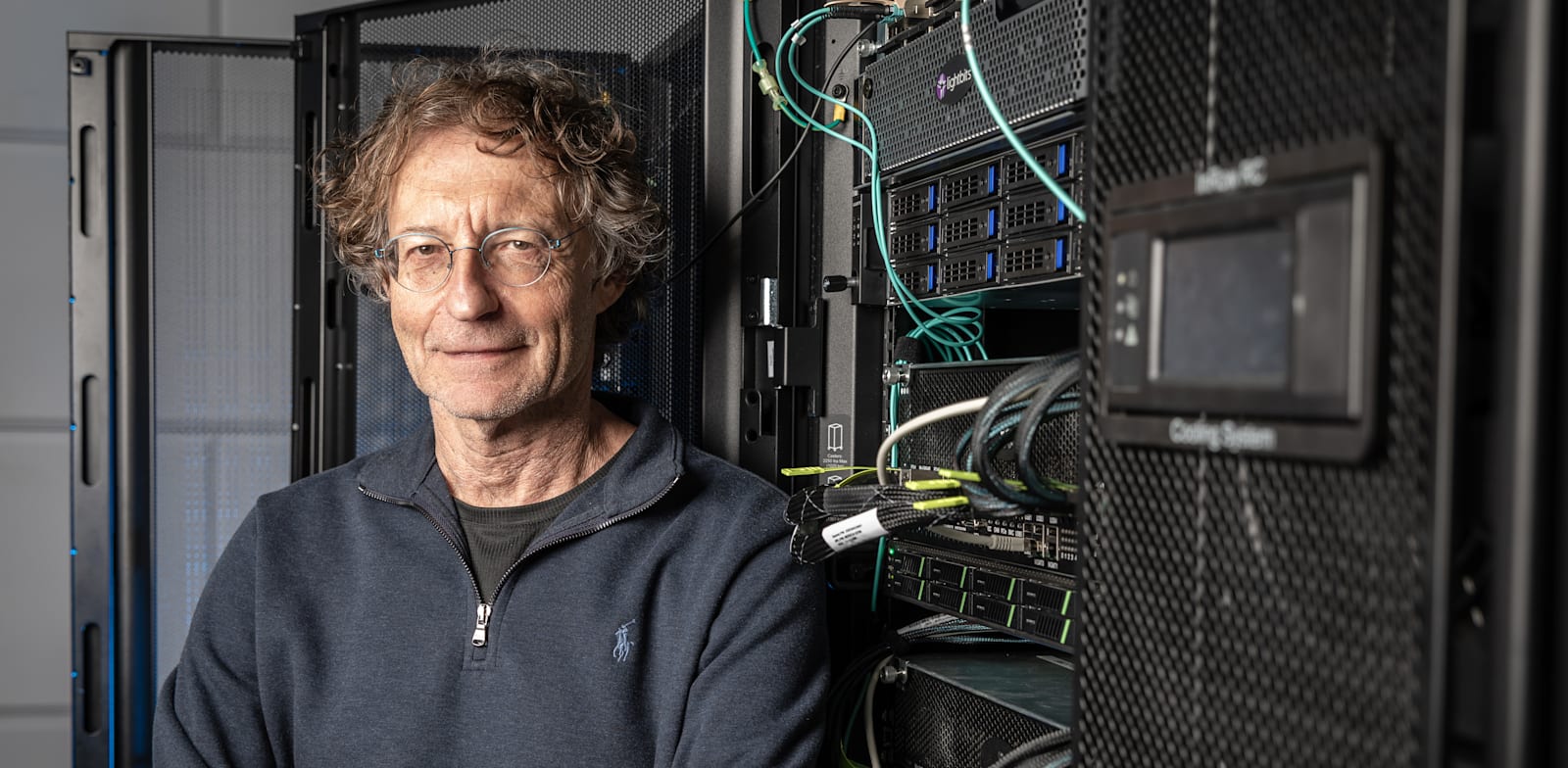

אביגדור וילנץ; קרדיט: אייל טואג

וילנץ הקים לאורך השנים שורה של חברות בתחום המוליכים למחצה, שנמכרו בהמשך בסכומים גבוהים לענקיות בתחום, שהבולטת שבהם היא חברת האבנה לאבס שנמכרה בשנת 2019 לענקית השבבים אינטל האמריקאית תמורת 2 מיליארד דולר. מלבד האבנה לאבס, וילנץ ייסד את חברת גלילאו טכנולוגיות שנמכרה (25%) לחברת מארוול האמריקאית תמורת 2.7 מיליארד דולר, וחברת אנפורנה לאבס, אשר נמכרה בשנת 2015 לענקית הטכנולוגיה אמזון תמורת 370 מיליון דולר. וילנץ אמנם אינו נמנה בדירקטוריון החברה אך הדירקטורים באסטרה הוא יד ימינו, מנואל אלבה, עמו ייסד את גלילאו ואשר שימש בעבר כשותף שלו בהשקעות רבות. שוחחנו איתו לפני מספר חודשים, קראו כאן.