מהו עקום התשואות, מה זה אומר שהוא התהפך ולמה זה מכביד על המדדים?

אם מישהו לווה ממך כסף, משך הזמן עד שיחזיר לך אותו הוא זה שקובע כמה ריבית תדרוש לקבל: ככל שמדובר על טווח ארוך יותר (ייקח יותר זמן עד שיוחזר הכסף) כך הריבית צפויה להיות גבוהה יותר, כי הסיכון שאתה נושא בתור המלווה גדול יותר. הרי מי יודע מה יכול להתפתח ב-10 שנים הקרובות ובוודאי ב-30 שנה? לכן, משכנתא ל-30 שנה תהיה בריבית גבוהה יותר מאשר משכנתא ל-10 שנה. זה הכלל הפשוט והוא גם הגיוני.

זה עובד לשני הצדדים: כאשר מדינה לווה כסף מהאזרחים המלווה הוא הציבור. משמע, אם אתה רוכש אג״ח שממשלת ארה״ב לווה - אתה הוא המלווה. ארה״ב צריכה את כספי המשקיעים, ומשלמת עליהם ריבית. אחרת למה שנביא לה את הכסף? ככל שהזמן ארוך יותר - 10, 20, או 30 שנים, כך הריבית שארה״ב משלמת לנו צריכה להיות גבוהה יותר. ככל שמדובר בזמן קצר, 1, 2, או 3 שנים, הריבית על האג״ח צפויה להיות נמוכה יותר.

תשואות האג"ח לשנתיים הגיעו ל-3.5%, הרמה הגבוהה ביותר מאז 2007

מאז שהפד' החל להעלות את הריבית לפני חצי שנה - תשואות האג"ח מזנקות. בשנת 2020 התשואות ל-10 שנים נפלו לשפל של 0.5% בלבד אז היום זה כבר 3.32%. כעת קל יותר לחזות את מהלכי הפד- כולם חושבים שתהיינה עוד ועוד העלאות ריבית.

מדוע? כי אם הריבית על הפקדונות בבנקים או בחסכונות תהיה 3.5%, (היעד של הפד בסוף השנה) לאחר העלאות הריבית של הפד, אז למה שמשקיע יעדיף לשים את כספו באג״ח לשנתיים, כאשר הוא מקבל את אותה תשואה בבנק? לכן, תמיד תשואות האג״ח יגלמו פרמיה מעל הריבית בשוק. במילים אחרות - האג"ח מהוות סוג של ״מצפן״ לריבית הפד. לכן גם פעמים רבות ניתן לראות קפיצה בתשואות של האג"ח אחרי נאום ניצי של יו"ר הפד פאוול, או נתון אינפלציה מעל הצפי. תשואות האג״ח קופצות כיוון שהן מגלמות את ריבית הפד שצפויה לעלות לאור הנתונים.

- למה הנגיד הבא של הפד׳ חייב לאפשר לאינפלציה לעלות כדי שהריבית תצנח

- נשיאת הפד של בוסטון מתנגדת להורדת ריבית נוספת בדצמבר

- המלצת המערכת: כל הכותרות 24/7

וכך הגענו לתשואות על האג"ח לשנתיים של 3.55%, לכאורה תשואה מאוד גבוהה (לא הייתה תשואה שכזו מאז 2007).

התשואה לשנתיים מגיעה ל-3.55% כי ״אף אחד לא רוצה אותה״. למה? כי באג״חים זה עובד הפוך: כשיש ביקוש, האג״ח עולה והתשואה על האג״ח יורדת. מנגד - כשאין ביקוש מחיר האג״ח יורד והתשואה עליו עולה. חישבו על זה כך - ממשלת ארה״ב, מנסה ״לפתות״ אתכם בעזרת ריבית גבוהה יותר כדי שתשקיעו את הכסף אצלה ולא במקום אחר. מה זה אומר? שאין מספיק ביקוש כרגע לאג״ח לשנתיים הקרובות, אולי בגלל החששות ממיתון, שיכולות להוביל לירידה בתשואות.

מה זה עקום התשואות

עקום התשואות, הוא היחס שבין תשואות האג״ח לפידיון (מועד סיום ופירעון האג"ח וחזרת הקרן לבעלים) בזמנים שונים, ובדרך כלל הוא רק עולה ככל שמדובר בתקופה ארוכה יותר עד הפידיון של האג"ח. לכן כאמור - התשואה לשנתיים בדרך כלל אמורה להיות נמוכה מהתשואה ל-10 שנים, בעקבות הסיכון העודף שהמלווה לטווח ארוך לוקח על עצמו (מי יודע מה יקרה בעתיד הרחוק).

הריביות הקצרות (לשנתיים) גבוהות מהריביות הארוכות (ל-10 שנים) = עקום התשואות מתהפך

עקום התשואות 'מתהפך' - זה תהליך שקורה כאשר האג"ח לטווח ארוך נותנות תשואה נמוכה יותר מאשר אלו לטווח קצר. במילים פשוטות, כאשר התשואות לטווח הקצר גבוהות מאלו לטווח הארוך, השוק אומר: "הזמנים הטובים כאן... אבל מגיעים זמנים רעים, אני לא יודע מה יקרה בשנתיים הקרובות: הידוק מוניטארי של הפד, העלאות ריבית, מלחמה ואינפלציה גבוהה, אז אני מעדיף לשים את הכסף שלי בבנק". חוסר הוודאות גורם למשקיעים להעדיף תשואה נמוכה יותר אך לאורך זמן והתשואות לזמן ארוך יורדות מתחת לאלו לזמן קצר.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

רגע, בואו נחזור אחורה - הריבית ל-10 שנים היא 3.32% והריבית לשנתיים היא 3.55%, איך זה יכול להיות?

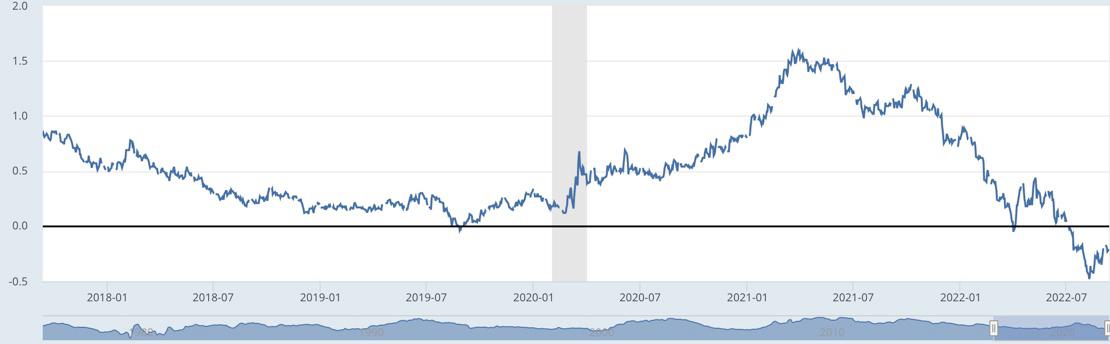

בדרך כלל, כאשר מדברים על עקום תשואה הפוך מתייחסים לאג"ח האוצר ל-10 שנים לעומת האג"ח לשנתיים. איגרות החוב הממשלתיות לשנתיים ו-10 שנים. נכון לכתיבת שורות אלה, עקום התשואות הפוך, ולא רק שהוא הפוך, אלא גם הפער בין השניים רק גדל. אג״ח ל-10 שנים יניב נכון להיום תשואה של 3.3% כל שנה למשך 10 שנים, בעוד אג״ח לשנתיים יניב תשואה טובה יותר לטווח הקצר, של 3.55% כל שנה במשך שנתיים - זאת לא אמורה להיות הנורמה. הפער בין השניים הוא שלילי, כאשר מחסרים את תשואת אג״ח שנתיים מתשואה ל-10 שנים, מקבלים 0.2399%. כל עוד הנתון הזה שלילי, עקום התשואות הפוך.

כך זה נראה בגרף שמבטא את היחס בין תשואת האג"ח ל-10 שנים ובין אג"ח לשנתיים - הקו ירד מתחת לאפס:

מה זה עשוי לומר? מיתון בארה"ב

במקום פרמיית הסיכון לעתיד הרחוק יותר והלא ידוע, המשקיעים בשוק האג"ח מתמחרים תרחיש בו הריבית תחזור לרדת, שכן הצמיחה "תיתקע בקיר" לאחר העלאות הריבית - כלומר יהיה מיתון בארצות הברית. ומכאן באה ההנחה כי היפוך עקום התשואות הוא אינדיקטור למיתון בארה״ב, גם סטטיסטית הוא מוצלח כאשר הוא הופיע לפני המיתון ב-2008, וגם ב-2002. אך נראה שכעת המצב בארה״ב קצת טוב יותר כאשר שוק העבודה ממשיך להיות הדוק וחזק.

איך כל זה קשור לשווקי המניות?

- 1.נ.ש. 13/09/2022 13:38הגב לתגובה זואת מה שברור המשמעות של עליה בתשואות הוא הפסד למחזיקי האג"ח כלומר לא המדינה היא זו שמשלמת יותר אלא השווי של האגח ירד. ברור שהשמעות היא שאם המדינה תרצה לגייס עוד כסף אז היא תעשה את זה בתשואה של המחיר הנוכחי ואז היא אכן תשלם יותר על האג"ח