לפידות קפיטל: רווח של 87 מיליון שקל ברבעון, ירידה של 4%

לפידות קפיטל לפידות קפיטל -0.33% , קבוצת ההשקעות השולטת בדניה סיבוס, אפריקה מגורים, סאני תקשורת ועוד, מדווחת על תוצאותיה הכספיות לרבעון השלישי לשנת 2024.

הרווח הנקי המאוחד של לפידות לרבעון הסתכם ב-87 מיליון שקל לעומת כ-90 מיליון שקל ברבעון המקביל. מדובר ברווח של 0.87 שקל למניה לעומת רווח של 0.96 שקל למניה ברבעון המקביל. ההון העצמי המאוחד של לפידות לסוף הרבעון הסתכם בכ-3.6 מיליארד שקל (חלק הבעלים כ-2.2 מיליארד שקל), זאת לעומת 3.1 מיליארד שקל (חלק הבעלים כ-2 מיליארד שקל) בתאריך 31 בדצמבר 2023.

יעקב לוקסנבורג, מנכ"ל לפידות קפיטל; קרדיט: סיון פרג'

דירקטוריון החברה אישר חלוקת דיבידנד בסך של 7 מיליון שקל בגין רווחי הרבעון השלישי כך שבמצטבר הכריזה לפידות דיבידנדים בשנת 2024 בסך כ-51 מיליון שקל וזאת בנוסף לרכישה עצמאית של מניות שביצע החברה מתחילת השנה בסך של כ-7 מיליוןשקל. סך הדיבידנד עליו הכריזו כלל חברות הקבוצה במהלך שנת 2024 הסתכם ב-266 מיליון שקל, מתוכם כ-175 מיליון שקל חלקה של לפידות.

- דניה מסכמת רבעון עם ירידה קלה בהכנסות אך שיפור ברווחיות התפעולית

- לפידות קפיטל בהצעת רכש לחלץ יהש לפי 1.35 שקל

- המלצת המערכת: כל הכותרות 24/7

אמצעיה הנזילים של החברה וחברות הבנות שלה בבעלות 100% בלבד הסתכמו לסך של כ- 159 מיליוני שקל וברמת הקבוצה הסתכמו לכ 1.4 מיליארד שקל.

דניה דניה סיבוס 0.69% (מוחזקת בשיעור של 75%), סיימה את הרבעון השלישי לשנת 2024 עם הכנסות בהיקף של 1.6 מיליארד שקל, גידול של 14% בהשוואה לרבעון המקביל אשתקד. הרווח הנקי של דניה לרבעון השלישי לשנת 2024 הסתכם בכ-45.2 מיליון שקל. צבר ההזמנות של החברה נכון לסוף הרבעון השלישי לשנת 2024 עמד על כ-13.2 מיליארד שקל (ללא פרוייקט הקו הכחול) לעומת צבר ההזמנות ברבעון הקודם שעמד על כ-12.9 מיליארד שקל. למועד המאזן לחברה קופת מזומנים בסך של כ-631 מיליון שקל, ללא חוב תאגידי כלל. דירקטוריון דניה אישר חלוקת דיבידנד בהיקף של כ-40 מיליון שקל בגין רווחי הרבעון השלישי.

אפריקה מגורים אפריקה מגורים -1.83% (מוחזקת בשיעור של 51%), מכרה במהלך הרבעון השלישי 80 יחידות דיור לעומת 54 יחידות דיור ברבעון המקביל אשתקד ובתשעת החודשים הראשונים של השנה מכרה החברה 320 יחידות דיור. לשם השוואה בשנת 2023 כולה מכרה אפריקה מגורים 233 יחידות דיור. שיעור הרווח הגולמי ממכירת דירות לרבעון השלישי לשנת 2024 נותר גבוהה ועלה ל-26% לעומת 22% ברבעון המקביל אתשקד. לחברה 2,759 יח"ד בשלבי ביצוע ושיווק שונים, מתוכן נמכרו 1,530 יח"ד (כ-55%), בהיקף כספי של כ-4.349 מיליארד שקל כולל מע"מ כאשר החברה מכרה 97% מהדירות שמיועדות לאכלוס עד סוף 2026. החברה סיימה את הרבעון השלישי לשנת 2024 עם רווח נקי לבעלי המניות של 36 מיליון שקל לעומת כ-33 מיליון שקל ברבעון המקביל אשתקד. לצד המשך שמירה על מינוף של 42%. יחס החוב נטו ל-CAP נטו של החברה, דירקטוריון החברה אישר חלוקת דיבידנד בסך של 20 מיליון שקל בגין רווחי הרבעון.

סאני תקשורת סאני תקשורת -2.18% (מוחזקת בשיעור של כ-52%) רשמה הכנסות בסך 257 מיליון שקל ברבעון השלישי לשנת 2024 לעומת היקף מכירות של 219 מיליון שקל בתקופה המקבילה אשתקד, עליה של כ- 17%. הרווח הנקי של סאני ברבעון השלישי הסתכם בכ-9 מיליון שקל לעומת לרווח נקי של 2 מיליון שקל בתקופה המקבילה אשתקד, עליה של 293%. דירקטוריון החברה אישר חלוקת דיבידנד בסך של 10 מיליון שקל בגין רווחי הרבעון.

- טאואר עקפה את הציפיות; מכריזה על השקעת ענק ב-AI

- רמי לוי נדל"ן תקים 220 דירות בהתחדשות עירונית בראשון לציון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- עדכון המדדים: מניות השבבים צפויות ליהנות מביקושים משמעותיים...

"מדיניות לפידות מתמקדת בהרחבת והעמקת הפעילויות העסקיות הקיימות ואיתור הזדמנויות עסקיות חדשות", מסר יעקב לוקסנבורג, יו"ר לפידות קפיטל. "בדניה המיקוד בהרחבת יכולות הביצוע במגזר הקבלנות והרחבת המפעלים שפועלים בתחומי; הברזל, לוחות טרומיים, פעילות מערכות ומיזוג אוויר כמו גם בהרחבת הייזום והבניה בחו"ל. באפריקה מגורים צפויים ברבעון הרביעי להיפתח לשיווק פרויקטים חדשים בהיקף משמעותי של מעל 600 יחידות דיור. סאני פועלת להרחבת בסיס הלקוחות וחיזוק מחלקות השיווק והמכירות בשיתוף פעולה עם סמסונג וכן באיתור אפיקי פעילות נוספים. בפעילות תשתיות המים, הפעילות מואצת בתחום קידוחי המים במסגרת הסכם בסך כ-350 מיליון שקל, מתמקדים בהרחבת פעילות קידוחים זו בנוסף לכניסה לאפיקי פעילות חדשים בתחום".

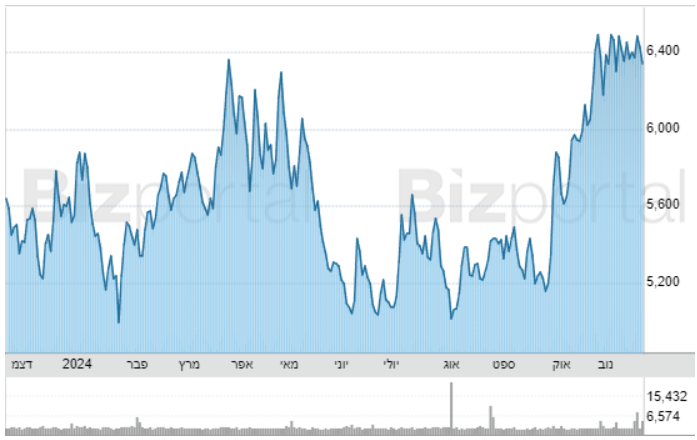

מניית לפידות קפיטל נסחרת לפי שווי של 3.9 מיליארד שקל אחרי עלייה של 14% מתחילת השנה ושל 15% בשנה האחרונה.