אנבידיה השקיעה בננוקס הישראלית ואז התחרטה: ההסבר בדוחות

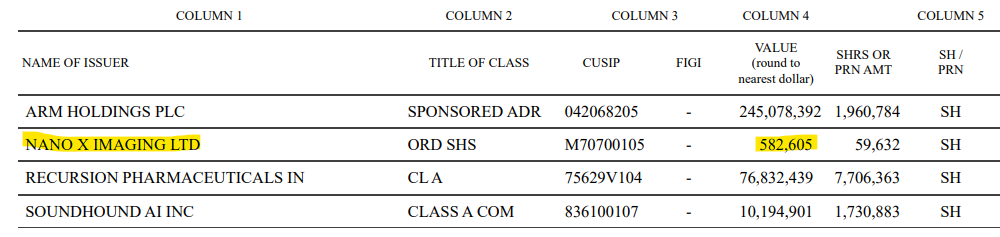

בפברואר השנה מניית ננוקס ננוקס הישראלית זינקה פי 2 בעקבות השקעה של ענקית השבבים אנבידיה NVIDIA CORP . לפי הדיווח אנבידיה החזיקה במניות של ננוקס כבר קודם לכן, כאשר בסוף 2023 שווי האחזקה שלה עמד על 380 אלף דולר, אך בפברואר נחשף שאנבידיה הגדילה את ההשקעה שלה במהלך החודשיים הראשונים של השנה לשווי של 583 אלף דולר. אלה סכומים לא מהותיים, לא לאנבידיה וגם לא לננוקס. המניה של ננוקס לא זינקה בגלל הסכום, היא זינקה בגלל שהמשקיעה זו אנבידיה.

שווי האחזקות של אנבידיה נכון לחודש פברואר

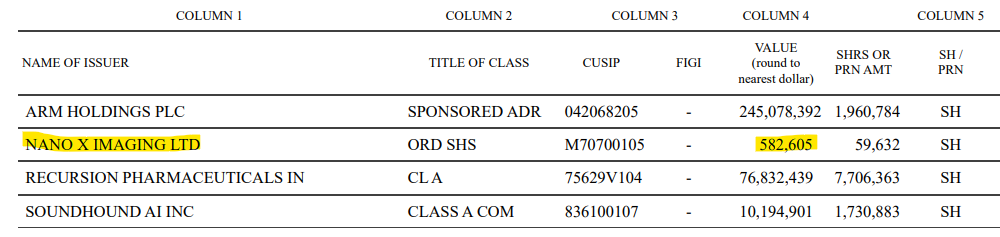

ננוקס משתמשת ב-AI להדמיה רפואית ומפתחת רנטגן נייד וזול, כזה שהשאיפה היא שיהיה בכל בית לשימוש פרטי. עם זאת, התוצאות של ננוקס לא התרוממו, קופת המזומנים הולכת ומתרוקנת, ואנבידיה מימשה כבר את רוב ההשקעה שלה מתחילת השנה כאשר נכון לסוף ספטמבר שווי האחזקה שלה בחברה עמד על 362 אלף דולר, נמוך יותר משווי האחזקה שלה בתחילת השנה.

- המירוץ לשוק של טריליון דולר: IonQ, אנבידיה ו-D-Wave במוקד

- מניות בולטות בוול סטריט: אורקל מזנקת, אנבידיה מתממשת

- המלצת המערכת: כל הכותרות 24/7

שווי האחזקות של אנבידיה נכון לחודש ספטמבר

אנבידיה לא דיברה על ההשקעה שלה בננוקס וגם לא עם המימושים שלה מאז, אבל ניתן רק לשער שהסיבה לפרסה שלה היא התוצאות המאכזבות של החברה.

התוצאות המאכזבות של ננוקס

ברבעון השלישי ננקוס הכניסה 3 מיליון דולר בהשוואה ל-2.5 מיליון דולר ברבעון המקביל. עם זאת החברה המשיכה להציג הפסד עם הפסד נקי של 13.6 מיליון דולר ברבעון (בהשוואה להפסד של 21.4 מיליון דולר ברבעון המקביל).

אנבידיה יודעת שננוקס לא תוכל להמשיך לפעול כך לאורך זמן, כפי שעולה גם מהמאזן ומהתזרים שלה. נכון לתום הרבעון היו לננוקס בקופה מזומנים ושווי מזומנים בסך 57.1 מיליון דולר, זאת בהשוואה ל-82.8 מיליון דולר בתקופה המקבילה. ננוקס שרפה בתשעת החודשים הראשונים של השנה 26 מיליון דולר מה שמציב לה קצב שריפת מזומנים שנתי של 34.7 מיליון דולר.

החלום של ננוקס לא מתרומם

ננוקס כאמור שואפת לייצר בדיקות רנטגן ביתיות יעזרו בבינה מלאכותית לניתוח המידע. זה לא בדיוק בתחום של אנבידיה, אבל אנבידיה משקיעה במספר תחומים שנוגעים ב-AI כדי להיות עם דריסת רגל מסוימת בתחומים השונים. כך למשל היא מחזיקה גם בחברת הביוטק Recursion Pharmaceuticals, ובחברת SoundHound, המפתחת עוזרים קוליים אישיים, בדומה לאלכסה של אמזון או סירי של אפל.

- שופיפיי ואפל מתחזקות עד 2%; פאלו אלטו יורדת 1.5% - וול סטריט במגמה שלילית

- סיוה: הכנסות של 31.3 מיליון דולר ברבעון - הרווח מעל התחזיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מייקל סיילור מציע: קנו ביטקוין אחד תקבלו 2; מה הבעיה?

אנבידיה לא מעורבת בפעילות של החברות הללו. היא משקיעה שקטה ואם היא רואה שהעסק לא מתרומם אין לה סיבה להישאר בו, ונראה שזה המצב עם ננוקס. מעבר לתוצאות החלשות והמאזן, ננוקס לא מסרה על איזשהו עדכון מהותי בדוחות האחרונים. היא דיווחה על התחלה של ניסוי קליני בבית החולים בלינסון ובגאנה וחידשה חוזים עם מפסר מוסדות שמשתמשים במכשור שלה, אבל נראה שהדרך להפצה רחבה של הטיפול לצרכנים פרטיים עוד רחוקה.

כמו שאמרנו, ההשקעה של אנבידיה בננוקס לא מהותית, אבל כשהשוק רואה שענקית כמו אנבידיה שמה את העין שלה על חברה מסוימת אז גם הוא שם את העין שלו עליה, וכשהוא רואה שאנבידיה כבר פחות אוהבת את הפעילות הזו, גם הוא מאבד עניין.

מניית ננוקס נסחרת לפי שווי של 356 מיליון דולר אחרי ירידה של 4.5% מתחילת השנה ושל 8% בשנה האחרונה.