בנק ישראל: "המוסדיים משקיעים את הכסף של הציבור באותה צורה - גם בגלל התנהגות עדרית"

פיזור של תיק השקעות חשוב מאוד לאדם הפרטי - כאשר מניה או אגרת חוב מסוימת יורדת זה לא אומר שכל תיק ההשקעות יורד. אפשר לפזר ולמעשה לבטל את ה"סיכון הספציפי" במניה כלשהי אם משקיעים בהרבה מניות או אגרות חוב במקביל , בצורה כזו, אם אחת יורדת זה לא פוגע בכל התיק. יש גם סיכון שאותו אי אפשר לפזר ולבטל - הסיכון של השוק כולו.

אפשר לומר שבנק ישראל מסתכל על הדברים בצורה דומה - רק הרבה יותר בגדול: על הסיכון של כל המשק הישראלי ושל צורת ניהול הכספים של מנהלי ההשקעות שלנו. כאשר מנהלי הכספים משקיעים רק או כמעט רק בישראל הם בעצם חושפים את כל המשקיעים שלהם, כלומר את כל הציבור הישראלי לסיכונים הספציפיים של השוק בישראל. בהחלט תיתכן אפשרות שהשוק המקומי יירד (מישהו אמר מלחמה, מבצע צבאי או אינתיפאדה. וכמובן אפשרויות נוספות) כאשר בעולם השווקים לא נפגעים. במילים של בנק ישראל: "חשוב לבחון את מידת הפיזור של תיקי הנכסים שלהם (של המוסדיים. נ"א). במקרה של זעזוע משמעותי, דמיון רב בתיקי הנכסים עלול לשמש כערוץ להעברתו ולהפיכתו של אירוע נקודתי לאירוע כלל מערכתי".

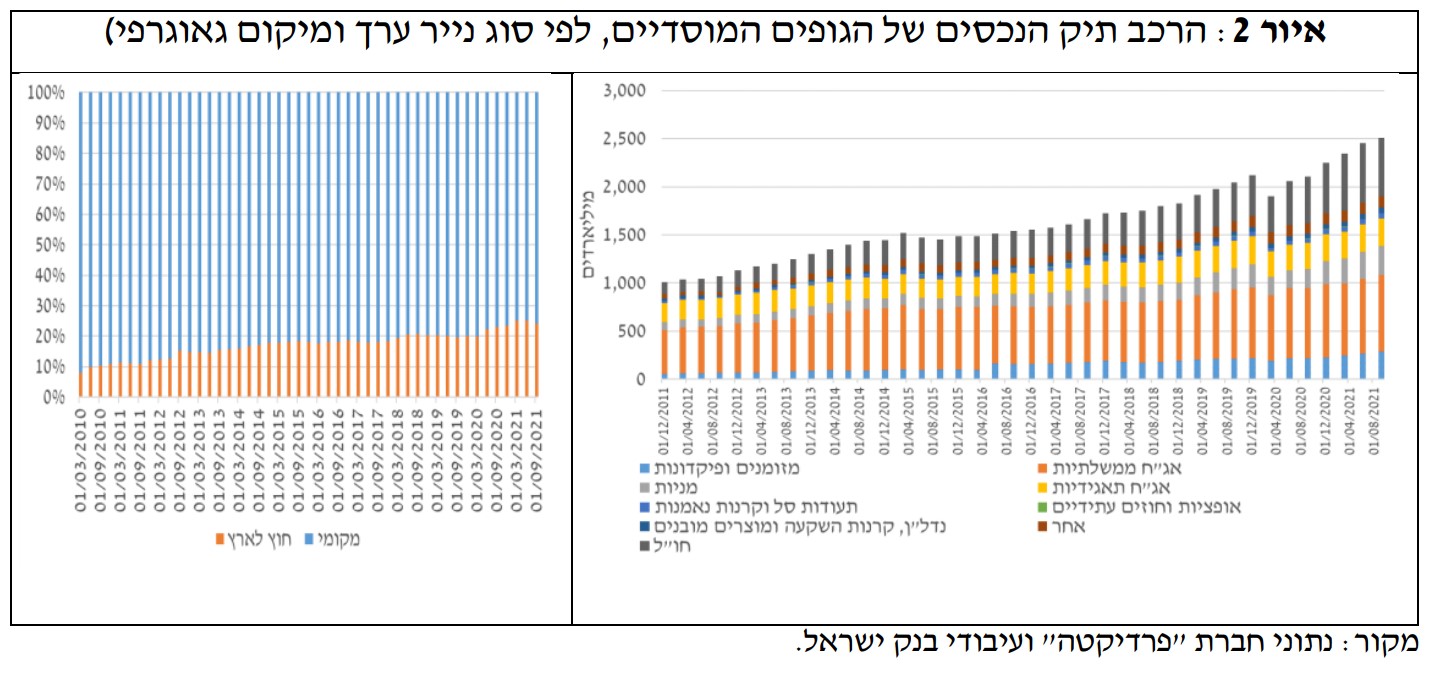

נכון, בבנק ישראל מודעים לכך שהשוק המקומי קטן יחסית. הגופים המוסדיים מנהלים 2.2 טריליון שקל (נכון לסוף שנת 2020, לעומת 1 טריליון בסוף שנת 2010) והיקף הכספים "ממשיך לגדול בהתאמה והגיע ל-132 אחוזי תוצר" (בדומה להיקף הנכסים שמנהלים הבנקים) אבל למרות זאת מתריעים בבנק המרכזי שגם כאשר הגופים המוסדיים מוציאים את הכסף של הציבור לחו"ל - הם מתרכזים באותם מכשירי השקעה. ויותר מכך - כאשר הם משקיעים את הכסף בישראל - גם כאן יש דמיון גדול מדי בין המוסדיים. בבנק מציינים כי אמנם החלק של חו"ל גדל משמעותית ל-25% מכלל תיק הנכסים (550 מיליארד שקל), לעומת 10% בשנת 2010, אבל עדיין הדמיון ביניהם רב.

לדברי בנק ישראל, "ניתוח מידת הדמיון בתיקי הנכסים (הסחירים) בישראל מעלה כי זו גבוהה מאוד. מנגד, מידת הדמיון בתיקי הנכסים (הסחירים) בחו"ל נמוכה משמעותית, אם כי עדיין גבוהה ביחס לתבחינים הקיימים. לאור ריבוי אפשרויות ההשקעה בחו"ל ולנוכח הגידול המתמיד בהיקף הנכסים, יש להמשיך ולעודד גיוון של תיק הנכסים ולבחון את מידת האפקטיביות של האסדרה הקיימת".

- הדולר עולה ב-1.1% מול השקל, נסחר סביב 3.71

- "התשואה המלאכותית של המוסדיים על השווי של הסטארטאפים - תתהפך"

- המלצת המערכת: כל הכותרות 24/7

בהקשר הזה צריך לומר - מה מצפה בנק ישראל מהמוסדיים? חצי מהשוק העולמי נמצא בארה"ב ולכן הגיוני שכולם ישימו שם את הכסף, אף אחד הרי לא יכול לוותר על ארה"ב או להשקיע בה חלק קטן. אבל צריך לומר יותר מזה - כאשר אחד הגופים (אלטשולר שחם) ניסה לחשוב 'מחוץ לקופסה' ולהשקיע בסין (עד 10% מהתיק) הוא הצליח אמנם במשך מספר שנים, אבל בשנתיים האחרונות הוא הפסיד שם משמעותית וחטף על כל ביקורת כואבת, שוב ושוב, וגם איבד רבע מכלל הנכסים שלו בעקבות כך (50 מיליארד שקל). כלומר, אין למנהל השקעות אינטרס לנסות להיות שונה - אלא לנסות בעיקר 'לטעות הכי פחות'. פחות חשוב למוסדיים להיות הכי טובים ולהביא תוצאות לציבור החוסכים - הם בעיקר לא רוצים להיות הכי גרועים.

בבנק ישראל מוסיפים עוד כי "עם היציאה ההדרגתית בעשור האחרון של הגופים המוסדיים להשקעות בחו"ל, רמת הדמיון דווקא עולה. עם זאת, הרמה הזו עדיין נמוכה משמעותית מזו שנמדדה בתיק הנכסים המקומיים. המשמעות היא, אם כן, שגם בשוק הגלובלי שבו מספר הנכסים הסחירים גדול לאין ערוך מזה המקומי ובתקופה שבה יותר ויותר מחסכונות הציבור מופנים לרכישת נכסים של חברות בחו"ל, הולך ונעשה האופן שבו נחלק התיק דומה יותר ויותר".

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

ומדוע ניהול הכספים בישראל כה דומה? על פי הבנק, הסיבה היא "מיעוט נכסים פוטנציאליים להשקעה, אך, ככל הנראה, גם מהתנהגות עדרית בהשקעותיהם של הגופים המוסדיים".

עוד מזהיר הבנק המרכזי ש"11 גופים מרכזים 90% מהנכסים המנוהלים ומתוכם 4 גופים בלבד מרכזים כ-50% מהנכסים" - כלומר גם בחלוקה בין הגופים המנהלים אין באמת פיזור. יש 4 גופים שקובעים את הטון ומנהלים חצי מכמות הכסף.

את רמת הדמיון הגבוהה ביותר בין התיקים המנוהלים מוצא בנק ישראל בין תיקי הביטוח, ואת השונות הגדולה יותר הוא מוצא בתחום הגמל (אבל כאמור, גם שם ההבדלים נמוכים).

והנה עוד נתונים על השוק: שוק הפנסיה מנהל 1.078 טריליון שקל, חצי מהשוק כולו. שוק הגמל מנהל עוד 648 מיליארד שקל שהם 29% מכל השוק ושוק הביטוח מנהל עוד 477 מיליארד שקל שהם 22% מכל השוק.

ובכל זאת, אלו מילים טובות בכל זאת יש לבנק ישראל על המוסדיים? "גופי חיסכון ארוך טווח משמשים, לעיתים, כגורמים מזעריות מצד הגוף המאסדר, מייצבים במערכת הפיננסית: הם, לרוב, ממונפים פחות, אופק השקעותיהם הוא ארוך, הם לא נוטים לנקוט בפעולות דרמטיות גם בתקופה של ירידות במחירי הנכסים (ואף נוטים להיות בצד הקונה בזמנים אלה) והם לא חשופים בהסדרי חיסכון לפנסיה מסוג "משתתפות ברווחים" באופן ישיר לסיכון של פשיטת רגל.

- 7.איזה ברירה יש למוסדיים כאשר הם צריכים לנהל טריליונים ? (ל"ת)גד 19/02/2023 15:46הגב לתגובה זו

- 6.לרון 07/02/2023 09:54הגב לתגובה זו"האחר" יודע יותר ממני,בסוף כולם מעתיקים והשונות נעלמת

- 5.בגלל הרפורמה (ל"ת)כ.ד 06/02/2023 16:47הגב לתגובה זו

- 4.מאיר 06/02/2023 15:48הגב לתגובה זוהאזרח שכספו מושקע במניות לא יודע ברגע אמת היכן מושקע כספו, ולכן הוא גם לא יודע לנווט את כספו. המוסדיים מנהלות תיקים למרות ההפסדים שלהן הן גובות דמי ניהול מטורפים

- 3.ולמה הם נזכרים עכשיו ? בגלל הדיקטטורה המתקרבת. (ל"ת)מישהו 06/02/2023 14:56הגב לתגובה זו

- לרון 07/02/2023 09:56הגב לתגובה זואלר רק ראשי מפלגות המעתיקים אחד מהשני ובסוף......יש דיקטטורה ,נתניהו או לא

- 2.דן ורוזי 06/02/2023 14:46הגב לתגובה זומי אמר שהכלכלה והמלחמה המשפטית של ביבי לא טובה ? הוא רוצה להוריד את הדיור . שהמחירים יהיו כמו בפולין הונגריה .. טורקיה

- 1.אנשי מימון וכלכלה 06/02/2023 14:24הגב לתגובה זואז מקבלים את אותו הפח