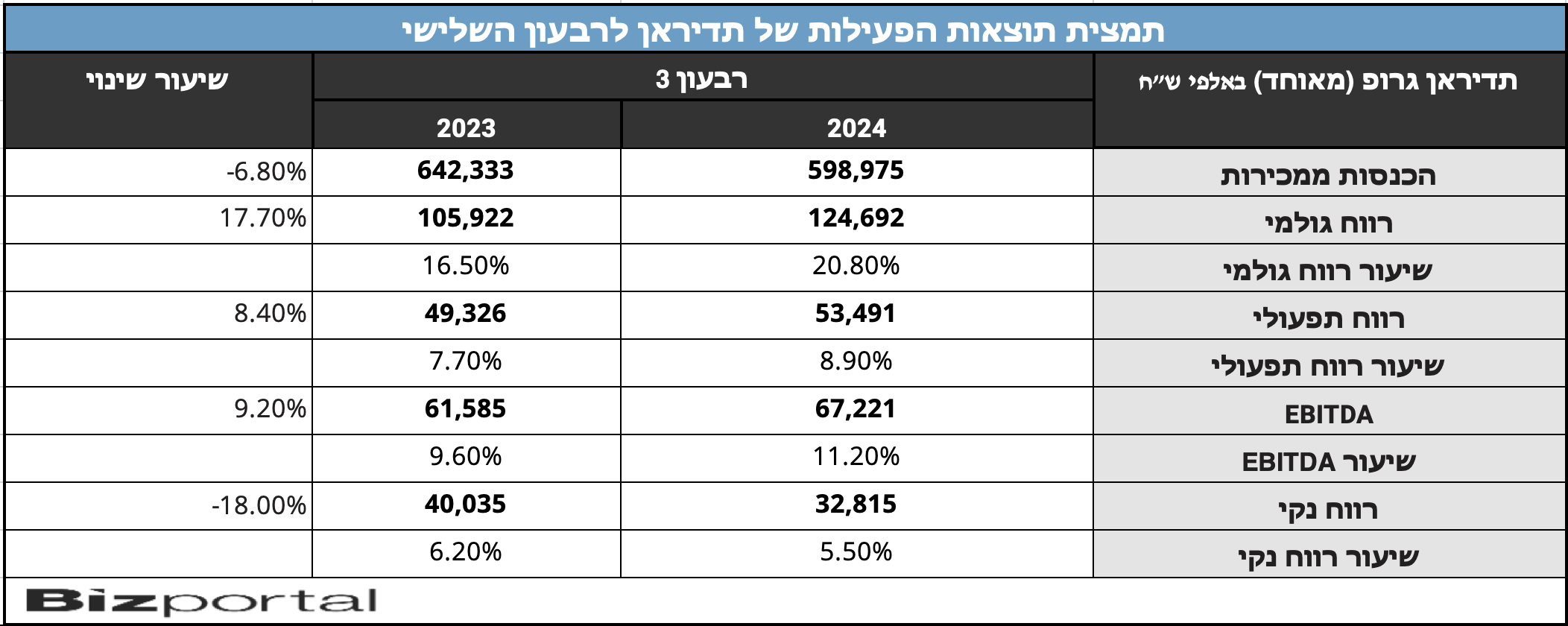

תדיראן – שיפור ברווחיות התפעולית וירידה קלה בהכנסות; המניה מזנקת 9%

תדיראן תדיראן גרופ 0% מדווחת על קיטון של 6.8% בהכנסות לצד קיטון של 18% ברווח הנקי. הקיטון בהכנסות בתקופת הדוח נבע מירידה במכירות מגזר האנרגיה, הקיטון ברווח נקי הושפע מהוצאות מימון גבוהות לצד ירידת ערך מוניטין.

מאידך תדיראן שיפרה את הרווחיות הגולמית והתפעולית: שיעור הרווח התפעולי עמד ברבעון השלישי על 8.9% לעומת 7.7% ברבעון המקביל אשתקד. ההכנסות ברבעון הסתכמו לכ–599 מיליון שקל, השיפור ברווחיות התפעולית בא לידי ביטוי בשני מגזרי הפעילות של החברה: מגזר מוצרי הצריכה ומגזר האנרגיה.

הרווח הגולמי הסתכם לכ-124.7 מיליון שקל; גידול של 17.7%. ה-EBITDA הסתכם בכ–67.2 מיליון שקל; גידול של 9.2%. שיעור ה-EBITDA עמד ברבעון השלישי על 11.2% לעומת 9.6% ברבעון המקביל אשתקד.

העלייה בשיעורי הרווחיות נבעה בעיקרה משיפור בעלויות הרכש וההובלה, אך הירידה ברוויחיות נטו נבעה מהוצאות מימון גבוהות בעקבות הנפקת אג״ח ד׳ לצד הכנסות גידור מט״ח נמוכות יחסית לרבעון המקביל. לצד ירידת ערך מוניטין.

- לקראת עונת הדוחות: ציפיות גבוהות, מכפילים מתוחים ודרמה פוליטית

- זינוק במכירות החזירה את קבוצת חג'ג' לרווחיות

- המלצת המערכת: כל הכותרות 24/7

הכנסות מגזר מוצרי הצריכה ברבעון השלישי צמחו בשיעור של כ-5.7% לעומת תקופה מקבילה אשתקד ועמדו על כ-318.4 מיליון ש"ח

תוצאות כספיות

מחזור המכירות ברבעון השלישי של שנת 2024 קטן בשיעור של כ-6.8% והסתכם לכ-599.0 מיליון ש"ח לעומת כ-642.3 מיליון ש"ח ברבעון המקביל אשתקד. הקיטון ברבעון נובע בעיקר מעיתוי ההכרה בהכנסה של פרויקטי אגירה.

הרווח הגולמי ברבעון הסתכם לכ-124.7 מיליון ש"ח (שיעור של כ-20.8%), גידול של כ-17.7% לעומת כ-105.9 מיליון ש"ח (שיעור של כ-16.5%) ברבעון המקביל אשתקד. הגידול ברווח הגולמי ובשיעורו נבע משיפור בעלויות הרכש וההובלה.

- שיכון ובינוי נפרדת מניגריה: הושלמה מכירת RCC תמורת 83.5 מיליון דולר

- משנה לנגיד בנק ישראל: ״הייתי נזהר מלהגיד שהדולר ימשיך להיחלש״

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- עדכון המדדים: מניות השבבים צפויות ליהנות מביקושים משמעותיים...

הכנסות (הוצאות) אחרות – ההוצאות בתקופת הדוח נבעו בעיקר מירידת ערך מוניטין שנבע מרכישת חברת Solar VP ברבעון השני של שנת .2024 ההכנסות בתקופה המקבילה אשתקד נבעו בעיקר מהכנסות חד פעמיות הנובעות ממכירת הפעילות של תדיראן פרוייקטים

הרווח התפעולי ברבעון הסתכם לכ-53.5 מיליון ש"ח (שיעור של כ-8.9%), גידול של כ-8.4% לעומת כ-49.3 מיליון ש"ח (שיעור של כ-7.7%) ברבעון המקביל אשתקד.

ה-EBITDA ברבעון גדל בכ-9.2% והסתכם לכ-67.2 מיליון ש"ח (שיעור של כ-11.2%), לעומת כ-61.6 מיליון ש"ח (שיעור של כ-9.6%) ברבעון המקביל אשתקד.

הרווח הנקי ברבעון קטן בכ-18% והסתכם לכ-32.8 מיליון ש"ח (שיעור של כ-5.5%) לעומת כ-40 מיליון ש"ח (שיעור של כ-6.2%) ברבעון המקביל אשתקד. עיקר הקיטון ברווח הנקי נבע בעיקר מרווח כתוצאה משיערוך התחייבות בגין אופציה ברבעון המקביל אשתקד.

ההון העצמי ליום 30.9.2024 הסתכם בכ-549.2 מיליון ש"ח לעומת כ-510.2 מיליון ש"ח ליום 31.12.2023.

להלן תמצית התוצאות של תדיראן ברבעון השלישי של השנה לעומת 2023:

משה ממרוד, מנכ"ל החברה ובעל השליטה: "אנו ממשיכים לראות את מגמת השיפור ברווחיות הגולמית והתפעולית שלנו. זאת לצד המשך השיפור בהיקף ההכנסות של מגזר הצריכה, לאור גידול כמותי במכירות המזגנים והעונתיות המאפיינת את המגזר. במגזר האנרגיה ראינו שיפור בשיעור הרווח התפעולי ברבעון השלישי, שנבע בעיקר משיפור עלויות הרכש בפרוייקטי אגירה ומערכות סולאריות."