כיצד גורם המפקח על הבנקים לפיצול אישיות בדוחות הבנקים

קרוב לעמוד שלם הקדיש כלכליסט לסיקור תוצאות הרבעון הראשון 2023 של בנק לאומי. אבל יותר מכל המדווח באותה כתבה, עניין אותי במיוחד המשפט שהביא את הסברי הבנק אודות השינוי "בהפרשות להפסדי אשראי": הדיווח על דוחות בנק לאומי בכלכליסטהסברי הבנק ניתנו אם כך במונחים של "הפרשה קבוצתית מול "הפרשה פרטנית": חשבתי לעצמי: מתי בפעם האחרונה דיווח בלומברג, או וול סטריט ג'ורנל, אודות "הפרשה פרטנית" להפסדי אשראי בבנק אמריקאי?ועניתי: לפני שנים רבות, אם בכלל. גם אם, היפותטית, המדיה הכלכלית האמריקאית הייתה סבורה כי לצרכניה יש עניין במעללי ההפרשה הקבוצתית ובהרפתקאות ההפרשה הפרטנית, היא הייתה מתקשה למצוא נתונים אודותיהם בדוחות כספיים, הערוכים בהתאם לכללי חשבונאות מקובלים בארה"ב.זאת משום שמאז שנת 2020, תקני החשבונאות בארה"ב, כמו גם הרגולטורים הרלבנטיים, אינם דורשים מבנקים לתת גילוי בדוחות הכספיים ליתרת ההפרשה להפסדי אשראי שחושבה על בסיס פרטני וליתרת ההפרשה שחושבה על בסיס קבוצתי. הגילוי הזה נדרש רק עד דוחות שנת 2019. אז הבנקים גם נדרשו לתת גילוי ליתרת האשראי לציבור שבגינה חושבה הפרשה להפסדי אשראי על בסיס פרטני וליתרת האשראי לציבור שבגינה חושבה הפרשה על בסיס קבוצתי. גם הדרישה הזו בוטלה ביום 1.1.2020, עם אימוץ תקן חשבונאי חדש, ששמו הרשמי הוא 326 ASC ושם החיבה שלו הוא CECL.בישראל, החל מיום 1.1.22, הפיקוח על הבנקים בבנק ישראל שבהנהלת פרופ' אמיר ירון מחייב את הבנקים הסרים למרותו לציית לתקן CECL האמריקאי. כך למשל, הבנק הבינלאומי (כמו בנקים אחרים) ציין בדוחות רבעון ראשון 2022, כי:

הדיווח על דוחות בנק לאומי בכלכליסטהסברי הבנק ניתנו אם כך במונחים של "הפרשה קבוצתית מול "הפרשה פרטנית": חשבתי לעצמי: מתי בפעם האחרונה דיווח בלומברג, או וול סטריט ג'ורנל, אודות "הפרשה פרטנית" להפסדי אשראי בבנק אמריקאי?ועניתי: לפני שנים רבות, אם בכלל. גם אם, היפותטית, המדיה הכלכלית האמריקאית הייתה סבורה כי לצרכניה יש עניין במעללי ההפרשה הקבוצתית ובהרפתקאות ההפרשה הפרטנית, היא הייתה מתקשה למצוא נתונים אודותיהם בדוחות כספיים, הערוכים בהתאם לכללי חשבונאות מקובלים בארה"ב.זאת משום שמאז שנת 2020, תקני החשבונאות בארה"ב, כמו גם הרגולטורים הרלבנטיים, אינם דורשים מבנקים לתת גילוי בדוחות הכספיים ליתרת ההפרשה להפסדי אשראי שחושבה על בסיס פרטני וליתרת ההפרשה שחושבה על בסיס קבוצתי. הגילוי הזה נדרש רק עד דוחות שנת 2019. אז הבנקים גם נדרשו לתת גילוי ליתרת האשראי לציבור שבגינה חושבה הפרשה להפסדי אשראי על בסיס פרטני וליתרת האשראי לציבור שבגינה חושבה הפרשה על בסיס קבוצתי. גם הדרישה הזו בוטלה ביום 1.1.2020, עם אימוץ תקן חשבונאי חדש, ששמו הרשמי הוא 326 ASC ושם החיבה שלו הוא CECL.בישראל, החל מיום 1.1.22, הפיקוח על הבנקים בבנק ישראל שבהנהלת פרופ' אמיר ירון מחייב את הבנקים הסרים למרותו לציית לתקן CECL האמריקאי. כך למשל, הבנק הבינלאומי (כמו בנקים אחרים) ציין בדוחות רבעון ראשון 2022, כי:

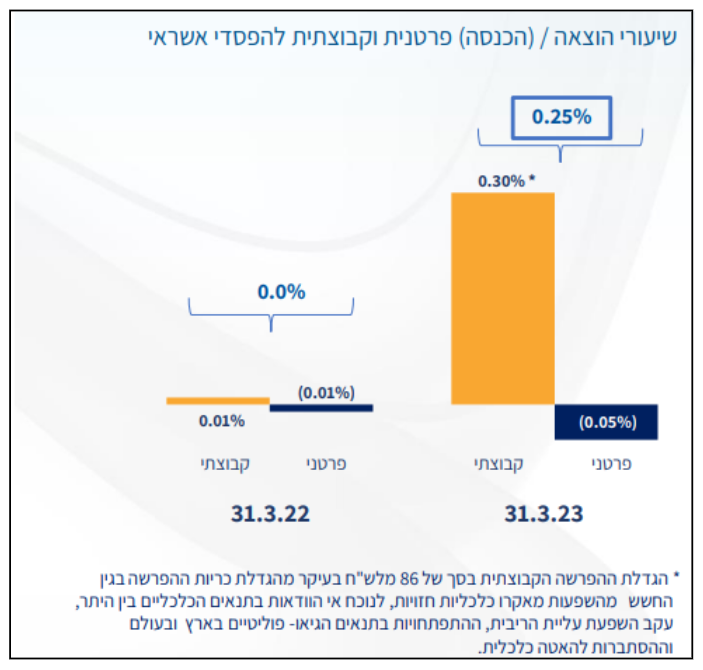

המצגת של הבנק הבינלאומישימו לב כי כותרת השקף מדברת על "הוצאה קבוצתית להפסדי אשראי" ועל "הוצאה פרטנית להפסדי אשראי", שהאחרונה, כך מראה הגרפיקה, הייתה שלילית ברבעון האחרון ובמקביל לו אשתקד. אבל, בניגוד לכותרת ולגרפיקה, המלל בשקף מדבר על "הפרשה קבוצתית"; לא על "הוצאה קבוצתית". מבולבלים? תיכף נעשה בזה סדר.התכנסנו היום כדי לספר על תקלה שאירעה למפקח על הבנקים, כשתרגם ושילב את תקן CECL לתוך "הוראות הדיווח לציבור", שבהתאם להן עורכים הבנקים בישראל דוחות כספיים. אבל, כדי שכולנו נבין את התקלה, ונוכל להעריך את מידת חומרתה, חשוב להיזכר (או ללמוד לראשונה) אודות ההבדל בין "הפרשה להפסדי אשראי" (מושא המלל בשקף של הבינלאומי) לבין "הוצאה בגין הפסדי אשראי" (מושא הכותרת והגרפיקה בשקף).המונח "הפרשה להפסדי אשראי" מתייחס למאזן, ורק אליו. זהו הסכום שמופחת מהיתרה הרשומה (המכונה גם היתרה ברוטו) של תיק האשראי, כדי להגיע ליתרה שהבנק צופה לגבות בפועל. הנה נתוני ההפרשה במאזני חמשת הבנקים הגדולים, וכבונוס גם במאזן בנק ירושלים:

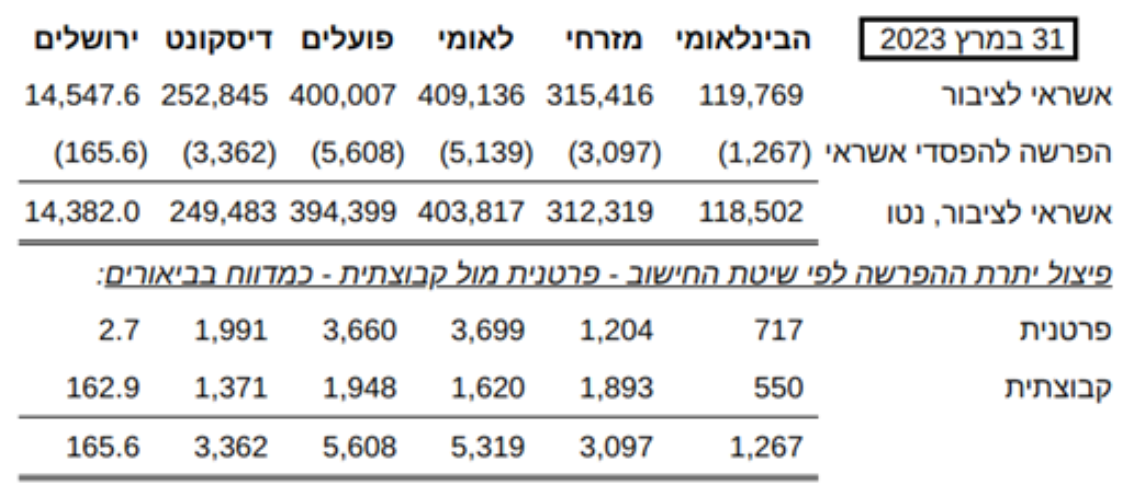

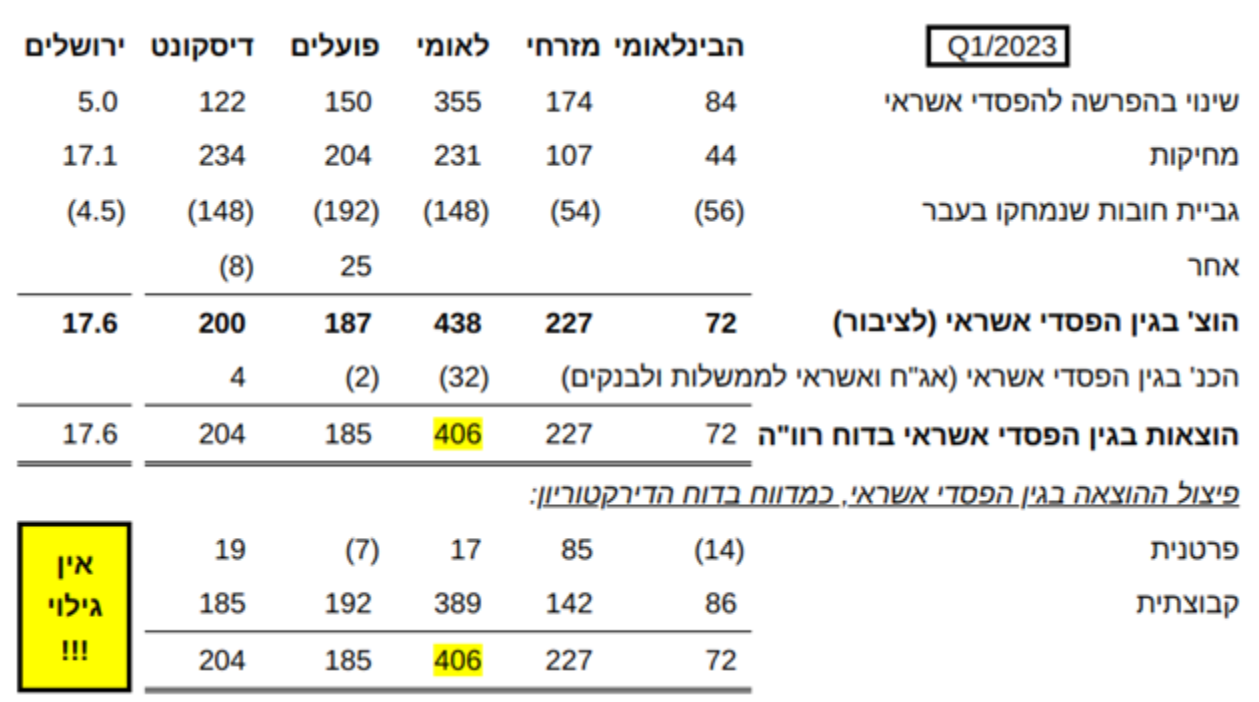

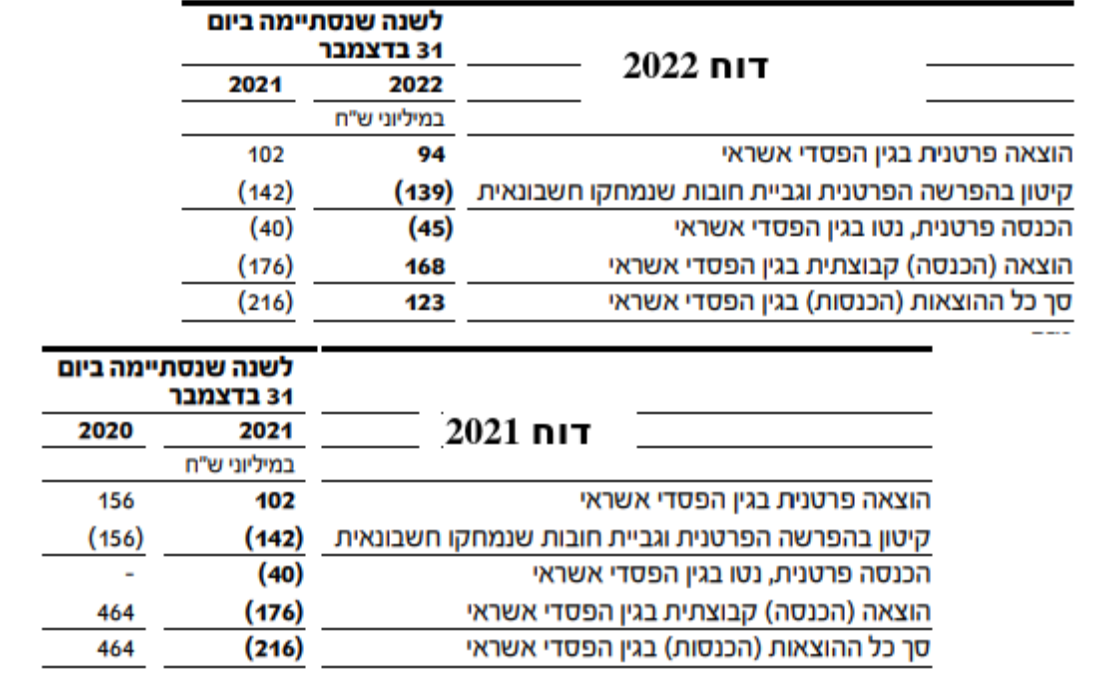

המצגת של הבנק הבינלאומישימו לב כי כותרת השקף מדברת על "הוצאה קבוצתית להפסדי אשראי" ועל "הוצאה פרטנית להפסדי אשראי", שהאחרונה, כך מראה הגרפיקה, הייתה שלילית ברבעון האחרון ובמקביל לו אשתקד. אבל, בניגוד לכותרת ולגרפיקה, המלל בשקף מדבר על "הפרשה קבוצתית"; לא על "הוצאה קבוצתית". מבולבלים? תיכף נעשה בזה סדר.התכנסנו היום כדי לספר על תקלה שאירעה למפקח על הבנקים, כשתרגם ושילב את תקן CECL לתוך "הוראות הדיווח לציבור", שבהתאם להן עורכים הבנקים בישראל דוחות כספיים. אבל, כדי שכולנו נבין את התקלה, ונוכל להעריך את מידת חומרתה, חשוב להיזכר (או ללמוד לראשונה) אודות ההבדל בין "הפרשה להפסדי אשראי" (מושא המלל בשקף של הבינלאומי) לבין "הוצאה בגין הפסדי אשראי" (מושא הכותרת והגרפיקה בשקף).המונח "הפרשה להפסדי אשראי" מתייחס למאזן, ורק אליו. זהו הסכום שמופחת מהיתרה הרשומה (המכונה גם היתרה ברוטו) של תיק האשראי, כדי להגיע ליתרה שהבנק צופה לגבות בפועל. הנה נתוני ההפרשה במאזני חמשת הבנקים הגדולים, וכבונוס גם במאזן בנק ירושלים: מתוך דוחות הבנקים לרבעון הראשון של 2023הפיצול של ההפרשה בין הרכיב שנאמד על בסיס פרטני (לכל הלוואה בנפרד) לבין הרכיב שנאמד על בסיס קבוצתי (כלומר נאמד ביחס לקבוצה של הלוואות עם מאפייני סיכון דומים) הוא גילוי שהמפקח על הבנקים בישראל דורש מהבנקים לתת. אכל, כאמור, בארה"ב אין כזו דרישה מאז כניסת תקן CECL לתוקף (אם כי מספר בנקים נותנים את הגילוי על בסיס וולונטר; ג'יי פי מורגן צ'ס, למשל).תקני חשבונאות והוראות הפיקוח מדריכים את הבנקים כיצד למדוד את ההפרשה להפסדי אשראי. כפי שאתם בוודאי יודעים, תקן CECL שינה את כללי מדידת ההפרשה באופן משמעותי מאד. כך למשל, ציינה היחידה הכלכלית בפיקוח על הבנקים, בסקירת מערכת הבנקאות לשנת 2021:"לאור החשיבות שהפיקוח על הבנקים מייחס ליישום לקחים ממשברים ולאימוץ סטנדרטים מקובלים בעולם, הורה הפיקוח לתאגידים הבנקאיים ליישם את הכללים החדשים שנקבעו בארה"ב בנושא הפרשות להפסדי אשראי צפויים (CECL - Current Expected Credit Losses), החל מינואר 2022... ההפרשה להפסדי אשראי תיקבע לפי ההערכה של הבנק לגבי ההפסד הצפוי לאורך כל תקופת האשראי, במקום לאמוד [אותה לפי] ההפסד שנגרם נכון למועד הדיווח".ובאשר ל"הוצאה בגין הפסדי אשראי". תקני חשבונאות אינם עוסקים כלל במדידת ההוצאה הנ"ל. זאת מהטעם הפשוט, שההוצאה הזו נגזרת מכללי המדידה של ההפרשה ומכללי עיתוי המחיקות. הנה כך נגזרה ההוצאה בגין הפסדי אשראי בבנקים בישראל ברבעון ראשון 2023, מתוך השינוי ביתרת ההפרשה והיקף המחיקות במהלך הרבעון:

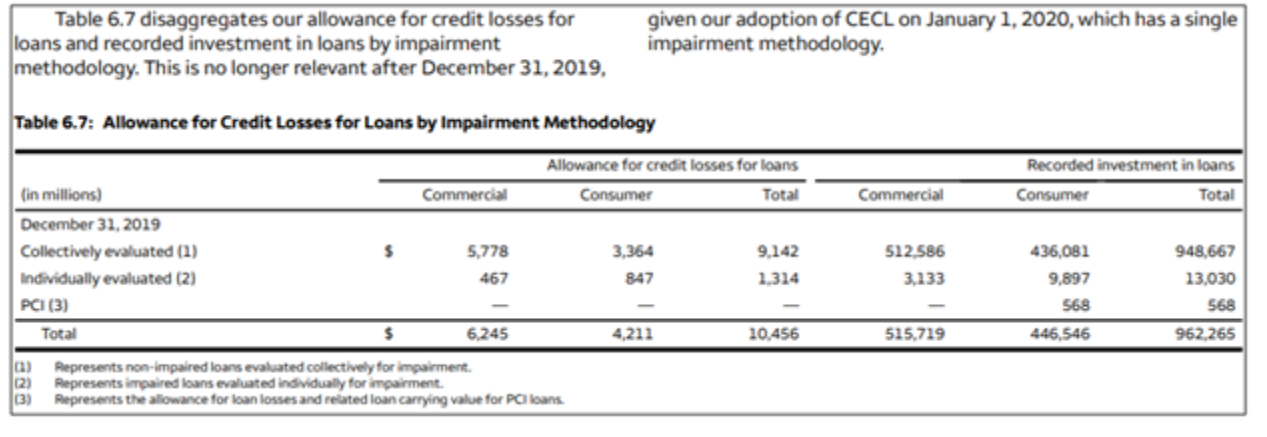

מתוך דוחות הבנקים לרבעון הראשון של 2023הפיצול של ההפרשה בין הרכיב שנאמד על בסיס פרטני (לכל הלוואה בנפרד) לבין הרכיב שנאמד על בסיס קבוצתי (כלומר נאמד ביחס לקבוצה של הלוואות עם מאפייני סיכון דומים) הוא גילוי שהמפקח על הבנקים בישראל דורש מהבנקים לתת. אכל, כאמור, בארה"ב אין כזו דרישה מאז כניסת תקן CECL לתוקף (אם כי מספר בנקים נותנים את הגילוי על בסיס וולונטר; ג'יי פי מורגן צ'ס, למשל).תקני חשבונאות והוראות הפיקוח מדריכים את הבנקים כיצד למדוד את ההפרשה להפסדי אשראי. כפי שאתם בוודאי יודעים, תקן CECL שינה את כללי מדידת ההפרשה באופן משמעותי מאד. כך למשל, ציינה היחידה הכלכלית בפיקוח על הבנקים, בסקירת מערכת הבנקאות לשנת 2021:"לאור החשיבות שהפיקוח על הבנקים מייחס ליישום לקחים ממשברים ולאימוץ סטנדרטים מקובלים בעולם, הורה הפיקוח לתאגידים הבנקאיים ליישם את הכללים החדשים שנקבעו בארה"ב בנושא הפרשות להפסדי אשראי צפויים (CECL - Current Expected Credit Losses), החל מינואר 2022... ההפרשה להפסדי אשראי תיקבע לפי ההערכה של הבנק לגבי ההפסד הצפוי לאורך כל תקופת האשראי, במקום לאמוד [אותה לפי] ההפסד שנגרם נכון למועד הדיווח".ובאשר ל"הוצאה בגין הפסדי אשראי". תקני חשבונאות אינם עוסקים כלל במדידת ההוצאה הנ"ל. זאת מהטעם הפשוט, שההוצאה הזו נגזרת מכללי המדידה של ההפרשה ומכללי עיתוי המחיקות. הנה כך נגזרה ההוצאה בגין הפסדי אשראי בבנקים בישראל ברבעון ראשון 2023, מתוך השינוי ביתרת ההפרשה והיקף המחיקות במהלך הרבעון: עכשיו, מן הסתם, אתם מצפים שאגיד כמה מילים בגנות בנק ירושלים, שבניגוד לאחיו הגדולים לא טרח לתת גילוי לפיצול ההוצאה, בין זו הפרטנית לזו הקבוצתית. אבל לא אגיד. כי לבנק ירושלים מגיע צל"ש על אי מתן הגילוי. זאת משום שהפיצול שעושים שאר הבנקים, הוא נונ-גאאפ, קרי אינו מוגדר בכללי חשבונאות מקובלים, בטח שלא בתקן CECL ובתקינה האמריקאית שקדמה לו, בטח לא ב-IFRS, ואפילו לא בהוראות הדיווח לציבור של המפקח.כיום, לדעתי, הפיצול הזה, יותר מתמיד, מלאכותי וחסר הגיון כלכלי. זאת משום שתחת CECL, כפי שמייד נראה, הלוואות נעות ביתר קלות בין קטגוריית ההלוואות שההפרשה בגינן נמדדת פרטנית לקטגוריית ההלוואות שההפרשה בגינן נמדדת קבוצתית, ולהיפך. זאת ועוד, בתקן CECL, מעבר של הלוואה מהקטגוריה הקבוצתית לקטגוריה הפרטנית אינו נובע בהכרח מעליה משמעותית בסיכון האשראי. כיום, בניגוד לתקינה הישנה, אפילו ההפרשה בגין החובות הבעייתיים ביותר נמדדת בחלקה על בסיס קבוצתי.במסגרת בקשה לתגובה לכתבה זו, שאלתי את הבנק הבינלאומי, מי מכריח אותו לפצל את ההוצאה בין הפרטנית לבין קבוצתית ומי קבע כיצד לפצל אותה, ואם הגילוי ניתן וולונטרית, כפי שאני חושד, שיסביר לי, בבקשה, במילים פשוטות מדוע הנהלת הבינלאומי סבורה כי הפיצול הנ"ל הינו מידע חשוב למשקיע סביר. הבינלאומי בחר שלא להגיב.כאן המקום לציין כי לצורך כתבה זו בחרתי בבינלאומי להיות נציג חמשת הבנקים הגדולים (בכתבה קודמת על תקלה אחרת של הפיקוח בשילוב תקן CECL בהוראות הדיווח לציבור, מזרחי נבחר להיות הנציג). לכן, קטעים המובאים כאן מדוחות הבינלאומי מהווים דוגמה בלבד למתרחש בדוחות כל חמשת הגדולים.ולפני שנפנה לדון בתקלה של הפיקוח, אסיים את הפינה "שמחתי לעזור" עם הקטע לעיל ב"כלכליסט". כפי שאתם רואים בנתוני בנק לאומי למעלה, מי שעמדה על 406 מיליון ש"ח בידיעה של כלכליסט אינה ההפרשה להפסדי אשראי, אלא ההוצאה בגין הפסדי אשראי. כמו כן, בניגוד לנאמר במשפט האחרון בקטע המצוטט , תחת תקן CECL (ראו בהמשך) הפרשה בגין מה ש"כלכליסט" מכנה "הלוואות בכשלים" יכולה להימדד על בסיס קבוצתי. כך למשל, בנק לאומי מדד הפרשה על בסיס קבוצתי עבור כ-24% מההלואות הלא צוברות שלו ליום 31.3.2023. כלומר, תחת תקן CECL, "עליה בכשלים בהלוואות", או עלייה בשיעור ההלוואות הבעייתיות, אינה מקבלת בהכרח ביטוי מלא בעלייה בהפרשה הפרטנית.תקן CECL, כאמור, ביטל בארה"ב את כל דרישות הגילוי הכמותיות שהיו בתקינה הישנה ביחס למדידה פרטנית ולמדידה קבוצתית. אם אינכם מאמינים, פתחו את דוח הרבעון הראשון 2023 של וולס פארגו, ותראו כי אכן אין בו גילוי כמותי כלשהו בקשר לנ"ל. אם וולס פארגו ובנק הפועלים מיישמים את אותו תקן CECL, כיצד יתכן שבדוח הרבעון הראשון 2023 של בנק הפועלים יש כ-40 (!!!) התייחסויות להפרשה פרטנית?האם יתכן שהבנקים בישראל מיישמים גרסה ישראלית לתקן CECL, השונה מהמקור האמריקאי ולא סיפרו לנו על כך?האם יתכן, כי בניגוד להצהרות הפיקוח על הבנקים על אימוץ תקן CECL האמריקאי, הבנקים בישראל מיישמים בפועל שעטנז של תקינת CECL והתקינה הישנה? האם יתכן שהשעטנז, ככל שקיים, נובע מטעות בשילוב תקן CECL בהוראות הדיווח לציבור של המפקח על הבנקים? לדעתי, יתכן ויתכן.כדי לראות זאת, נתחיל עם התמונה הבאה מתוך דוח וולס פארגו לרבעון הראשון 2020, שבו יושם לראשונה תקן CECL:

עכשיו, מן הסתם, אתם מצפים שאגיד כמה מילים בגנות בנק ירושלים, שבניגוד לאחיו הגדולים לא טרח לתת גילוי לפיצול ההוצאה, בין זו הפרטנית לזו הקבוצתית. אבל לא אגיד. כי לבנק ירושלים מגיע צל"ש על אי מתן הגילוי. זאת משום שהפיצול שעושים שאר הבנקים, הוא נונ-גאאפ, קרי אינו מוגדר בכללי חשבונאות מקובלים, בטח שלא בתקן CECL ובתקינה האמריקאית שקדמה לו, בטח לא ב-IFRS, ואפילו לא בהוראות הדיווח לציבור של המפקח.כיום, לדעתי, הפיצול הזה, יותר מתמיד, מלאכותי וחסר הגיון כלכלי. זאת משום שתחת CECL, כפי שמייד נראה, הלוואות נעות ביתר קלות בין קטגוריית ההלוואות שההפרשה בגינן נמדדת פרטנית לקטגוריית ההלוואות שההפרשה בגינן נמדדת קבוצתית, ולהיפך. זאת ועוד, בתקן CECL, מעבר של הלוואה מהקטגוריה הקבוצתית לקטגוריה הפרטנית אינו נובע בהכרח מעליה משמעותית בסיכון האשראי. כיום, בניגוד לתקינה הישנה, אפילו ההפרשה בגין החובות הבעייתיים ביותר נמדדת בחלקה על בסיס קבוצתי.במסגרת בקשה לתגובה לכתבה זו, שאלתי את הבנק הבינלאומי, מי מכריח אותו לפצל את ההוצאה בין הפרטנית לבין קבוצתית ומי קבע כיצד לפצל אותה, ואם הגילוי ניתן וולונטרית, כפי שאני חושד, שיסביר לי, בבקשה, במילים פשוטות מדוע הנהלת הבינלאומי סבורה כי הפיצול הנ"ל הינו מידע חשוב למשקיע סביר. הבינלאומי בחר שלא להגיב.כאן המקום לציין כי לצורך כתבה זו בחרתי בבינלאומי להיות נציג חמשת הבנקים הגדולים (בכתבה קודמת על תקלה אחרת של הפיקוח בשילוב תקן CECL בהוראות הדיווח לציבור, מזרחי נבחר להיות הנציג). לכן, קטעים המובאים כאן מדוחות הבינלאומי מהווים דוגמה בלבד למתרחש בדוחות כל חמשת הגדולים.ולפני שנפנה לדון בתקלה של הפיקוח, אסיים את הפינה "שמחתי לעזור" עם הקטע לעיל ב"כלכליסט". כפי שאתם רואים בנתוני בנק לאומי למעלה, מי שעמדה על 406 מיליון ש"ח בידיעה של כלכליסט אינה ההפרשה להפסדי אשראי, אלא ההוצאה בגין הפסדי אשראי. כמו כן, בניגוד לנאמר במשפט האחרון בקטע המצוטט , תחת תקן CECL (ראו בהמשך) הפרשה בגין מה ש"כלכליסט" מכנה "הלוואות בכשלים" יכולה להימדד על בסיס קבוצתי. כך למשל, בנק לאומי מדד הפרשה על בסיס קבוצתי עבור כ-24% מההלואות הלא צוברות שלו ליום 31.3.2023. כלומר, תחת תקן CECL, "עליה בכשלים בהלוואות", או עלייה בשיעור ההלוואות הבעייתיות, אינה מקבלת בהכרח ביטוי מלא בעלייה בהפרשה הפרטנית.תקן CECL, כאמור, ביטל בארה"ב את כל דרישות הגילוי הכמותיות שהיו בתקינה הישנה ביחס למדידה פרטנית ולמדידה קבוצתית. אם אינכם מאמינים, פתחו את דוח הרבעון הראשון 2023 של וולס פארגו, ותראו כי אכן אין בו גילוי כמותי כלשהו בקשר לנ"ל. אם וולס פארגו ובנק הפועלים מיישמים את אותו תקן CECL, כיצד יתכן שבדוח הרבעון הראשון 2023 של בנק הפועלים יש כ-40 (!!!) התייחסויות להפרשה פרטנית?האם יתכן שהבנקים בישראל מיישמים גרסה ישראלית לתקן CECL, השונה מהמקור האמריקאי ולא סיפרו לנו על כך?האם יתכן, כי בניגוד להצהרות הפיקוח על הבנקים על אימוץ תקן CECL האמריקאי, הבנקים בישראל מיישמים בפועל שעטנז של תקינת CECL והתקינה הישנה? האם יתכן שהשעטנז, ככל שקיים, נובע מטעות בשילוב תקן CECL בהוראות הדיווח לציבור של המפקח על הבנקים? לדעתי, יתכן ויתכן.כדי לראות זאת, נתחיל עם התמונה הבאה מתוך דוח וולס פארגו לרבעון הראשון 2020, שבו יושם לראשונה תקן CECL: מעל הטבלה, וולס פארגו מספרת כי בכללי החשבונאות שיושמו עד 31.12.19 היו שתי מתודולוגיות להכרה בירידת ערך (impairment) של הלוואות. האחת "קבוצתית" והאחרת "פרטנית". שתי המתודולוגיות האלה היו קיימות גם בהוראות הדיווח לציבור של בנק ישראל עד 31.12.21, שהרי מזה עשרים שנה ויותר, המפקח מאמץ דרך קבע את כללי הדיווח האמריקאיים אודות תיק האשראי ותיק ההשקעות בניירות ערך (אם כי ב-delay מסוים).הטבלה לעיל מראה, בין היתר, כי, ביום 31.12.19, במגזר "מסחרי", המתודולוגיה הקבוצתית יושמה להלוואות שיתרתן כ-512.6 מיליארד דולר (לפני הפרשה) והיא הניבה הפרשה קבוצתית בסך של כ-5.8 מיליארד דולר, בעוד שהמתודולוגיה הפרטנית יושמה להלוואות שיתרתן כ-3.1 מיליארד דולר והיא הניבה הפרשה פרטנית בסך של 467 מיליון דולר.וולס פארגו ממשיכה ומספרת (מעל הטבלה), כי, בניגוד לתקינה הישנה, תקן CECL מיישם "מודל יחיד" למדידת הפרשה להפסדי אשראי. לכן, פיצול תיק האשראי לפי שתי מתודולוגיות "אינו רלבנטי לאחר אימוצו".בכללים הישנים למדידת הפרשה להפסדי אשראי (שהיו בתוקף עד 2019 ו-2021 בבנקים בארה"ב ובישראל, בהתאמה), ירידת ערך הוכרה רק עבור הלוואות שלגביהן, בהסתברות גבוהה יחסית (ברמת "probable"), התרחש "אירוע הפסד", שבעטיו הבנק צופה שלא יוכל לגבות את כל הסכומים המגיעים לו לפי תנאי ההלוואה המקוריים.כללים ישנים אלה דרשו כי עבור הלוואות שהבנק זיהה באופן אינדיבידואלי ככאלה שנפגמו כתוצאה מאירועי הפסד, כאמור, תחושב "הפרשה פרטנית" (הנמדדת כהפרש בין הערך הנוכחי של התשלומים החוזיים המקוריים לבין הערך הנוכחי של התשלומים שהבנק צופה לגבות בפועל או נמדדת על בסיס שוויו ההוגן של הביטחון המשועבד). הלוואות כאלה נקראו "הלוואות פגומות". כך כתב הבינלאומי בביאור המדיניות החשבונאית בדוח 2021: "הפרשה פרטנית להפסדי אשראי מוכרת לגבי כל חוב שנבחן על בסיס פרטני ואשר סווג כפגום".עבור הלוואות שלא זוהו כפגומות אינדיבידואלית, כללי החשבונאות הישנים דרשו כי הן יחולקו לקבוצות של חובות בעלי מאפייני סיכון דומים, וכי תבוצע הפרשה קבוצתית להפסדי אשראי בגין אירועי הפסד כאמור. הפרשה שכזו נרשמה בדוחות הכספיים תחת הכותרת "הפרשה קבוצתית".הנה הגילוי, המקביל לגילוי לעיל של וולס פארגו, שנתן הבינלאומי ליום 31.12.19:

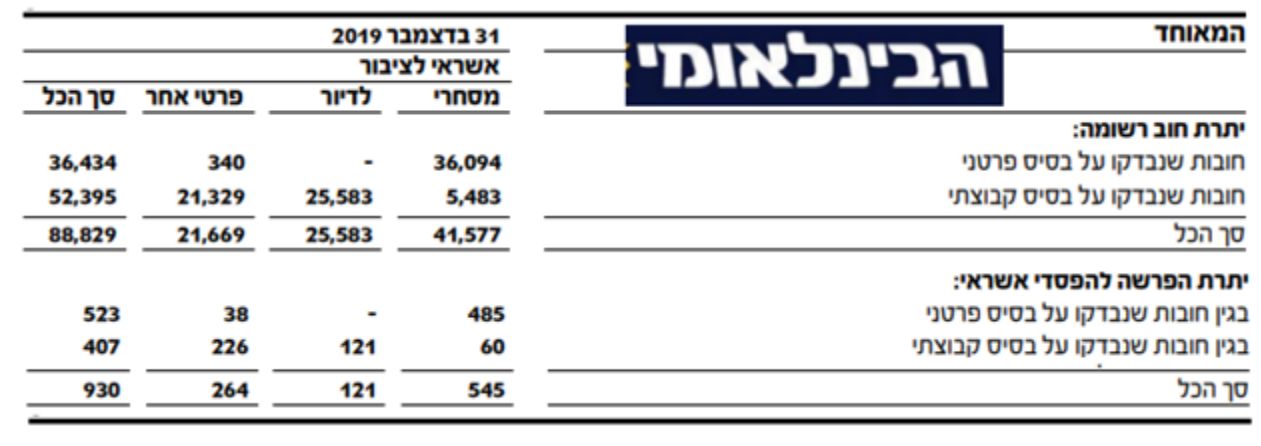

מעל הטבלה, וולס פארגו מספרת כי בכללי החשבונאות שיושמו עד 31.12.19 היו שתי מתודולוגיות להכרה בירידת ערך (impairment) של הלוואות. האחת "קבוצתית" והאחרת "פרטנית". שתי המתודולוגיות האלה היו קיימות גם בהוראות הדיווח לציבור של בנק ישראל עד 31.12.21, שהרי מזה עשרים שנה ויותר, המפקח מאמץ דרך קבע את כללי הדיווח האמריקאיים אודות תיק האשראי ותיק ההשקעות בניירות ערך (אם כי ב-delay מסוים).הטבלה לעיל מראה, בין היתר, כי, ביום 31.12.19, במגזר "מסחרי", המתודולוגיה הקבוצתית יושמה להלוואות שיתרתן כ-512.6 מיליארד דולר (לפני הפרשה) והיא הניבה הפרשה קבוצתית בסך של כ-5.8 מיליארד דולר, בעוד שהמתודולוגיה הפרטנית יושמה להלוואות שיתרתן כ-3.1 מיליארד דולר והיא הניבה הפרשה פרטנית בסך של 467 מיליון דולר.וולס פארגו ממשיכה ומספרת (מעל הטבלה), כי, בניגוד לתקינה הישנה, תקן CECL מיישם "מודל יחיד" למדידת הפרשה להפסדי אשראי. לכן, פיצול תיק האשראי לפי שתי מתודולוגיות "אינו רלבנטי לאחר אימוצו".בכללים הישנים למדידת הפרשה להפסדי אשראי (שהיו בתוקף עד 2019 ו-2021 בבנקים בארה"ב ובישראל, בהתאמה), ירידת ערך הוכרה רק עבור הלוואות שלגביהן, בהסתברות גבוהה יחסית (ברמת "probable"), התרחש "אירוע הפסד", שבעטיו הבנק צופה שלא יוכל לגבות את כל הסכומים המגיעים לו לפי תנאי ההלוואה המקוריים.כללים ישנים אלה דרשו כי עבור הלוואות שהבנק זיהה באופן אינדיבידואלי ככאלה שנפגמו כתוצאה מאירועי הפסד, כאמור, תחושב "הפרשה פרטנית" (הנמדדת כהפרש בין הערך הנוכחי של התשלומים החוזיים המקוריים לבין הערך הנוכחי של התשלומים שהבנק צופה לגבות בפועל או נמדדת על בסיס שוויו ההוגן של הביטחון המשועבד). הלוואות כאלה נקראו "הלוואות פגומות". כך כתב הבינלאומי בביאור המדיניות החשבונאית בדוח 2021: "הפרשה פרטנית להפסדי אשראי מוכרת לגבי כל חוב שנבחן על בסיס פרטני ואשר סווג כפגום".עבור הלוואות שלא זוהו כפגומות אינדיבידואלית, כללי החשבונאות הישנים דרשו כי הן יחולקו לקבוצות של חובות בעלי מאפייני סיכון דומים, וכי תבוצע הפרשה קבוצתית להפסדי אשראי בגין אירועי הפסד כאמור. הפרשה שכזו נרשמה בדוחות הכספיים תחת הכותרת "הפרשה קבוצתית".הנה הגילוי, המקביל לגילוי לעיל של וולס פארגו, שנתן הבינלאומי ליום 31.12.19: מבנה הטבלה הזו בדוחות הבינלאומי לשנת 2019, וכל מילה שבה, חקוקים בהוראות הדיווח לציבור של הפיקוח על הבנקים שהיו בתוקף בשנת 2019 (ועד שנת 2021).השוואה מהירה בין נתוני הבינלאומי במגזר "מסחרי" ליום 31.12.19 לבין הנתונים המקבילים של וולס פארגו לעיל מעלה הבדל די מדהים, שתהיה לו משמעות גם לאחר אימוץ CECL (לכן אני מתעכב עליו כאן). אצל הבינלאומי, במגזר המסחרי, שיעור "חובות שנבדקו על בסיס פרטני" היה 87% (36 מלש"ח מתוך 41.6 מלש"ח). אצל וולס פארגו, באותו מגזר, שיעור ההלוואות שההפרשה בגינן חושב במתודולוגיה הפרטנית היה 0.6% בלבד (כ-3 מיליארד דולר מתוך כ-516 מיליארד דולר) !!!הפער המדהים הזה נעוץ בסתירה פנימית משעשעת בסעיף 30ג בהוראות הדיווח לציבור של הפיקח שהיו בתוקף, במשך שנים רבות, עד ליום 31.12.21:

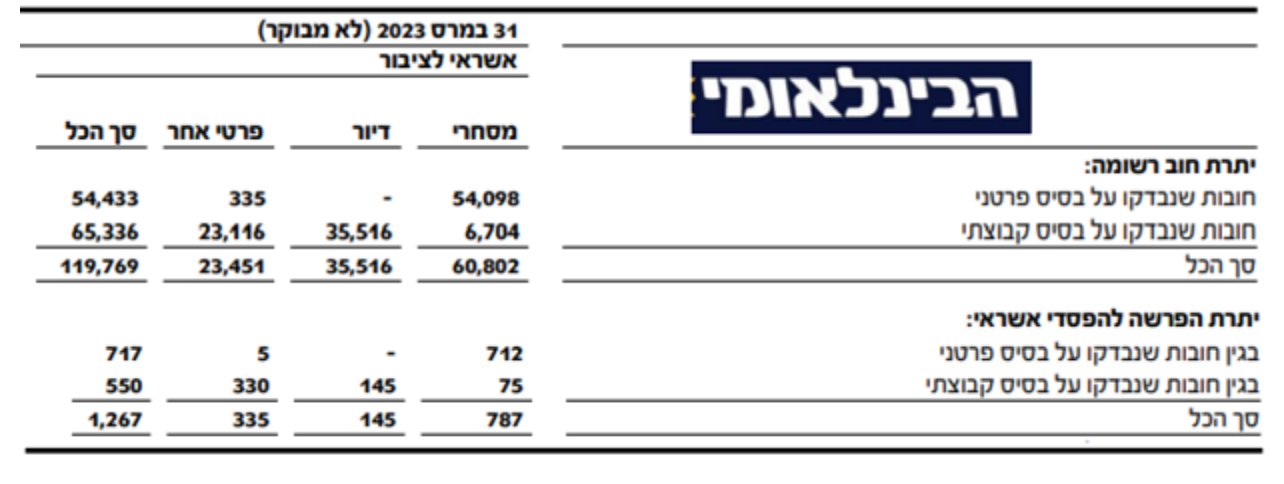

מבנה הטבלה הזו בדוחות הבינלאומי לשנת 2019, וכל מילה שבה, חקוקים בהוראות הדיווח לציבור של הפיקוח על הבנקים שהיו בתוקף בשנת 2019 (ועד שנת 2021).השוואה מהירה בין נתוני הבינלאומי במגזר "מסחרי" ליום 31.12.19 לבין הנתונים המקבילים של וולס פארגו לעיל מעלה הבדל די מדהים, שתהיה לו משמעות גם לאחר אימוץ CECL (לכן אני מתעכב עליו כאן). אצל הבינלאומי, במגזר המסחרי, שיעור "חובות שנבדקו על בסיס פרטני" היה 87% (36 מלש"ח מתוך 41.6 מלש"ח). אצל וולס פארגו, באותו מגזר, שיעור ההלוואות שההפרשה בגינן חושב במתודולוגיה הפרטנית היה 0.6% בלבד (כ-3 מיליארד דולר מתוך כ-516 מיליארד דולר) !!!הפער המדהים הזה נעוץ בסתירה פנימית משעשעת בסעיף 30ג בהוראות הדיווח לציבור של הפיקח שהיו בתוקף, במשך שנים רבות, עד ליום 31.12.21: ובכן, הבינלאומי ושאר הבנקים הישראליים ממשיכים לספק לכם את המידע הזה, שחכמי החשבונאות האמריקאיים קבעו כי אינו רלבנטי יותר למשקיע סביר (מיד אסביר מדוע), משום שהמפקח על הבנקים ממשיך לדרוש את גילויו. קשה הפרידה ממידע אהוב. "הוראות דיווח לציבור", שעודכנו בינואר 2023, שנה לאחר פרוץ ה-CECL לאזורנו, כוללות את הוראת הדיווח הבאה:

ובכן, הבינלאומי ושאר הבנקים הישראליים ממשיכים לספק לכם את המידע הזה, שחכמי החשבונאות האמריקאיים קבעו כי אינו רלבנטי יותר למשקיע סביר (מיד אסביר מדוע), משום שהמפקח על הבנקים ממשיך לדרוש את גילויו. קשה הפרידה ממידע אהוב. "הוראות דיווח לציבור", שעודכנו בינואר 2023, שנה לאחר פרוץ ה-CECL לאזורנו, כוללות את הוראת הדיווח הבאה: אמנם אין לי מושג כיצד לעשות שימוש מועיל בנתונים האלה, אבל אני חושב שאלה שיש להם מושג, ככל שיש כאלה, תוהים מדוע טבלת הנונ-גאאפ הזו לא עברה התאמות עם המעבר ל-CECL בשנת 2022, מעבר ששינה מקצה לקצה את משמעות המונח "הפרשה פרטנית".ובכלל, אין לי מושג מדוע הבינלאומי דוחף לי לפרצוף את פיצול ההוצאה בדוח 2022, כאשר מועצת התקינה האמריקאית ורשות ניירות ערך אמריקאית, ואפילו וולס פארגו, מספרים לי שפיצול ההפרשה (ממנה נגזרת ההוצאה) לא אמורה לעניין אותי. אולי בגלל שה-CECL הישראלי שונה מה-CECL האמריקאי המקורי.אם מישהו יכול להקנות לי מושג בשני העניינים הללו, אהיה אסיר תודה, כי המפקח על הבנקים בבנק ישראל בחר שלא להגיב לשאלות שהפניתי אליו לפני למעלה משבוע (בנוגע להחלטתו להמשיך ולדרוש גילוי למידע, שתקן CECL ביטל את נחיצותו), וכאמור, גם הבינלאומי בחר שלא להגיב לשאלותי.הכותב, רו"ח ד"ר אורי רונן,הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

אמנם אין לי מושג כיצד לעשות שימוש מועיל בנתונים האלה, אבל אני חושב שאלה שיש להם מושג, ככל שיש כאלה, תוהים מדוע טבלת הנונ-גאאפ הזו לא עברה התאמות עם המעבר ל-CECL בשנת 2022, מעבר ששינה מקצה לקצה את משמעות המונח "הפרשה פרטנית".ובכלל, אין לי מושג מדוע הבינלאומי דוחף לי לפרצוף את פיצול ההוצאה בדוח 2022, כאשר מועצת התקינה האמריקאית ורשות ניירות ערך אמריקאית, ואפילו וולס פארגו, מספרים לי שפיצול ההפרשה (ממנה נגזרת ההוצאה) לא אמורה לעניין אותי. אולי בגלל שה-CECL הישראלי שונה מה-CECL האמריקאי המקורי.אם מישהו יכול להקנות לי מושג בשני העניינים הללו, אהיה אסיר תודה, כי המפקח על הבנקים בבנק ישראל בחר שלא להגיב לשאלות שהפניתי אליו לפני למעלה משבוע (בנוגע להחלטתו להמשיך ולדרוש גילוי למידע, שתקן CECL ביטל את נחיצותו), וכאמור, גם הבינלאומי בחר שלא להגיב לשאלותי.הכותב, רו"ח ד"ר אורי רונן,הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.- 2.דניאל 14/07/2023 12:04הגב לתגובה זויש סיפור מיוחד למנכל חנן הפחית שכר לעובדים החלשים בזמן הקורונה 10 אחוז למשך שנה בגלל הפסדים q1 2020 טלפון. 0506353308. גנב לעובדים החלשים יחזיר לעובדים קודם את הגניבה ואז יחלק בונוסים .דווידנדים שעות נוספות וכו' .נשמח לפרסום

- 1.הוא עסוק בהורדת שער הדולר, בשביל הראיס.... (ל"ת)סיסיל 13/06/2023 15:32הגב לתגובה זו