רוצים להיות מנהלי השקעות או לנהל את הכסף שלכם לבד - הנה הכללים הבסיסיים, אבל הכי חשובים

בחינה מקצועית ב' מיועדת למבקשים להשיג רישיון כמנהלי השקעות. בחרתי מתוך הבחינה האחרונה כמה שאלות מרכזיות וצרפתי פתרונות. בהמשך החלק הראשון של השאלות והתשובות וכאן תוכלו לקרוא על סבב שאלות ופתרונות נוסף

הערת מערכת - זה חשוב וטוב לסטודנטים-לתלמידים שיכולים להיעזר בתשובות וזה טוב לכולם - ככה תפנימו את כללי ההשקעות הבסיסיים.

נתונים לשאלות 1-3

לפניכם שלוש טענות. ביחס לכל טענה, סמנו אם היא נכונה, לא נכונה או שלא ניתן לדעת ונמקו בקצרה.

שאלה 1: "... שוק המניות בתל אביב גילה עמידות גבוהה ביחס לשווקי חו"ל בתקופה האחרונה, בה החלו חששות מאינפלציה, מעליית ריבית ומהמלחמה באוקראינה. לכן, על המשקיע הישראלי לרכז את רוב השקעותיו המנייתיות בישראל. אין צורך להיחשף לסיכונים נוספים..."

תשובה: ממש לא נכון. סיכונים קיימים בכל מקום ובכל זמן והעובדה שהסיכונים כרגע מתמקדים באוקראינה אינה אומרת שמחר הם לא יכולים להתרחש בישראל. ההצעה המגולמת במשפט מתעלמת מדבר יסודי מאוד והוא פיזור סיכונים. יתרה מכך, לכל אחד מהסיכונים שהוזכרו כאן, המלחמה באוקראינה, האינפלציה בעולם ועליית הריבית יש השלכות שליליות גם על המשק הישראלי ועל שוק המניות בישראל.

שאלה 2: "... הקריסה במניות הטכנולוגיה ב-12 החודשים האחרונים הוכיחה פעם נוספת שחברות שאינן רווחיות אינן ראויות להשקעה. מוטב להתרכז בחברות מה"כלכלה הישנה" שמחירי מניותיהן נקבעים לפי שיקולי ערך ורווחיות..."

- הדיווח של אפי קפיטל חשף - מנהלי ההשקעות יצאו פראיירים

- מדדים מול קרנות מנוהלות - מה עדיף?

- המלצת המערכת: כל הכותרות 24/7

תשובה: לא נכון. המפתח להחלטה באיזה מניות וסוג מניות כדאי להשקיע קשורה קודם כול לניתוח הפרטני של כל חברה, של הפרמטרים הפיננסיים שלה וקצב הצמיחה הצפוי לה בהשוואה לרמת המחירים של המניה בבורסה. נכון שהשקעה במניות של חברות עם צמיחה מהירה ושמפסידות כסף היא יותר מסוכנת מהשקעה במניות ערך, אבל היא גם עשויה לתגמל יותר. אמזון היא דוגמה לחברה שהפסידה הרבה כסף שנה אחרי שנה אבל השיגה למשקיעיה תשואה מדהימה.

שאלה 3: "... עקב העלייה במחירי האנרגיה והסחורות בעולם יש למכור את כל איגרות החוב השקליות בתיק ההשקעות ולרכוש במקומן אג"ח צמודות מדד..."

תשובה: לא נכון. עליית מחירי הסחורות עד היום היא עובדה מוגמרת, ידועה וכבר השפיעה הן על העלייה במחירי איגרות החוב הצמודות למדד והן על הירידות באיגרות החוב השקליות.

- אלטשולר שחם תציע חשבונות תשלום והעברות כספים דרך בנק esh

- טבע וסאנופי מתקדמים בניסוי הקליני - תוצאות טובות בשלב 2 והתקדמות לשלב 3

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

מה שרלוונטי כרגע להחלטה, זה מהן הציפיות האינפלציוניות הנשקפות מהשוק לעומת הציפיות של המשקיע שעומד בפני ההחלטה. אם הציפיות של השוק לאינפלציה הן, למשל, גבוהות מהציפיות של המשקיע, אז אין שום סיבה שהוא ימהר למכור את איגרות החוב השקליות שברשותו. יותר מזה, גם אם הוא חושב שהאינפלציה תהיה גבוהה יותר ממה שהשוק חושב, עדיין זו לא סיבה למכור את כל איגרות החוב השקליות. במצב כזה הוא אמור להגדיל את המשקל של איגרות החוב הצמודות על חשבון איגרות החוב השקליות, אבל לא לחסל את כל איגרות החוב השקליות.

נתונים לשאלות 4-5

לקוחה בת 35 מעוניינת לפתוח תיק השקעות לתקופה מינימלית של 5 שנים. בשיחה עימה עלה כי היא שואפת לתשואה של כ-5% לשנה.

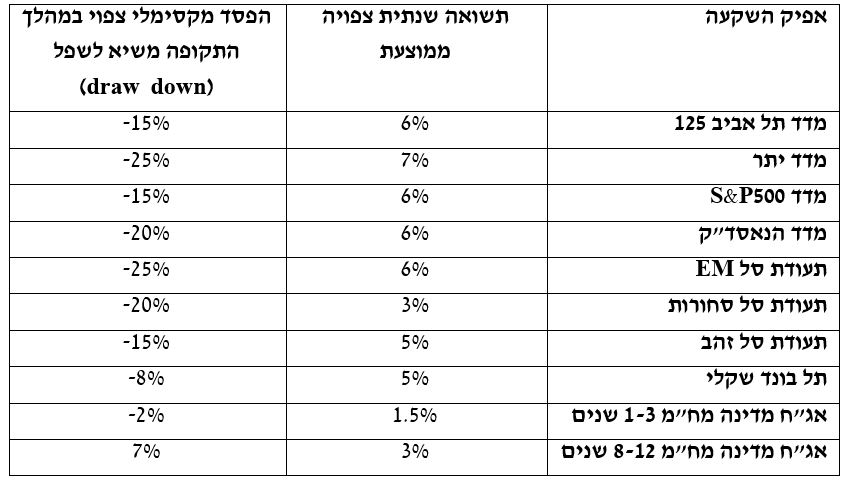

שאלה 4: בשאלון "יחס לסיכון" עלה כי ללא קשר לתשואת המטרה שהגדירה, היא אינה מעוניינת לפגוע בקרן ההשקעה בסוף התקופה. בטבלה שלפניכם מופיעים מספר אפיקי השקעה אפשריים. לגבי כל אחד מהם, ציינו מהי התשואה הממוצעת השנתית הצפויה, החל מהיום, ב-5 השנים הקרובות. בנוסף, ציינו מהו ההפסד המקסימלי הצפוי האפשרי במהלך התקופה משיא לשפל (draw down) תחת תסריטים סבירים. התעלמו משינויים בשערי מטבע.

הסבירו בקצרה את ההנחות העומדות מאחורי הנתונים שחישבתם.

תשובה: ההנחות שלי הן ששוקי המניות יניבו תשואה שנתית ממוצעת חד-ספרתית של כ-6% על פני חמש שנים, הסחורות מעט פחות ואג"ח קונצרניות תשואה קרובה למניות וגבוהה מתשואת אג"ח ממשלתיות, אך עם רגישות לירידות שהיא גדולה יותר.

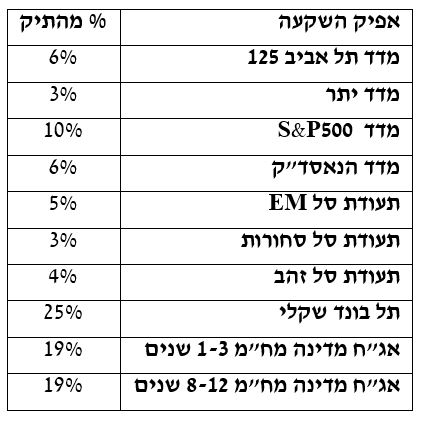

שאלה 5: כיצד תבנו ללקוחה את התיק? תן/תנו הסבר להקצאה

הסבר להקצאה: הלקוחה היא עם אופק השקעה מספיק ארוך של חמש שנים. היא אמנם מוכנה לסיכון אבל ה"קו האדום" שלה הוא לא לפגוע בקרן. התיק המוצע מכיל 30% מניות בפיזור כזה שנותן לישראל כשליש מזה ולעולם – ארה"ב ושווקים מתפתחים כשני שלישים. ברכיב האג"חי יש משקל עודף לאג"ח ממשלתיות (38%) על פני הקונצרניות 25%, מה שנועד לייצר "כרית ביטחון" לשמירה על ערך הקרן בתוספת רכיב של 7% (סחורות וזהב) שפחות מתואם עם שוק המניות.

נתונים לשאלות 6-7:

יעל היא מנהלת קשרי לקוחות בעלת רישיון בחברת ניהול תיקים. במסגרת תפקידיה היא אמונה על הקשר השוטף מול כ-300 לקוחות מנוהלים. להלן מספר דוגמאות לשיחות שחוותה יעל בשבועות האחרונים. עליכם להתייחס לדברים שעלו מצד הלקוחות.

שאלה 6: לקוחות במדיניות של 100% במניות שפתחו תיק בתחילת 2021. לדבריהם, לאחר שהתיק עלה יפה בשנה שעברה, הוא חזר כעת לקרן כתוצאה מהמשבר באירופה והם מעוניינים "לצאת מהשוק עד יעבור זעם". בשיחה הם ציינו שאין כל סיבה שהשווקים יעלו בזמן הקרוב לאור המשבר והם לא מעוניינים להפסיד יותר.

זוהי גישה שגויה. איש אינו יודע אם השווקים יעלו או לא בזמן הקרוב. המעבר מ-100% מניות ל-0% הוא מעבר קיצוני שמעיד על חוסר שיקול דעת. אין דבר כזה "להיכנס לשוק" או "לצאת מהשוק". אם רוצים להרוויח בשוק המניות צריך להימצא בו תמיד ורק המינון יכול להשתנות, אבל לא באופן קיצוני כל כך.

לחכות "עד שיעבור הזעם" – איך הלקוח יידע מתי "עבר הזעם"? עד שהוא יחליט שהזעם עבר, השוק כבר יהיה מן הסתם ברמת מחירים הרבה יותר גבוהה מזו שהוא יצא ממנו. הניסיון לתזמן את השוק הוא נסיון שנכשל לאורך זמן.

שאלה 7: לקוח תושב חוץ המנהל תיק דולרי במדיניות של עד 50% במניות. הכסף מיועד כולו לבניו, שגרים בארה"ב. לאחר שהדולר עלה לשער של 3.32 (עלייה של 5.5% מתחילת השנה), הוא מעוניין למכור את התיק כולו, להמירו לשקלים ולבנותו מחדש כתיק שקלי. לדבריו "צריך לנצל את התחזקות הדולר, כי הדולר יחזור לרדת מול השקל בעתיד".

תשובה: התיק מתנהל כתיק דולרי מסיבות מובנות המתאימות למאפייני המשקיע ובניו החיים בארה"ב. ההחלטה לממש את המרכיב הדולרי כולו תמורת רכיב שקלי היא החלטה מסוכנת מאוד שכן אם המשקיע טועה בהערכתו הוא יכול לאבד אחוזים טובים במונחים דולריים במקרה של פיחות. לכל היותר מתאים להמיר דולרים לשקלים בהיקף של עד 20% מהתיק.

- 3.yaronofek 24/12/2022 11:43הגב לתגובה זומעניין, יש סיכוי שבעתיד יהיו עוד כתבות מהסוג הזה?

- 2.מעניין. (ל"ת)הקורא 22/12/2022 17:05הגב לתגובה זו

- 1.מבין2 22/12/2022 00:29הגב לתגובה זואי אפשר להוציא מהם מילה על מניה שוק או תחזית מה יעלה ומה ירד. רק מילים כמו תמהיל השקעות, אי אפשר לחזות את השוק, שיקול דעת, וכו' זה שקול להשקעה פסיבית 20/80 בכל מקרה ובכל מצב.