מדדים מול קרנות מנוהלות - מה עדיף?

"מנהלי השקעות לא מכים את המדדים!" - הוא אחד המשפטים המוכרים למנהלי ההשקעות. מדובר באסכולת השקעות הגורסת, שיש להעדיף השקעה בסלי מניות ואג"ח על פני ניהול אקטיבי.

כשאני חוקר קצת בנושא, ושואל יועצי השקעות, אני נתקל בפסיקה חד משמעית מצידם. כשאני חוקר קצת יותר לעומק אני מגלה שהמקור לכך הוא מחקר ישן בארה"ב שהראה שרוב (זה יכול להיות גם 51%) מנהלי הקרנות, לא הכו את מדדי הייחוס בארה"ב בשנים הנבדקות. תמיד ניתן למצוא מנהלי השקעות טובים יותר וטובים פחות וגם חובה לזכור שמשווים קרן נאמנות שתוצאותיה הן לאחר עלויות (דמי ניהול), לעומת מדד (ללא עלויות). קיימת הטיה מובנית, שהרי כדי לקנות את המדד, יש צורך לרכוש קרן סל או קרן מחקה ולשלם עמלות קניה ומכירה. יועץ שדוגל באסכולת ההשקעות הפסיבית, ישתמש בתעודות סל על מדד המניות ותעודות סל על מדדי האג"ח, כדי לייצר את התיק המאוזן ללקוחותיו.

מנגד, ישנם יועצי השקעות רבים, הנותנים אמון בחברות לניהול השקעות ומכאן מגיעה הפופולריות הרבה של הקרנות המעורבות בשוק ההון הישראלי. לדוגמא, קרן 20/80 של בית השקעות מסוים, היא תחליפית עבור יועץ השקעות, לניהול תיק מנוהל עם חשיפה של 20% למניות. מדובר במתן אמון במנהל הקרן הנבחר, להגדיל ולהקטין חשיפה למניות, להעדיף אג"ח ממשלתי או קונצרני, להאריך או לקצר מח"מ, לבחור מניות מנצחות ובקיצור, לייצר תשואה עודפת.

אנחנו כמובן, כמנהלי קרנות אקטיביות, מאמינים שבעבודה סיזיפית של קריאת דוחות כספיים לצורך אנליזה, יחד עם הבנה עסקית בריאה, ניתן לנצח את המדדים, בטח לאורך זמן. אותו מאמר מפורסם, שאותו מעולם לא ראיתי או קראתי, לא בנמצא, לכן המחלקה הכלכלית של אקורד בית השקעות, נדרשה לספק נתונים עדכניים של השוק הישראלי.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

מחלקת המחקר בדקה מה התשואה שהניבו הקרנות המעורבות המשקיעות בישראל 10/90, 20/80, 30/70. בוצעה השוואה לבניית תיק פסיבי, הנבנה באמצעות תעודות סל וקרנות מחקות על המדדים העיקריים.

החמרנו עם מנהלי הקרנות האקטיביים בשני אופנים. הראשון, ההשוואה נעשתה מול המדדים עצמם ולא מול קרנות הסל והמחקות שרכישתן גוררת עלויות. אומנם העלויות שונות מלקוח ללקוח, אך ניתן להגיד, שהלקוח הסביר נדרש לשלם עמלת קניה של 0.3% ועמלה נוספת של 0.3% בעת המכירה. ההחמרה השנייה, נעשתה בדרך הבדיקה. בדקנו את הממוצע של קרנות הנאמנות בקטגוריה. לא בחרנו את מנהלי הקרנות המצטיינים אלא לקחנו קטגוריה שלמה של קרנות מעורבות ובדקנו את התשואה הממוצעת של כל המנהלים, טובים וגרועים כאחד.

בחרנו לבחון את הקטגוריות הפופולריות ביותר והגדולות ביותר לאורך השנים. קרנות הנאמנות האקטיביות, נבחנו מול מדדי ההשקעה המייצגים בישראל - במניות מדד ת"א 125 ובאג"ח מדד אג"ח כללי (שמשקלל השקעה באג"ח ממשלתי ובאג"ח קונצרני). בחנו את התוצאות על פני תקופות זמן שונות, קצרות וארוכות כדי לבחון האם הטווח הארוך והקצר מספרים סיפורים שונים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

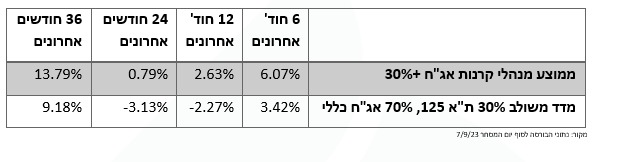

נתחיל בקטגוריית אג"ח כללי עד 30% מניות (המוכרת גם כ 30/70). ההשוואה למדד משוקלל הבנוי מ 30% מדד ת"א 125 ו 70% מדד אג"ח כללי. אלו התוצאות:

ממוצע מנהלי קרנות (אג"ח+30%) מול מדד משולב. נתונים: הבורסה

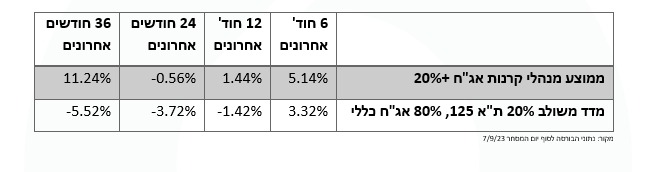

קטגוריית הענק של אג"ח כללי עד 20% מניות (מוכר גם כקרנות 20\80) השוו למדד משוקלל הבנוי מ 20% מדד ת"א 125 ו 80% מדד אג"ח כללי. אלו התוצאות:

ממוצע מנהלי קרנות (אג"ח+20%) מול מדד משולב. נתונים: הבורסה

מה שמעניין במבט על ביצועי הקרנות המעורבות 30/70 ו- 20/80 הוא שטווחי ההשקעה ל-12 חודשים ול-24 חודשים מציגים תשואה שלילית במדד המשולב. דהיינו, מנהלי הקרנות המעורבות (20/80 ו 30/70) נבחנים פה גם בתקופה של ירידות וגם בתקופה של עליות. אנחנו חוזרים ומדגישים, אלו אינם מנהלי הקרנות המצטיינים, אלא התוצאה הממוצעת של כלל מנהלי הקרנות, כלומר מדובר במנהל ההשקעות הממוצע.

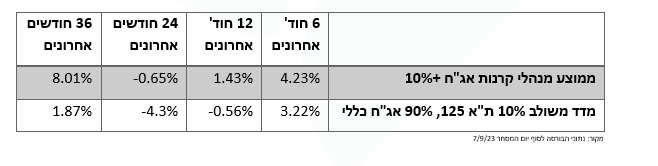

בקטגוריה של אג"ח כללי עד 10% מניות (מוכר כקרנות 10\90), התלבטנו האם להציג את הקטגוריה הכוללת סימן קריאה (!) או זו הרגילה. כיודע, סימן הקריאה, מאפשר למנהל ההשקעות להשקיע באג"ח ספקולטיביות ו\או לא מדורגות, ללא הגבלה. מאחר שהקטגוריה ללא סימן הקריאה, היא הגדולה יותר, המשכנו עם הבדיקה שלה. השוונו את הקטגוריה של 90\10 ללא סימן קריאה למדד משוקלל הבנוי מ-10% מדד ת"א 125 ו-90% מדד אג"ח כללי. אלו הן התוצאות:

ממוצע מנהלי קרנות (אג"ח+10) מול מדד משולב דומה. נתונים: הבורסה

לסיכום

המסקנות שניצבות לנגד עינינו הן חותכות ולא משתמעות לשני פנים. כשאנו משווים מדדים לקרנות נאמנות מנוהלות בתיקים הכוללים מניות ואג"ח, מנהלי הקרנות האקטיביות מנצחים בגדול. אני בטוח שהקוראים לא האמינו לפני תחילת הקריאה, שלא יהיה חתך זמן אחד, בו מנהלי הקרנות האקטיביות, הפסידו למדדים עצמם. מאחר שלא מדובר בבדיקה של המנהלים "מנצחים", או "בעלי המזל", אלא בניהול הממוצע, כפי שחושב על ידי ממוצע פשוט של כלל הקרנות בכל קטגוריה, הרי שהעדיפות של האסכולה המנוהלת ניכרת.

טווחי הזמן שנבדקו, היו סוערים וכללו אירועים ייחודיים כמו ההתאוששות מהקורונה, התפרצות אינפלציונית עולמית, עליית ריבית מסביב לעולם, אי יציבות ביטחונית ופוליטית בישראל ועוד. כלומר, ניתן להגיד בדיעבד, שהניהול האקטיבי, המגיב לאירועי הקיצון, יצר ערך אמיתי למשקיעים.

לפעמים קשה לאתר את המנהל המנצח של השנה הבאה ולכן יועצי השקעות, המשתייכים לאסכולה המנוהלת, עשו נכון כאשר פיזרו את כספי לקוחותיהם על פני מספר מנהלים וקרנות.

- 15.אברהם 25/12/2024 19:39הגב לתגובה זוזה מחקר זה? שלוש שנים? בנוסף, לא פירטת אם היו איזונים בתיק של המדדים, זה גם קריטי

- 14.ראשית זה לא נאמר לפני 50 שנה. הscorecard מתבצע כל 17/09/2023 06:45הגב לתגובה זוראשית זה לא נאמר לפני 50 שנה. הscorecard מתבצע כל שנה והתוצאות חד משמעיותהמדדים הפאסיבי ים מנצחים ניהול אקטיבי כמעט תמיד בטח עצ טווחי זמן ארוכים בגלל עלויות של דמי ניהול וכו.בנוסף התיקים האקטיביים כניראה מחזיקים מניות חול, נאזדק וכו שעשו 15-40 אחוז השנהאז מה ההשוואה בכלל אומרת?

- 13.קרנות 70/30,80/20 וכדומה משקיעות את החלק המנייתי ג 12/09/2023 09:37הגב לתגובה זוקרנות 70/30,80/20 וכדומה משקיעות את החלק המנייתי גם בארהב ומעט ברחבי העולם. אז יש להכניס את מדדהאס אן פי 500 ומדד msci העולמי. ואז לערוך חישוב. בטוח שתוצאות יהיו הפוכות. ….ו

- 12.חוכמולוג 11/09/2023 09:43הגב לתגובה זוהרי כל הקרנות משקיעות שם!!! תבדוק !! עד היום חשבתי שאתה מהין משהו בשוק ההון. בוא נגיד שישר אתה לא

- 11.כל הכבוד למנהלי הקרנות (ל"ת)אבי 11/09/2023 09:29הגב לתגובה זו

- 10.כתבה רדודה ולא נכונה (ל"ת)ירדן 10/09/2023 16:04הגב לתגובה זו

- 9.תמיד ממליצים לי בבנק על מדדים שעלו (עלו עד שאני קונה) (ל"ת)ירון 10/09/2023 13:46הגב לתגובה זו

- 8.ארי 10/09/2023 12:14הגב לתגובה זותן דוגמא של 100% מניות

- אג"ח זה מומחיות - סוג הקרנות שהוצגו הרוב זה אג"ח. (ל"ת)חמודי 10/09/2023 16:04הגב לתגובה זו

- 7.פאבל 10/09/2023 11:49הגב לתגובה זוההשוואה מאוד מגמתית (ואני עדין) מבעל אינטרס. תקרא את הספר ה"המדריך למשקיע המתחיל", יש שם גם קישורים למחקרים ומאמרים. תקבל תשובות לכל השאלות שלך

- 6.א. מרק 10/09/2023 10:52הגב לתגובה זוההשוואה כפי שהיא מוצגת בטבלאות בעייתית. יש קרנות מנוהלות שניצחו את המדד ויש כאלה שמפגרות אחריו ועל מנת להדגיש את זה הייתי בנוסף לממוצע מציין את התשואה של הקרן המנוהלת עם הביצוע הטוב ביותר ואת זו הגרועה ביותר.

- 5.עלבון לאינטלגנציה 10/09/2023 10:51הגב לתגובה זוכמה עובדות "קטנות": 1. הכותב מדבר מפוזיציה - הוא מרוויח כשאתם בוחרים באפשרויות האקטיביות ולא בפסיביות. 2. השוואה לטווחים קצרים אינה מעניינת: גם תרנגול עיוור מוצא לעיתים גרגר מזון. רוצה לקבל תשובה? השווה תוצאות לתקופות ארוכות ותגלה שבודדים מצליחים להכות את המדדים. לאחד מהם קוראים וורן באפט והוא מגיע במהדורה מוגבלת. 3. כבר במשפט הפתיחה מתבררת אחיזת העיניים של הכותב: "מחקר ישן בארה"ב". מחקרים בתחום נעשים שוב ושוב ובכולם רואים בבירור כי השקעה פסיבית לאורך זמן מוצלחת עשרות מונים מהשקעה אקטיבית. קצרה היריעה מלהסביר את הסיבות אבל אציין מספר: אי יכולת לחזות את כיוון השוק, אי יכולת לתזמן את השוק, דמי ניהול גבוהים פי עשרות מונים, פעולות קניה ומכירה אשר גורמות לעלויות ומיסוי גבוהים מאוד ביחס למדיניות הקנה-והחזק לתקופה ארוכה ככל האפשר הכתבה ממש "מעצבנת" כי היא עלולה לגרום להמון קוראים להסיק מסקנות ההפוכות מהמציאות. כותב יקר, רוצה שנשווה מה עשה ה-S&P 500 בעשור האחרון לעומת ביצועי תיקי ההשקעות שלך? ואולי נשווה לשניים או שלושה עשורים? שיהיה בהצלחה, אבל אל תזרה חול בעיניי הקוראים. הם קצת פחות טיפשים!

- בן 10/09/2023 13:47הגב לתגובה זו3 שנים זה זמן קצר? אתה קשקשן שכנראה מתפרנס ממכירה של קרנות סל. בהצלחה בשיווק אבל העובדות מאוד ברורות

- 4.עידן 10/09/2023 10:38הגב לתגובה זוהקרנות האלו שאתה מציג - 20/80 או 30/70 מכילות בתוכן בחלק המנייתי מניות חו"ל, שבשלוש השנים האחרונות (מסגרת ההשואה שלך) עשו תשואה עודפת בהרבה על מדד ת"א 125 - וזו הסיבה היחידה ל"תשואה העודפת". אם היית מכניס לשקלול שלך בחלק הפאסיבי גם את מדד s&p500 באותו אחוז שבו הקרנות המנוהלות משקיעות בו היית רואה שאין שום תשואה עודפת של הקרנות האקטיביות על תיק עוקב מדדים פאסיבי - תבדוק אותי ותראה. אין ספק שכותב הכתבה לא אובייקטיבי, ויש לו אינטרס מובהק להציג את הנתונים כפי שהציג... חבל.

- 3.פה בארץ הכל זבל עופות עד שלא יהיה שינוי במס הבורסה (ל"ת)תשוו למדדי ארה"ב 10/09/2023 10:32הגב לתגובה זו

- 2.רק קרנות מחכות. מכל סוג. ניהול אקטיבי מצויין לברוקרים. (ל"ת)חרטטן ואינטרסנט 10/09/2023 10:18הגב לתגובה זו

- 1.אז מה שאתה אומר זה שצריך קרן פסיבית של קרנות מנוהלות (ל"ת)טריניטי 10/09/2023 09:08הגב לתגובה זו