הפד' יסיים את תהליך צמצום המאזן בספטמבר, הדולר צונח

וועדת השוק הפתוח של הפד' (FOMC) פרסמה הערב את החלטת הריבית לחודשים הקרובים. כצפוי, הבנק הותיר את הריבית ברמה של 2.25%-2.5% בחודשים הקרובים. הבנק לא צופה העלאת ריבית נוספת במהלך 2019, והעלאת ריבית אחת של 0.25% במהלך 2020..

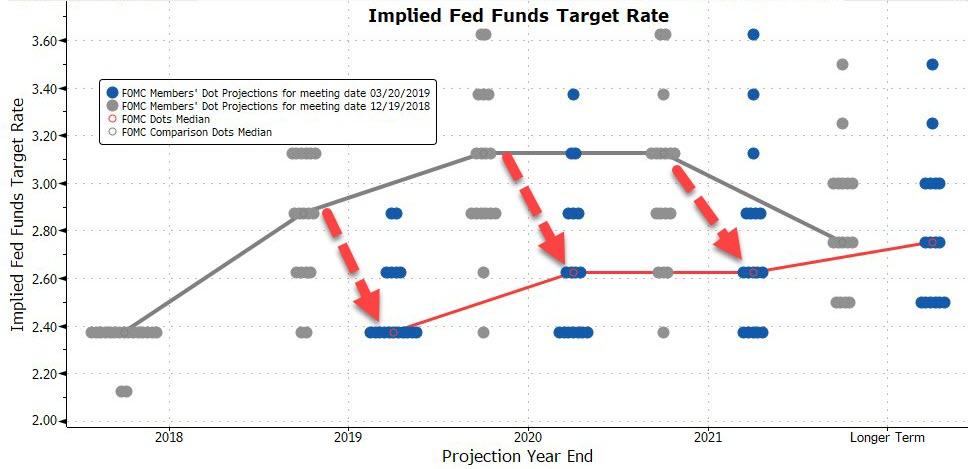

תרשים הנקודות של הפד', והשינוי שהבנק ביצע מאז הפגישה האחרונה בדצמבר

בסוגיית המאזן, הבנק צופה כי התהליך שהכביד על השווקים במהלך 2018 צפוי להסתיים בספטמבר הקרוב (כפי שדיווחנו בימים האחרונים). תהליך הפסקת הצמצום יתחיל בהדרגה במאי הקרוב, כאשר הצמצום באג"ח הממשלתי ירד מרמה של עד 30 מיליארד דולר (הסיטואציה הנוכחית) לרמה של 15 מיליארד דולר. בשוק האג"ח מגובה משכנתאות, הפד' צפוי להמשיך לצמצם בקצב של 20 מיליארד דולר עד ספטמבר.

בתחילת אוקטובר 2019, הפד' מתכנן שינוי בתמהיל ההשקעות שלו, כאשר האג"ח שיגיעו לפדיון בשוק האג"ח מגובה המשכנתאות (MBS) יושקעו מחדש באג"ח הממשלתי. הסכום המקסימלי שיושקע באג"ח הממשלתי יעמוד על 20 מיליארד דולר, כאשר אם הסכום שיגיע לפדיון באג"ח מגובה המשכנתאות יהיה גבוה יותר, הוא יוחזר לשוק ה-MBS.

המשמעות של שינויים אלו היא כי 225 מיליארד דולר צפויים עוד לרדת ממאזן הבנק בחודשים הקרובים, לפי החלוקה הבאה:

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- המלצת המערכת: כל הכותרות 24/7

על מנת להצדיק את הגישה ה"יונית", הבנק חותך הערב את צפי הצמיחה של הכלכלה האמריקנית לשנים הקרובות. הבנק צופה כעת צמיחה של 2.1% בלבד במהלך 2019, לעומת צפי לצמיחה של 2.3% בפגישה הקודמת. בנוסף, הפד' מוריד את תחזית האינפלציה לרמה של 1.8% ב-2019 ו-2% ב-2020.

הבנק מציין כי הכלכלה האמריקנית האטה בחודשים האחרונים, אך מציין כי שוק העבודה נותר חזק. הפד' לא התייחס לסיכונים לכלכלה האמריקנית בפגישה הנוכחית.

במסיבת העיתונאים טוען יו"ר הפד', ג'רום פאואל, כי ההאטה בארה"ב מתרחשת בעיקר בגלל החולשה הכלכלית בסין ובאירופה. יחד עם זאת פאואל ממשיך לטעון כי הפד' לא צופה מיתון באירופה בשנה הקרובה.

תשואות האג"חים של ארה"ב צונחות כעת בתגובה: התשואה לתקופה של 10 שנים יורדת לרמה של 2.54% בלבד. התשואה לשנתיים יורדת לרמה של 2.38%. התשואה לתקופה של 5 שנים יורדת לרמה של 2.32% בלבד. הדולר אינדקס (סימול:DXY) נופל כעת ב-0.4% לרמה של 95.3 נק'.

- 3.דוד אברהם כהן 21/03/2019 05:09הגב לתגובה זוכך אמר כי ראה בנרות שלו ואני הלכתי שולל אחרי הנרות, זכרו מדוע יצא רבי עקיבא מהפרדס, כאשר אתה רואה שיש אל תאמר מים , דובר שקרים ...וגו'

- 2.איזה הופעה 20/03/2019 21:19הגב לתגובה זוהסינים יגידו נתונים שקריים...אנחנו יודעים, לפני שנעשינו המעצמה מס' אחת גם אנחנו בילפנו ככה.

- 1.אשריי המאמין 20/03/2019 21:03הגב לתגובה זווהוא מתאר את הכלכלה האמריקאית כפורחת