בדיקה חוזרת אחרי שנה: הקרנות הישראליות שמנצחות את ה-SP500

לפני כשנה בדקנו האם יש קרנות ישראליות שמצליחות להביס את מדד ה-SP500, הבנאצ'מארק המרכזי היום בהשקעות מנייתיות, באופן עקבי ובטווח הארוך. ההנחה הרווחת היא שלאורך זמן המדדים כמעט תמיד מנצחים את מנהלי ההשקעות האקטיביים. בדקנו אז את הביצועים של קרנות הנאמנות הישראליות לאורך חמש שנים והשוונו אותם למדד, ומצאנו 26 קרנות שונות שאכן הצליחו להציג תשואה טובה יותר בחמש השנים שהסתיימו באותו תאריך. 5 מתוכן היו קרנות גמישות, 12 קרנות מניות ישראליות ו-9 קרנות מניות חו"ל. מדובר היה על כ-10% מהקרנות בלבד.

ברזולוציה שנתית מצאנו שהקרנות הללו לא מציגות תשואות טובות יותר מהמדד מדי שנה, אך באופן כללי הן מצליחות להציג תוצאות טובות יותר מהמדד ב-2-3 שנים מתוך ה-5, ובשאר השנים הן קרובות מספיק, כדי שבסיכום כולל של חמש שנים הן יציגו תשואה טובה יותר.

באופן כללי, הנתונים מאשרים את הטענה שרוב הקרנות לא מצליחות להכות את המדד לאורך זמן, ולא בעקביות. יחד עם זאת, במידה ובחרת נכון, אכן ניתן היה לקבל מעט יותר מהמדד המפורסם בקרנות מסוימות.

חזרנו לבדוק אחרי שנה האם עדיין ישנן קרנות מוצלחות כאלה, והאם מדובר באותן קרנות, או ב"כוכבות" חדשות בשמי עולם הקרנות הישראלי. נציין שוב את המובן מאליו. לא מדובר בהשוואה "הוגנת", שכן מדד הייחוס של רוב הקרנות איננו מדד ה-SP500. בכל זאת רצינו לבדוק האם תמיד ה-SP500 ינצח בסוף כמו שטוענים רבים, או שישם יוצאי דופן. התוצאות לפניכם.

מדד ה-SP500 - שנתיים מצוינות

שנה מוצלחת נוספת עברה על המדד הפופלרי, עם תשואה של מעל 25% מתחילת השנה ועד היום. מדובר בשנה שניה ברציפות עם תשואה מעל 20%, ושלישית מתוך 4 השנים האחרונות, כשגם השנה שלפני כן לא הייתה רעה. כלומר סך הכל 4 מתוך 5 השנים האחרנות מדד ה-SP500 עם תשואה דו ספרתית. שנת 2022 כמובן "הורסת" את התמונה הורודה עם ירידה של קרוב ל-20%. סך הכל עלה המדד בחמש השנים האחרונות בקרוב ל-94%. למרות התשואה המרשימה, המדד מפגר בהרבה אחרי המדד המתחרה - הנאסד"ק 100 שזינק במהלך חמש השנים האחרונות בכ-155% מדהימים. מי שהתמקד בת"א 125 ראה את כספו צומח בכ-41% בלבד.- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

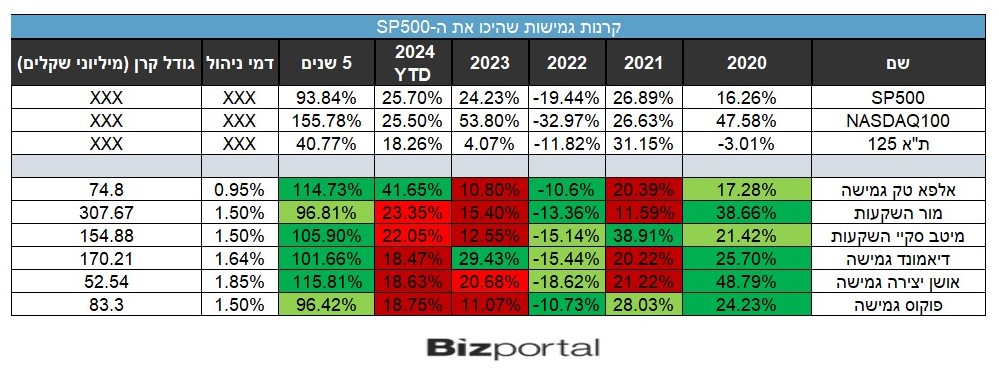

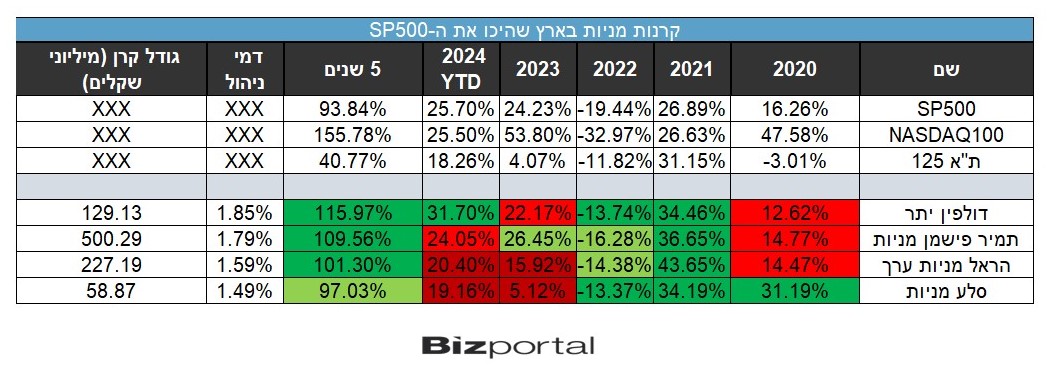

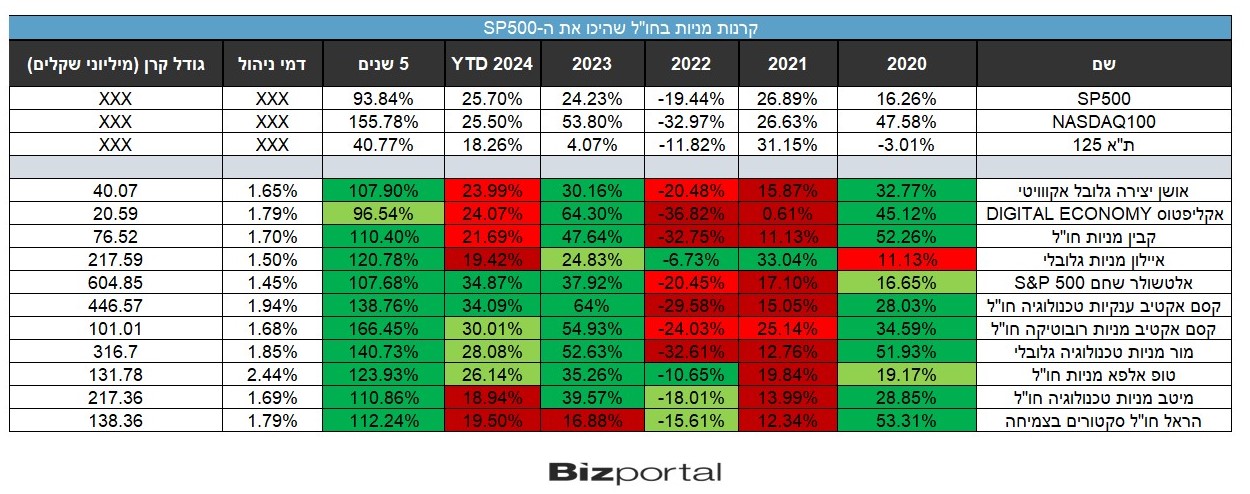

בטבלות שלפנכים מוצגים ביצועי הקרנות שעברו את מדד ה-SP500 בחמש השנים האחרונות לפי שלוש קטגוריות - גמישות, מניות בארץ ומניות בחו"ל. מלבד סך החמש השנים האחרונות בדקנו גם מה עשו הקרנות הללו בכל אחת מהשנים 2020 - 2023, ובשנת 2024 מתחילת השנה ועד היום, וזאת כדי לבדוק את העקביות של אותן קרנות. משבצות הצבועות בירוק מסמלות תשואה גבוהה מהמדד ואדומות ההיפך, לאו דווקא תשואה חיובית או שלילית. צבע כהה יותר משקף הפרש של יותר מחמש אחוז באותה משבצת מהמדד. ההשוואה היא רק למדד ה-SP500 אם כי בטבלה מופיעות גם התשואות של מדד הנאסד"ק ות"א 125.

גמישות

לפני שנה מצאנו חמש קרנות גמישות שהיכו את המדד לאורך זמן. לאחר שנה כל חמש הקרנות הללו עדיין נמצאות מעל המדד, ואליהן נוספה קרן אחת חדשה שלא הייתה בטבלה הקודמת.

ראשית חשוב לשים לב שלמרות ההישג בטווח הזמן של חמש שנים, 4 מתוך 6 הקרנות הללו מפגרות אחר המדד בשנתיים האחרונות, בדרך כלל בהפרש לא קטן. כלומר הן יתקשו לשמור על ההישג עם המגמה הנוכחית תשמר, מה ששוב מדגיש את הקושי לשמור על עקביות בהתמודדות אל מול המדד. נראה שברוב המקרים הפער מול המדד הוא תוצאה של תוצאה טובה בשנת 2020 ובשנת 2022, תוצאות שעדיין משפיעות על הסך הכולל בטווח הזמן של חמש שנים.

עוד עולה מהטבלה, שלא פחות חשוב מלהצליח בשנים טובות חשוב להפסיד פחות בשנים גרועות. כל הקרנות הפסידו כסף בשנת 2022, אבל כולן הפסידו פחות מה-SP500. בכל מקרה הסוד להצלחה, כפי שנראה גם בקטגוריות הבאות, הוא להישאר קרובים. כלומר, גם אם לא תמיד התוצאה טובה מהמדד, היא לא יכולה להיות מאד רחוקה ממנו. יש שנים מעולות ויש שנים שהן "רק" טובות, אבל אין שנים גרועות בקרב הקרנות המובילות.

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור בישראל

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור...

קרנות מניות ישראליות - השוואה לא הוגנת

בקטגוריה הזו נרשם השינוי הגדול ביותר כלפי מטה, מ-12 קרנות שהציגו תשואה טובה יותר בטווח זמן של חמש שנים כשבדקנו לפני שנה, נותרו רק 4. שלוש מהן היו גם לפני שנה, ואחת נוספה השנה. נדגיש את העובדה שמדובר בתוצאה הגיונית לחלוטין, שכן ה-SP500 הציג תשואה טובה בהרבה מהבורסה הישראלית בשנה האחרונה כפי שניתן לראות בטבלה, לכן הגיוני שקרנות שמתמקדות במניות ישראליות יציגו תשואת חסר מולו. בכל זאת, ישנן 4 קרנות שעדיין מובילות על הסנופי בחמש השנים האחרונות ובלא מעט.

גם פה רוב ההישג מיוחס לשנה אחת, במקרה זה שנת 2021, בה הבורסה הישראלית הציגה תשואה עודפת, וחלק מהקרנות המנייתיות שהצליחו יפה גם ביחס לארץ פתחו פער אל מול ה-SP500. אבל השנתיים האחרונות פחות מוצלחות בהשוואה הזו גם בקטגוריה הזו, ואם המגמות הנוכחיות יימשכו לא נראה שבעוד שנה נמצא תוצאה דומה.

בכל זאת יש קרן אחת יוצאת דופן - דולפין יתר, שעקפה את ה-SP500 גם בשנת 2024. מדובר ללא ספק באחת מהקרנות הטובות ביותר בשוק הישראלי בשנים האחרונות שמצליחה להציג תוצאות טובות מדי שנה בשנה, גם בסביבת השקעה מאתגרת, ומובילה את הקטגוריה של המניות הקטנות בפער. בשתי השנים בהן היא הייתה פחות מה-SP500, בשנת 2020 ו-2023, ההפרש הוא קטן יחסית, למרות שההבדל בין הבורסה הישראלית למקבילתה בחו"ל היה כ-20%, וזאת למרות שהיא משקיעה אך ורק בשוק הישראלי.

קרנות מניות בחו"ל - לא באמת הצליחו

זו הקטגוריה שכיבכול הכי הוגן להשוות ל-SP500, אך נראה בהמשך שזה לא מאד מדויק. בקטגוריה הזו יש סך הכל 11 קרנות לעומת 9 בבדיקה לפני שנה. 5 קרנות שהופיעו ברשימה של לפני שנה, ממשיכות להופיע גם כעת. במבט ראשון נראה שהקרנות הללו עשו עבודה טובה עם תשואות תלת ספרתיות נאות והפרש של עשרות אחוזים מה-SP500. בפועל מדובר על פי רוב בעבודה לא טובה, שכן ההשואה הנכונה ברוב המקרים היא לנאסד"ק. רוב הקרנות הללו ממוקדות במניות טכנולוגיות, והמדד המזוהה איתן הוא מדד הנאסד"ק ולא ה-SP500. כמשווים לנאסד"ק רואים שרק קרן אחת מציגה תוצאה טובה יותר מהנאסד"ק בתקופה הזמן הזו. גם ברזולוציה שנתית רוב הקרנות לא מצליחות לעקוף את הנאסד"ק ברוב השנים.

במבט ראשון נראה שהקרנות הללו עשו עבודה טובה עם תשואות תלת ספרתיות נאות והפרש של עשרות אחוזים מה-SP500. בפועל מדובר על פי רוב בעבודה לא טובה, שכן ההשואה הנכונה ברוב המקרים היא לנאסד"ק. רוב הקרנות הללו ממוקדות במניות טכנולוגיות, והמדד המזוהה איתן הוא מדד הנאסד"ק ולא ה-SP500. כמשווים לנאסד"ק רואים שרק קרן אחת מציגה תוצאה טובה יותר מהנאסד"ק בתקופה הזמן הזו. גם ברזולוציה שנתית רוב הקרנות לא מצליחות לעקוף את הנאסד"ק ברוב השנים.

המסקנותזה נכון שיש קרנות שמציגות תשואות טובות יותר ממדד ה-SP500 גם בטווח הזמן הארוך יחסית של חמש שנים. אבל חשוב לזכור שלוש עובדות:

א. אף אחת מהקרנות בכתבה לא הציגה ביצועים טובים יותר מהמדדים מדי שנה.

ב. רק אחוז קטן מהקרנות מצליח לעקוף את המדד לאורך זמן.

ג. אין כמעט סיכוי לדעת מראש אילו קרנות יעשו זאת.

- 1.מעניין מאוד. תודה. (ל"ת)הקורא 16/11/2024 20:08הגב לתגובה זו