עליית הריבית הגיעה גם לביג: נפילה של 70% ברווח בגלל ירידה בשערוכים

הפגיעה בדוחות חברות הנדל"ן המניב נמשכת כאשר היום תורה של ביג ביג 0.26% , לדווח על ירידה ברווחי שיערוך (זה עדיין לא אומר שאין רווחי שיערוך, אלא שיש פחות רווחים כאלה). החברות התפארו ברווחי השיערוך הגבוהים לפני שנה, אבל היום זה כבר סיפור אחר. הרווחים הללו מצטמקים. זה חשוב למשקיעים כדי להבין שכאשר חברות מבליטות לכם נתונים כמו 'זינוק של 133% ברווח' - דעו לכם שזה לא אמיתי. לא כי המספר לא אמיתי, אלא כי במקרה של רווחי שיערוך - זה בכלל לא קשור לחברות. הן נהנו בשנה שעברה מהזינוק במחירים, אבל עכשיו הריבית פוגעת בהן ורווחי השיערוך הרבה יותר קטנים. אם לפני שנה ביג רשמה רווחי שיערוך של 425 מיליון שקל, אבל כעת מדובר 'רק' על רווחי שיערוך של 184.6 מיליון שקל.

לשם הפרופורציות - ברבעון האחרון ביג רשמה עלייה של 93.9 מיליון שקל בשווי של נדל"ן להשקעה ונדל"ן בהקמה. ברבעון המקביל היא רשמה רווחי שיערוך כאלה של 395.3 מיליון שקל.

אגב, כדי להבהיר - אין קשר בין הירידה הזו לבין החרם שניסו להוביל בימין נגד החברה. החרם החל בעקבות הצעד שהכריזה החברה לסגירת המרכזים שלה כמחאה על הרפורמה-מהפכה המשפטית. ההשלכות של אותו אירוע, אם יהיו השלכות כאלה, יגיעו לידי ביטוי ברבעונים הבאים. בוודאי לא ברבעון שהסתיים לפני כן.

ובחזרה לדוחות, בעקבות העברת הפעילות מארצות הברית לאירופה ה-NOI של החברה ברבעון גדל ב-29.9% ל-347.6 מיליון שקל, בהשוואה ל-267.6 מיליון שקל ברבעון המקביל אשתקד. גם ה-FFO הריאלי ברבעון עלה ב-13.8% לכ-193.8 מיליון שקל, לעומת כ-170.3 מיליון שקל ברבעון המקביל.

- מנכ״ל ביג: "הפדיונות בגלילות חזקים בכל ימות השבוע - לא רק בסופי שבוע"

- שופרסל משביחה נדל"ן בראשון לציון - זאת רק ההתחלה

- המלצת המערכת: כל הכותרות 24/7

ה-NOI במחצית גדל בכ-27.8% לכ-668.9 מיליון שקל, בהשוואה לכ-523.4 מיליון שקל בתקופה המקבילה אשתקד. ה-FFO הריאלי בתקופה עלה בכ-17.9% לכ-384.9 מיליון שקל, לעומת כ-326.3 מיליון שקל בתקופה המקבילה. במהלך המחצית הראשונה של 2023 נרשמה עלייה של כ-76.5 מיליון שקל בשווי של נדל"ן להשקעה ונדל"ן בהקמה, לעומת עליית שווי של כ-501.8 מיליון שקל בתקופה המקבילה אשתקד.

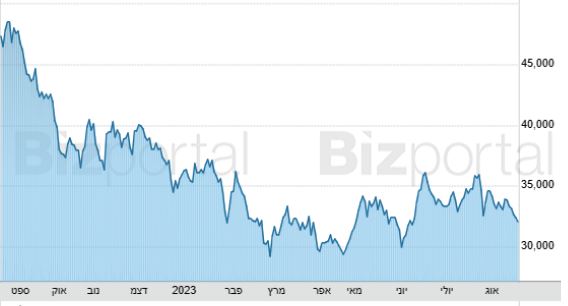

מניית החברה ירדה מתחילת השנה ב-11% וב-12 החודשים האחרונים ב-33% למחיר של 318.8 שקל ושווי שוק של 7.8 מיליארד שקל.

ירידה של 33% ב-12 החודשים האחרונים.

100% תפוסה

שיעור התפוסה בנכסים בישראל עומד על 100% בקירוב, בסרביה ובמדינות הבלקן על כ-96.4% ובארה"ב על כ-96.14%. פדיונות במרכזי ביג בישראל– בחציון הראשון של 2023 נרשם גידול של כ-6.4% בפדיונות החברה בישראל לעומת התקופה המקבילה אשתקד. פדיונות במרכזי ביג בסרביה – בחציון הראשון של 2023 נרשם גידול של כ-10% בפדיונות החברה בסרביה לעומת התקופה המקבילה אשתקד. פדיונות במרכזי אפי ברומניה – בחציון הראשון של 2023 נרשם גידול של כ-19% בפדיונות אפי נכסים ברומניה לעומת התקופה המקבילה אשתקד.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

סעיפי הנדל"ן להשקעה ונדל"ן להשקעה בפיתוח (חלקה האפקטיבי של החברה) הסתכמו לכ-25.25 מיליארד שקל. לחברה פיזור גאוגרפי רחב כאשר כ-50% מהנכסים בישראל, כ47% במזרח אירופה והיתרה כ-3% בארה"ב.

ההון העצמי המיוחס לבעלי מניות החברה חצה לראשונה את רף ה-10 מיליארד שקל והסתכם לכ-10.29 מיליארד שקל, לעומת כ-9.41 מיליארד שקל בסוף שנת 2022. עיקר הגידול נובע מגידול בקרנות הון בגין תרגום הדוחות הכספיים ומהרווח הנקי בתקופה.

נכון לסוף הרבעון לחברה יתרות מזומנים ופיקדונות בהיקף של כ-686.2 מיליון שקל (ללא אפי נכסים) ומסגרות אשראי חתומות ופנויות בהיקף של כ-733 מיליון שקל (מעבר למסגרות אשראי בגין הסכמי ליווי של פרויקטים בייזום ובהקמה).

בנוסף, נכון למועד הדוח לחברה נכסים פנויים משעבודים בהיקף של כ-3.8 מיליארד שקל מתוכם כ-3.16 מיליארד נכסים מניבים וכן, למועד פרסום הדוח לחברה אחזקה במניות סחירות שאינן משועבדות של אפי נכסים בשווי של כ-2 מיליארד שקל. יתרות המזומנים, קווי האשראי והנכסים הפנויים אינן כוללות יתרות של אפי נכסים.

אסף נגר, משנה למנכ"ל ביג: "אנחנו ממשיכים במגמת הצמיחה והשיפור בפרמטרים התפעוליים, עם המשך גידול בפדיונות השוכרים, בהכנסות, ב-NOI וב-FFO. במקביל לפעילות המניבה, אנו ממשיכים להתקדם בהתאם לתוכניות העבודה בביצוע והשיווק של הפרויקטים בהקמה, אשר יהוו מנוע צמיחה משמעותי להמשך הגדלת ההכנסות והתזרים השוטף של החברה בשנים הקרובות. במהלך הרבעון, ההון העצמי המיוחס לבעלים חצה לראשונה את רף ה-10 מיליארד שקל, אשר מבטא נקודת ציון דרך נוספת בהתפתחות החברה, יצירת הערך לבעלי המניות לאורך השנים וכן את האיתנות הפיננסית הגבוהה של החברה.

"בתקופה הנוכחית, המתאפיינת באי וודאות וחוסר יציבות עקב המהפכה המשפטית, פיזור הפעילות על פני מספר שווקים מהווה יתרון תחרותי והפחתת סיכון משמעותית ביחס לחברה אשר כל פעילות ממוקמת בישראל. הדבר בא לידי ביטוי, בין היתר, בכך שהיחלשות השקל בעיקר למול האירו יחד עם הגדלת החשיפה של החברה לשוק האירופאי, הן ישירות והן באמצעות אפי נכסים, הביאה לעליה בשווי השקלי בהיקף משמעותי של למעלה מחצי מיליארד שקל מתחילת השנה. ביג נהנית מנזילות גבוהה, פריסה נוחה של החוב לטווח ארוך, קווי אשראי בהיקפים משמעותיים, הסכמי ליווי חתומים בגין הפרויקטים בהקמה וכן מנכסים מניבים לא משועבדים בהיקף של כ-3.8 מיליארד שקל, אשר מחזקים את הגמישות הפיננסית של החברה וצפויים לאפשר לה לנצל הזדמנויות עסקיות שעשויות לצוץ בטווח הקצר עד הבינוני".

- 12.גימי 22/08/2023 08:47הגב לתגובה זומצוין

- 11.שיפשטו את הרגל. בולשיביקים חזירים (ל"ת)עשו עלינו "בנט" 21/08/2023 11:06הגב לתגובה זו

- 10.ציונית 20/08/2023 16:41הגב לתגובה זולא כדאי לסגור מתחמים, זה פוגע בריווחיות. קאפיש?

- 9.מאיר 20/08/2023 16:00הגב לתגובה זואולי בגלל שלקחו צד

- 8.הכנסתם בי שמחה.הכל בגלל הרפורמה (ל"ת)כ.ד 20/08/2023 15:53הגב לתגובה זו

- 7.כלכלן 20/08/2023 15:24הגב לתגובה זומאמין שאם הכנסת הפוליטיקה לעסקים - לא רק הריבית תפגע בשורת הרווח

- 6.דנית 20/08/2023 15:05הגב לתגובה זוהרי כל בר דעת מבין שעופרה שידועה בחזירותה ומחזיקה בערוץ 13 וחטפה קנס כבד על חזירותה לא מונעת מאיזה ערך עליון. תתחילו לעבוד בשבילנו ואת הפוליטקיה תשאירו ל120 המטורללים.

- 5.מי ששונא יהודים ומחרים אותם סופו לקבץ נדבות אלוהים 20/08/2023 15:04הגב לתגובה זומי ששונא יהודים ומחרים אותם סופו לקבץ נדבות אלוהים בשמיים

- 4.יא 20/08/2023 14:54הגב לתגובה זושמאלנים ארורים תאכלו ח##

- 3.שלמה 20/08/2023 14:39הגב לתגובה זו0מאלנים רדיקאלים שניסו להשבית את המדינה כשלא עשו כרצונך. נקווה שיחזור בהם או שיפלו. העם בחר רפורמה משפטית!

- 2.חברה בתהליך קריסה (ל"ת)כלכלן בכיר 20/08/2023 14:26הגב לתגובה זו

- 1.חיים 20/08/2023 14:03הגב לתגובה זובע"ה שתפשוט רגל אמן.