האם על בד נסחרת בדיסקאונט גדול?

מניית חברת על בד 0.12% ידעה עליות ומורדת רבים ומשמעותיים בשנים האחרונות. תהליך התייעלות מקיף שהחברה ביצעה במהלך שנת 2019 איפשר לה "לפגוש" את הקורונה כשהיא יעילה ומוכנה.

הקורונה הייתה "הסערה המושלמת" עבור החברה, המייצרת מוצרי חיטוי, ולכן לא הייתה זו הפתעה שעל בד סיימה את שנת 2020 עם רווח נקי מפעילות נמשכת של כ-110 מיליון שקל, נתון שהזניק את שווי החברה בבורסה ל-1 מיליארד שקל. אבל כמו בכל סיפורי האגדות - כשעפים קרוב מדי לשמש נשרפים ומתרסקים, והנפילה של עלבד לא איחרה להגיע.

הרווחיות העודפת והחריגה בתחום הביאה לכניסת יצרנים מסין ותורכיה אשר הציפו את השוק בסחורה שהייתה אומנם נחותה מבחינת איכותה אבל הייתה מאוד זולה, תוסיפו לכך את ירידת מפלס החששות בעולם מפני הקורונה יחד עם דעיכת המחלה עצמה בעולם, מצב אשר הביא לנפילה בביקושים למוצרי חיטוי דווקא בתקופה בה השוק מוצף במוצרים מתחרים.

אם לא די בכך, הקורונה יצרה שיבושים קשים בשרשרת האספקה העולמית, אשר באו לידי ביטוי בזינוק בעלויות השילוח בעולם החל משנת 2021 ובעיקר במהלך שנת 2022. לשם המחשה, מכולה שעלות שילוח שלה הייתה כ-2000 דולר לפני השיבושים זינקה לעלות הגבוהה עד פי 10. יחד עם העלייה במחירי ההובלה, גם מחירי חומרי הגלם בעולם זינקו בפראות במהלך התקופה בעקבות עודפי הביקוש אשר נבעו מהשיבושים בשרשרת האספקה. לקלחת המתבשלת אסור לשכוח "להוסיף" את "תרומת" המלחמה בין רוסיה לאוקראינה והרוח הגבית שהמלחמה תרמה למחירי חומרי הגלם בעולם.

- הדאו ישמור על ה-50,000 נק'? התעסוקה, האינפלציה והמשך הדוחות יכריעו

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- המלצת המערכת: כל הכותרות 24/7

"תערבבו" את כל הצרות הללו ביחד עם הבעיות שהחברה נתקלה בהן בשוק האמריקאי, כאשר המשווק העיקרי של עלבד בשוק האמריקאי לא עמד בהסכמי השיווק עם החברה ואף נכנס לחדלות פירעון, מצב אשר גרם לחברה להיתקע עם מלאים עצומים בארה"ב ללא יכולת למכור את הסחורה.

ולבסוף תוסיפו לכל הסלט הזה "תיבול" של חברה אשר החלה בתהליך התרחבות והשקעות משמעותי, אשר כלל את רכישת חברת אופטימל קאר מספרד תמורת כ-40 מיליון יורו והקמת קו יצור חדש, היברדי, בדימונה בעלות של כ-200 מיליון שקל, השקעות אשר הזניקו את החוב הבנקאי של עלבד לסדר גודל של 600 מיליון שקל, כל זה בתקופה הגרועה ביותר מבחינת החברה!

לא פלא שעלבד הפכה בתוך שנתיים מחברה הנמצאת "על גג העולם" לחברה שהשאלה המרחפת מעל ראשה היא "האם היא תשרוד את המשבר"? כיום הדימוי הכי מתאים, לדעתי, לעלבד הוא של מכונית "הנוסעת" בתוך מנהרה ואשר רואה אור לפניה. איך נדע האם זהו האור בקצה המנהרה או שזו פשוט משאית מתקרבת?

- מה הרווח בקופת גמל שלכם, למה זינקה נייס? טריוויה שבועית - כנסו לבחון את עצמכם

- מנכ״ל ברנד: "השוק לא מבין מי זו ברנד היום - אנחנו שווים הרבה יותר; אבל, חובת ההוכחה עלינו"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ת"א 90 עלה 0.9%, עליות בנדל"ן, דוראל זינקה - על רקע התקדמות...

תיאור החברה:

חברת על בד פועלת בתחום הבד הלא ארוג ומוצריו והחל משנת 2010 גם בתחום מוצרי היגיינה נשית. חומרי הגלם העיקריים בהם עושה החברה שימוש הינם ויסקוזה, פוליאסטר ותאית. לשינויים במחיר חומרי הגלם יש השפעה משמעותית על רווחיות החברה. מחירם עלה משמעותית במהלך המחצית השנייה של שנת 2021 ובמהלך שנת 2022. העלייה החדה במחירי חומרי הגלם הנ"ל פגעה ברווחיות של החברה בשנים 2021-2022. הסיבה לכך היא שמחירי המוצר המוגמר של עלבד, הבדים הלא ארוגים והמגבונים הלחים, לא עלו בהתאם לעלייה במחיר חומרי הגלם, מהסיבה הפשוטה שהשוק סבל מעודפי היצע משמעותיים של מגבונים לחים בעקבות הצפת השוק בסחורות זולות. ובנוסף, דעיכת החשש מפני הקורונה בעולם הביאה לירידה בביקוש למוצרי חיטוי. בשנה שעברה מנכ"ל החברה דן מסיקה עזב אחרי 7 שנים ובמקומו מונה יעקב חן.לחברת על בד שני מגזרי פעילות:

א- ייצור ושיווק מגבונים לחים :

פעילות זו כוללת ייצור בדים לא ארוגים העשויים מסיבי ויסקוזה ומסיבי פוליאסטר. הבדים הלא ארוגים משמשים כחומר הגלם בייצור מגבונים לחים. פעילות ייצור הבדים הלא ארוגים מתבצעת במפעלי החברה בקיבוץ משואות יצחק. במפעל החברה בדימונה מייצרת החברה את חומר הגלם לייצור נייר הטואלט הלח תוך שימוש בתאית כחומר גלם עיקרי. החברה משתמשת בבדים ובגלילי הנייר שהיא מייצרת בעצמה לצורך ייצור מוצר הסופי אשר הינו מגבונים לחים או נייר הידרופיין (נייר טואלט לח).

חומרי הגלם עוברים תהליך של חיתוך, הספגה בנוזל או אלכוהול כולל מים, חומרי ריח, דטרגנטים וחומרים בעלי מאפיינים קוסמטיים ואריזה. השימוש העיקרי במגבונים הלחים הינו בתחומי ההיגיינה האישית (ילדים ומבוגרים), בתחום הניקוי של הבית, קוסמטיקה ולשוק המוסדי כגון בתי חולים.

ב- ייצור טמפונים (על בד פם) :

החל משנת 2010 עוסקת החברה בייצור ושיווק טמפונים. המוצרים הסופיים של על בד פם משווקים לשוק המותגים הפרטיים של רשתות השיווק (PL). פעילות ייצור הטמפונים מתבצעת במפעל בקיסריה, בו הושקעו בשנים 2017-2022 כ-90 מיליון שקל לצורך רכישת מכונות וציוד, על מנת להגדיל את כושר הייצור ולהיערך לקו המוצרים החדש – G3,G4. כ-90% ממכירות החברה הינם לשוק האמריקאי בדולר והיתרה ביורו לשוק האירופאי. פעילות הטמפונים של החברה סבלה מקשיים וירידה בביקוש עד לשנת 2021.

בשנת 2021 בעקבות הכרזתה של חברת First Quality, יצרנית טמפונים ומוצרי היגיינה אחרים, אשר הייתה מתחרה עיקרית בשוק ה- PLשל הטמפונים בארה"ב, על הפסקת פעילותה בתחום הטמפונים, התקשרה עלבד עם לקוחות חדשים בהסכמי אספקת טמפונים בהיקף שנתי מוערך של כ-20 מיליון דולר ארה"ב החל מסוף שנת 2021. בשנת 2022 חל גידול כמותי נוסף בשיעור של 9% בכמות הטמפונים שנמכרה. למרות הזינוק בביקוש למוצרי הטמפונים של עלבד בארה"ב, וכפועל יוצא מכך קפיצה בהכנסות החברה ועליית המחירים בתחום הטמפונים, כל אלו לא באו לידי ביטוי בתוצאות הכספיות של הפעילות בשנת 2022. הסיבה לכך הן עלויות השילוח והזינוק העצום במחירי ההובלה מישראל לארה"ב בשנת 2022.

על מנת להתמודד עם חוסר בכוח אדם בישראל ועלויות השילוח הגבוהות, החל מחודש ינואר 2022, החלה החברה להפעיל אתר אריזה ידנית בירדן באמצעות קבלן משנה ירדני באזור התעשייה "גשר השלום" שבקרבת מעבר הגבול נהר הירדן ("שיח' חוסיין"). באתר מועסקים כ-100 עובדים ירדנים (באמצעות קבלן משנה) ונארזים בו נכון למועד הדוח בממוצע כ-28 מיליון טמפונים שנשלחים ברובם ישירות ע"י מכולות לנמל חיפה.

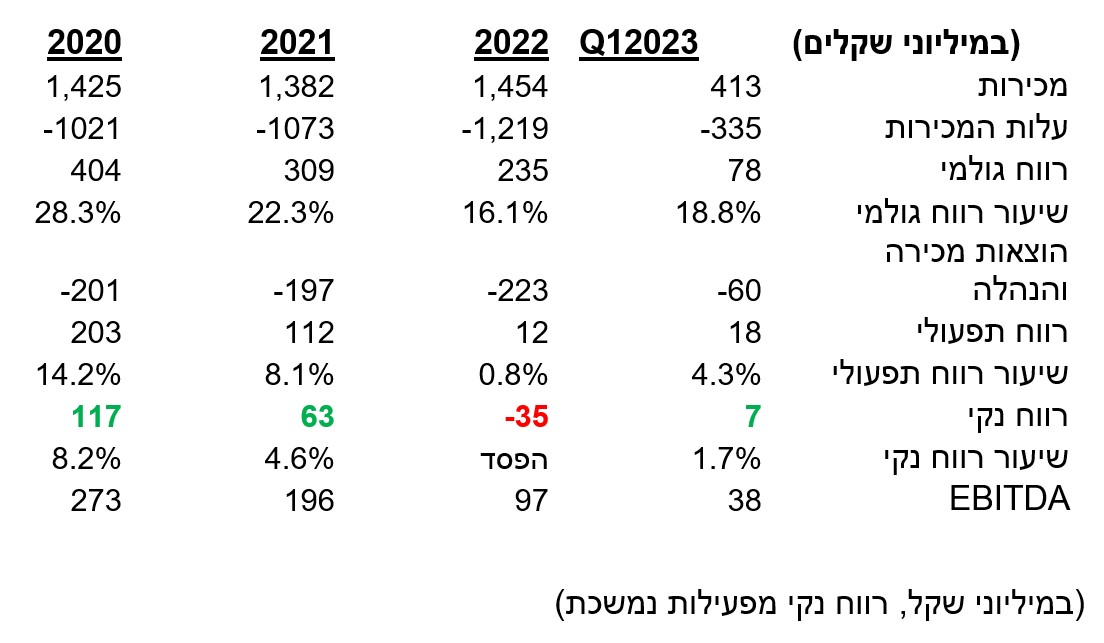

תוצאות כספיותלהלן פירוט התוצאות הכספיות של החברה בשנים 2020 עד רבעון 1 של שנת 2023

הערות :

א- מכירות – ניתן לראות כי לאורך השנים האחרונות קצב המכירות של על בד נע סביב כ-1.4 מיליארד שקל, המכירות הושפעו משערי החליפין והיציבות בהזמנות מלקוחות קיימים. ברבעון הראשון של 2023 ניתן להבחין כי קצב המכירות הואץ , לרמה שנתית של כ-1.65 מיליארד שקל בשנה.

הסיבות לכך: הן 1- עלייה בשער החליפין של היורו והדולר לעומת השקל. 2- זינוק בביקושים בארה"ב למוצרי הטמפונים כך שקצב ההכנסות של תחום הטמפונים עלה מקצב שנתי של כ-45-50 מיליון דולר לקצב מכירות שנתי של כ-80 מיליון דולר. 3- רכישת חברת אופטימל קאר במחצית 2021 אשר תרמה למכירות עלבד בתחום המגבונים הלחים.

ב- שיעור הרווח הגולמי בשנת 2020 קפץ לרמה חריגה של כ-28%, זהו אינו שיעור רווח גולמי מייצג. מצד שני, בשנת 2022 נפל שיעור הרווח הגולמי של החברה ל-16%, גם זה אינו שיעור רווח גולמי מייצג. הרווחיות הגולמית בשנת 2021, פחות או יותר, מייצגת את הרווחיות הממוצעת של תחום הבדים הלא ארוגים. לצורך הפשטות יש להניח כי טווח של 20%-24% לטווח ארוך הינו מייצג לשיעור הרווח הגולמי הצפוי בעלבד.

ג- העלייה בהוצאות מכירה והנהלה בשנת 2022 ואשר המשיכה גם ברבעון הראשון של שנת 2023 נבעה בעיקר מזינוק במחירי ההובלה, מטבע הדברים יש לצפות לזחילה למטה ברמת הוצאות אלו לאור החזרה ל"שפיות" בעלויות ההובלה.

ד- למרות ההפסדים בשורה התחתונה בשנים 2021-2022 ואשר כללו, בנוסף להפסד מפעילות שוטפת, גם הפסדים ומחיקות בגין הפעילות שהופסקה (הפעילות נמכרה) בארה"ב סך של עוד כ-200 מיליון שקל, עדיין מדובר בחברה המייצרת EBITDA משמעותית סביב כ-160-180 מיליון שקל בשנה "נורמאלית".

יעקב חן, מנכ"ל על בד. צילום: רמי זרנגר

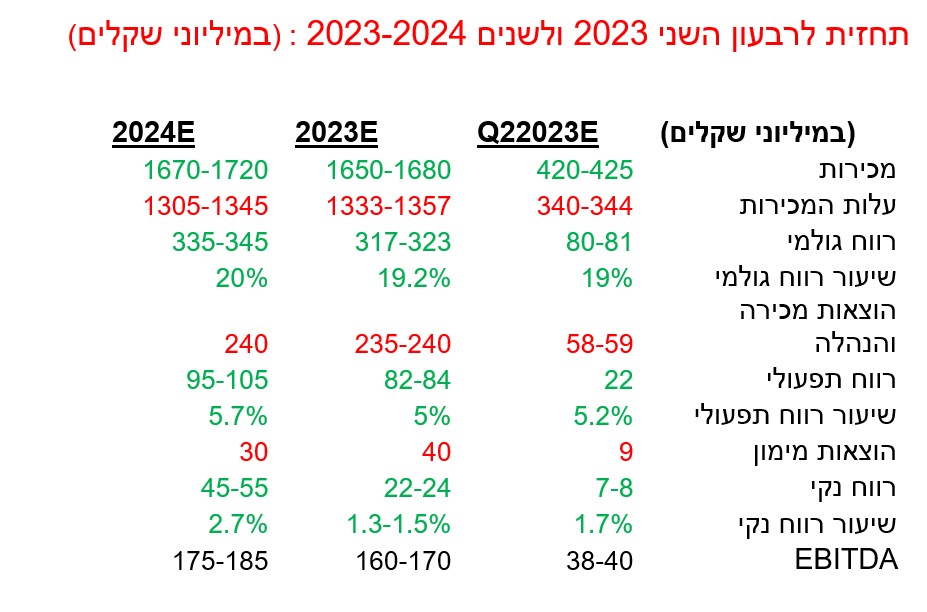

תחזית לרבעון השני 2023 ולשנים 2023-2024.

מגמות צפויות:

א- ירידה במחירי ההובלה בחצי הראשון של 2023 מסייעת מאוד לפעילות על בד. לשם המחשה, מחירי הובלה של מכולה לארה"ב ירדו במהלך המחצית הראשונה של 2023 ב-10,000 דולר למכולה. ירידה זו צפויה להביא לחיסכון של כ-200 אלף דולר, מידי חודש, בעלויות ההובלה לארה"ב, רק בפעילות הטמפונים.

ב- התחזקות שערי החליפין ביחס לשקל ובמיוחד התחזקות היורו מסייעת מאוד לרווחיות החברה. שערו היציג של היורו עלה במחצית הראשונה של 2023 בכ-8% ביחס לשקל ואילו השער היציג של הדולר עלה ב-5%. עלייה בשער החליפין תורמת לעלייה בהכנסות וברווחיות החברה מאחר ומכירות המגבונים הלחים הינן בעיקר ביורו ומכירות הטמפונים הינן בעיקר בדולר.

ג- יציאתה של חברתFirst Quality מתחום ייצור טמפונים לשוק ה-PL בארה"ב, יצרה מחסור בספקים לשוק המותגים הפרטיים בארה"ב. כתוצאה מכך, הכנסות עלבד מפעילות הטמפונים צפויות להגיע בשנת 2023 לכ-270-280 מיליון שקל, בשער הדולר הנוכחי. לשם השוואה הכנסות עלבד מפעילות זו בשנת 2020 הסתכמה ב-156 מיליון שקל ואילו בשנת 2022 ב-207 מיליון שקל. בנוסף הירידה בעלויות ההובלה והעלייה בשער החליפין של הדולר יבואו לידי ביטוי בעלייה נוספת ברווחיות החברה מתחום זה. ברבעון הראשון של 2023 תוצאות פעילות הטמפונים של עלבד הסתכמו בהכנסות של 67 מיליון שקל ורווח תפעולי של 9.6 מיליון שקל, לעומת הכנסות של 44 מיליון שקל ברבעון הראשון של 2022 והפסד תפעולי של 4 מיליון שקל.

לאור העלייה בשער החליפין של הדולר והירידה בעלויות ההובלה לארה"ב ברבעון השני של 2023 צפוי תחום הטמפונים בעלבד, להערכתי, להציג הכנסות של כ-70 מיליון שקל ורווח תפעולי של כ-10-11 מיליון שקל.

ד- בשוק המגבונים הלחים קיים קושי רב לעלות מחירים מאחר והשוק רווי מתחרים וסחורה. לכן עליית מחירי חומרי הגלם והעלייה באינפלציה גורמות לשחיקה ברווחיות פעילות זו ביחס לשנים קודמות.

ה- ירידת מחירי חומרי הגלם החל מסוף שנת 2022 צפויה לסייע לתחום המגבונים הלחים ברבעון השני של 2023 ובמיוחד במהלך המחצית השנייה של 2023. ברבעון הראשון הירידה במחירי חומרי הגלם טרם באה לידי ביטוי בתוצאות הכספיות מאחר וברבעון הראשון של 2023 נצרכו חומרי גלם אשר נרכשו במחירים גבוהים, אבל החל מהרבעון השני של השנה וביתר שאת בהמשך השנה יש לצפות לשיפור בשיעורי הרווחיות של תחום המגבונים הלחים בעקבות ירידת מחירי חומרי הגלם, ירידת מחירי האנרגיה, וירידת עלויות ההובלה.

ו-עליית הריבית במשק יחד עם העלייה בהיקף החוב של החברה צפויה להכביד על התוצאות הכספיות של החברה. החברה צפויה לרשום בשנת 2023 הוצאות מימון של כ-35-40 מיליון שקל.

ז- עלבד צפויה להמשיך ולרשום הפסדים בגין פעילות שנמכרה בארה"ב בשנת 2023. ברבעון הראשון ההפסד הסתכם ב-5.5 מיליון שקל וברבעון השני ההפסד יהיה כ-2 מיליון שקל. במחצית השנייה של 2023 ההפסדים מפעילות זו ילכו ויתמעטו.

ח- החברה אינה עומדת בקובנטטים מול הבנקים מצב המגדיל את הסיכון של השקעה במניה. הבנקים הגיעו להסכמות עם החברה למתן הקלות בקובננטים עד לסוף שנת 2023 מתוך ציפייה לשיפור במבנה המאזן ובתוצאות הכספיות של החברה עד לסוף 2023. במידה והשיפור לא יגיע מדובר במצב בעייתי מאוד עבור עלבד.

בהינתן שערי החליפין הנוכחיים, כלומר שער יורו שקל כ-4 שקל ושער דולר שקל כ-3.6 שקל, על פי התחזיות שלי צפוי שיפור משמעותי בתוצאות הכספיות של עלבד כבר ברבעון הקרוב. השיפור בתוצאות הכספיות צפוי להימשך ואף להתחזק במהלך המחצית השנייה.

שנת 2024 להערכתי צפויה להוות שנת מפנה עבור החברה, בהינתן שערי החליפין שציינתי. בשנה זו נוכל לבחון את התוצאות ללא הגיבנת של הפעילות בארה"ב וללא ההשפעות הקשות של מחירי הובלה גבוהים, מלאים גדולים בתחום המגבונים הלחים ולאחר סיום השקעות הענק מצד החברה שיסתכמו בכ-300 מיליון שקל.

סיכום

אפשר לכתוב הרבה מילים על מה שעברו המשקיעים במניית עלבד בשנים האחרונות, המילה "משמעם " אינה כלולה בלקסיקון הזה. למען האמת אי אפשר להתייחס למשקיעים הנוכחיים בעלבד ככאלו שעברו הרבה תלאות, מכיוון שאם נבחן את המחזורים במניה בחודשיים האחרונים, נגלה כי בתקופה קצרה של כחודשיים ימים בלבד החליפו ידיים כ-3 מיליון מניות מתוך סך של כ-6.3 מיליון מניות אשר אינן בבעלות בעל השליטה בחברה, קיבוץ משואות יצחק. מדובר בכמעט 50% מסך המניות "החופשיות" בחברה. זהו נתון שאין לו כמעט אח ורע בבורסה. המשמעות שכמעט כל המשקיעים המוסדיים ברחו מהמניה.

מה זה אומר עבור המשקיע הקטן ?

מצד אחד כנראה שאין מי ש"ידאג" למחיר המניה בשוטף, זהו מצב שעלול לגרום לתנודתיות גבוהה של המניה. מצד שני מדובר באחת מיצרניות ה"מגבונים הלחים" הגדולה בעולם. שווי החברה בבורסה מתחת ל-160 מיליון שקל והוא משקף "הנחה" של כ-85% ביחס למחירה רק לפני שנתיים.

שימו לב לנתונים הבאים:

1- ההון העצמי לסוף הרבעון הראשון של 2023 כ-360 מיליון שקל.

2- הרווח הצפוי בשנת 2023, לפי הערכות שלי, כ–22-24 מיליון שקל והוא לאחר רישום הפסד בגין פעילות שנמכרה בסך של כ-10 מיליון שקל, כלומר רווח נקי מפעילות נמשכת של כ-30 מיליון שקל בשנת 2023.

3- החברה כיום נסחרת בשווי המהווה כ-45% מההון העצמי שלה.

מכפיל הרווח של עלבד לשנת 2023 כ-5 (ביחס לרווח הנקי מפעילות שוטפת החזוי לשנה הנוכחית).

ומה לגבי שנת 2024?

כעת נותר לי להמתין ולראות האם אני צודק בתחזיות שלי או שהמוסדיים צדקו בכך שבחרו לברוח מהמניה.

ולבסוף רק תדמיינו מה הם יעשו לי ולתחזיות שלי אם יתברר שטעיתי.

מצד שני תדמיינו מה יקרה אם יתברר שהמוסדיים טעו והם יחליטו לחזור למניה של עלבד?

* אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ. העושה במידע הנ"ל שימוש - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. הכתב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.

- 11.מעניין מאוד. תודה. (ל"ת)הקורא 13/03/2024 08:22הגב לתגובה זו

- 10.ארז 20/07/2023 00:17הגב לתגובה זומה דעתך על הניסיון לרכישה כפויה של המניות מהציבור בשלאג? (אני מחזיק גם בעלבד וגם בשלאג הרבה שנים)

- 9.משקיע עלבד משער 3000 19/07/2023 15:16הגב לתגובה זוממתין לתיקון במניה לפחות 100 אחוז

- 8.לרון 19/07/2023 11:54הגב לתגובה זותחום ניהול הקרנות,מיכה צ'רניאק עילוי בניתוח,אין קשר לא ישיר ולא עקיף

- 7.שולתתתת1 19/07/2023 09:48הגב לתגובה זוולעוד מניות מעניינות.תודה ויום טוב

- 6.עידו 19/07/2023 09:04הגב לתגובה זוכל הכבוד על הכתיבה, סקירה טובה של הסקטור, של החברה ומצבה הפיננסי. אני שותף לדעתך וקניתי כבר באזור ה800, מאמין שיש כאן אפסייד רציני, ללא ספק היה כאן פיבוט עסקי טוב. עניין נוסף ששכחת לציין הוא שקיבוץ משואות יצחק רכש בהנפקת זכויות סכום גבוה, תמיד סימן טוב כשהבעלים שם מכיסו בעסק. אני גם חושב שזה שיש מעט מניות פנויות באופן יחסי, דווקא יכול לשחק לטובת המשקיעים וייצור תנודתיות ונזילות, מצרך נדיר באחד העם.

- 5.תודה רבה מיכה, יופי של ניתוח (ל"ת)dw 18/07/2023 20:11הגב לתגובה זו

- 4.בבקשה מיכה (ל"ת)תמליץ על אגחים 18/07/2023 16:28הגב לתגובה זו

- 3.איתן 18/07/2023 16:17הגב לתגובה זובס"ד השאלה מה יקרה לחברה בשער דולר שחוזר לאיזור 3.2-3.3 שזה מה שבנק ישראל מעריך כשער ריאלי. כל הסוגייה המשפטית תסתיים לפה או לפה בשנה הקרובה והדולר שצופה פנים קדימה עוד קודם יתחיל להתאזן אשמח אם הכותב קורא- לדעת מה הצפי לרווח במידה ושער הדולר בטווחים שציינתי

- מיכה צרניאק 18/07/2023 16:49הגב לתגובה זו1- עלבד מושפעת משער היורו בעיקר , היא כמעט ולא חשופה לשער הדולר . תחום הבדים הלחים המהווה כ 85% מפעילות החברה הוא כמעט כולו צמוד ליורו . פעילות הטמפונים היא דולרית אבל מצד שני רכישת חומרי הגלם גם הם מתבצעים בדולרים כך שהחברה בעצם כמעט ומגודרת בפעילות הדולרית שלה . 2- החברה מבצעת הגנות על היורו לכן במקרה והיורו ירד ההשפעה תהיה בעיקר בטווח הרחוק יותר . 3-מראש הנחתי כשכתבתי את העבודה שערי מט"ח נמוכים יותר דולר עד 3.5 לא ישפיע מהותית על תוצאות החברה כך גם יורו עד 3.9 לא ישפיע מהותית . אם הדולר ירד ל 3.2 ולכן היורו ירד לסביבות 3.5 כמובן שבמצב כזה יפגעו התוצאות של החברה.

- 2.שמואל 18/07/2023 15:58הגב לתגובה זומיכה צרניאק, לא כתבת זה זמן רב.

- 1.לילי 18/07/2023 15:31הגב לתגובה זוללא עליית מחירי הדלק טסלה הייתה פושטת רגל .