תיקון בשווקים או מערבולת? האם לקנות את מניית דיסני?

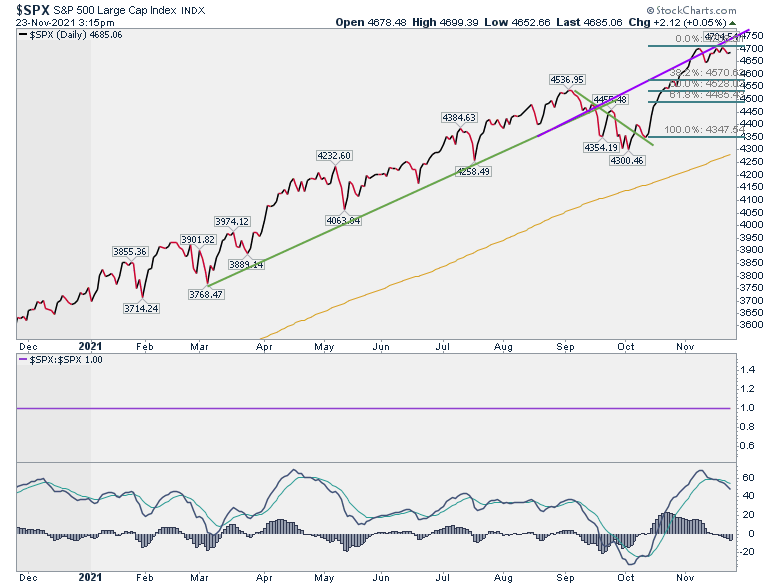

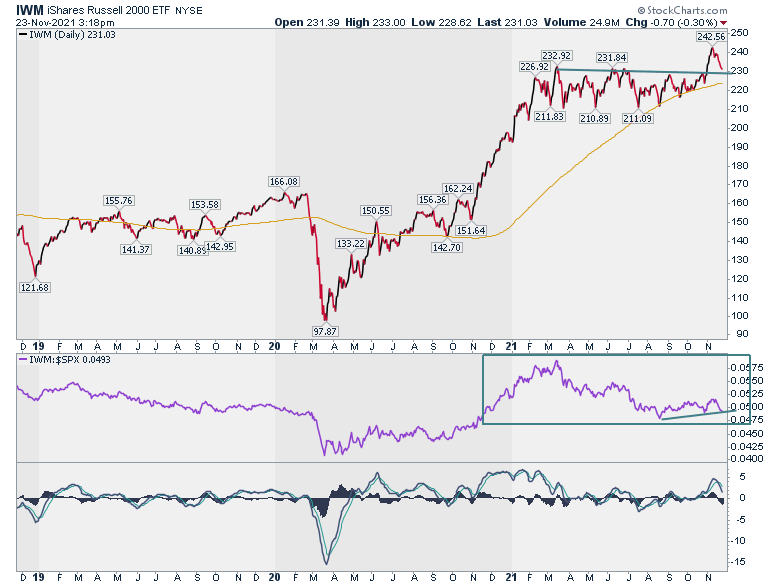

שלום לכולם, היום אני רוצה לדבר איתכם על שני דברים. הראשון הוא להמשיך את סוגיית שאלת התיקון בשווקים. השני הוא אופציות. למה אופציות? תצטרכו לקרוא בהמשך... באמצע נבדוק מה עם מניית דיסני.> לקריאת הטורים הקודמים של זיו סגלאתמול בבוקר שוחחתי עם אורי בוז׳ו שעובדת איתי בפקולטה לניהול במסלול האקדמי של המכללה למנהל. דברנו על השאלה האם יהיה תיקון בשווקים. היא הציגה לי מאמר, שבטח רבים מכם כבר קראו, על האפשרות שתהיה ירידה של עשרות אחוזים בשווקים.אמרתי לה שכבר יש ״תיקון פנימי״. מה זה ״תיקון פנימי״, היא שאלה על המושג המומצא שלי. עניתי לה שהרבה מניות כבר ירדו עשרות אחוזים וכך גם החוויה של משקיעים רבים. התיקון קורה כאן ועכשיו והוא לא שאלה היפותטית. זו ״מערבולת במקום מפולת״ אמרתי לה והראתי לה דוגמאות כמו שדיברנו עליהן לאחרונה. הוספתי לדוגמאות האלו גם את מנית דיסני ועוד כהנה וכהנה. מדדי המניות משקפים תמונה חלקית. נתפסתי למושגים החדשים: ״תיקון פנימי״ ו״מערבולת במקום מפולת״.אותו דבר, בגירסה קצת אחרת, התרחשה עם התפרצות הקורונה. ירידות חדות במניות וחזרה של המדדים לעלות על גבן של מניות מסוג אחר. תחלופת מניות מהירה כשהשוק כולו בסופו של דבר משקף שני כוחות: נהרות של כסף זול והמהפכות הטכנולוגיות שאנחנו מדברים עליהן כאן בשבועות האחרונים. השבוע אדבר עם עדי ברזילי על התשתית של נהר הכסף: פינטק.השאלה הנשאלת מהאמור לעיל היא האם ״מודל״ התיקונים בשווקים השתנה? האם אפקט המהירות של הדברים עליו דברנו לאחרונה מיצר מערבולת של תחלופת מניות, שמשנה גם את משקלן בשווקים ואת ההתייחסות לשאלת התיקון? ומה יקרה אם נקבל תיקון קלאסי ברמת המדדים? עד לאן המניות השחוטות מהשבועות האחרונים עוד ירדו?שוחחתי שוב עם אורי גם בזמן המסחר אמש, הסתכלנו על דוגמאות ובסופו של דבר אמרתי לה שאני אולי יודע להצביע על משהו אבל לא יודע אם הוא נכון. אם הוא נכון ויש פה איזה ״תקלה טכנית״ בשורה של מניות של חברות קטנות ובינוניות והמדדים ימשיכו לעלות, יכול להיות שהמניות השחוטות הן ההזדמנות של התיקון - מערבולת ומי שלא יקנה אותן / ימכור יצטער כמו מי שמכר בירידות מרץ 2020. אם אין כזה דבר ״תיקון פנימי״ או ״מערבולת״ אזי צריך לקחת בחשבון שירידת מניות השורות השניה והלאה היא אולי רמז לשוק. עד כאן שלב המחשבות.מה אומרים הגרפים בעניין?אם נבחן את הגרפים של השוק, אזי ה - S&P500 יכול לרדת בקלילות ל - 4530. הדבר יחשב תיקון מינימלי ושם אמורה להיות תמיכה. ירידה מתחת לרמה הזו תהיה כבר סימן דובי משמעותי. הגרף של הראסל 2000 (מוצג כאן דרך קרן הסל IWM) שמשקף מניות קטנות יותר דווקא מצביע על קרבה לנקודת הזדמנות טכנית שאמורה להתיישב עם תקופת השנה המיטיבה סטטיסטית עם מניות של חברות קטנות. ההזדמנות באה לידי ביטוי בפריצה כלפי מעלה של רמת ההתנגדות שהובילה אותו למטה בעבר והפיכתה, בינתיים, להיות רמת תמיכה. כפי שרומז הקו הסגול המשווה ל - S&P500 יש סיכוי שנחליק אל סוף השנה עם התחזקות של המניות הקטנות שהובילו את חולשת השווקים עד כה.

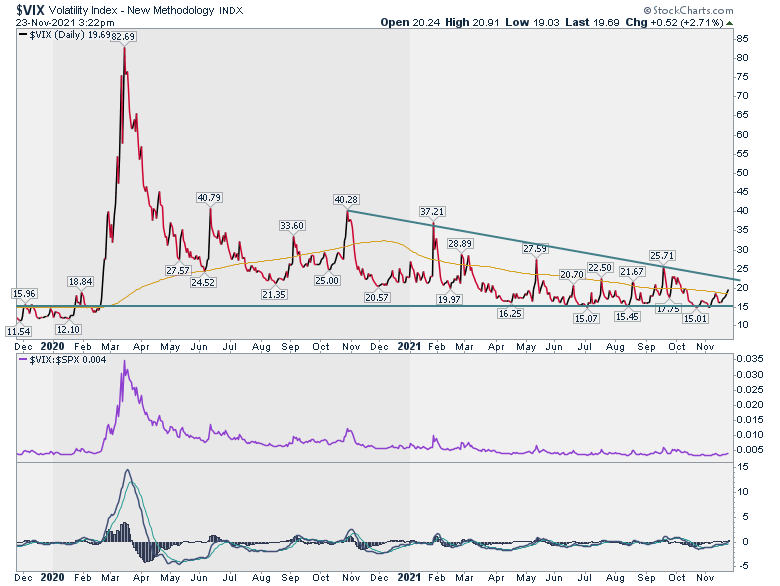

הגרף של הראסל 2000 (מוצג כאן דרך קרן הסל IWM) שמשקף מניות קטנות יותר דווקא מצביע על קרבה לנקודת הזדמנות טכנית שאמורה להתיישב עם תקופת השנה המיטיבה סטטיסטית עם מניות של חברות קטנות. ההזדמנות באה לידי ביטוי בפריצה כלפי מעלה של רמת ההתנגדות שהובילה אותו למטה בעבר והפיכתה, בינתיים, להיות רמת תמיכה. כפי שרומז הקו הסגול המשווה ל - S&P500 יש סיכוי שנחליק אל סוף השנה עם התחזקות של המניות הקטנות שהובילו את חולשת השווקים עד כה. ה - VIX מתחזק לטווח הקצר אבל נמצא במגמת החלשות כללית. המבחן הוא באזור ה - 22.5. מהלך מעל 22.5 יהיה סימן מדאיג.

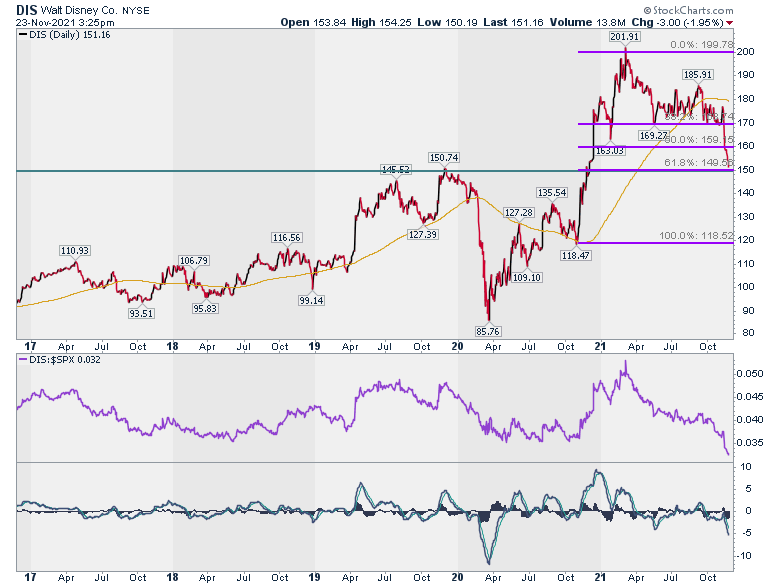

ה - VIX מתחזק לטווח הקצר אבל נמצא במגמת החלשות כללית. המבחן הוא באזור ה - 22.5. מהלך מעל 22.5 יהיה סימן מדאיג. האם דיסני היא הזדמנות?והנה דוגמא למניית בלו צ׳יפ אמיתית, כזו שיש שמחזיקים אותה לנצח, שהחזירה 61.8% מגל העליות האחרון שלה. הנקודה בה היא נמצאת היא הזדמנות קניה משולבת: תמיכה + פיבונאצ׳י. קניה מעליה היא הזדמנות. ירידה מתחתיה היא איתות לשבירה למניה כבדה ואהודה.

האם דיסני היא הזדמנות?והנה דוגמא למניית בלו צ׳יפ אמיתית, כזו שיש שמחזיקים אותה לנצח, שהחזירה 61.8% מגל העליות האחרון שלה. הנקודה בה היא נמצאת היא הזדמנות קניה משולבת: תמיכה + פיבונאצ׳י. קניה מעליה היא הזדמנות. ירידה מתחתיה היא איתות לשבירה למניה כבדה ואהודה. מה הסיפור עם האופציותכתבה שקראתי לאחרונה דיברה על כך שהמשקיעים הצעירים שהתעסקו במניות ה - MEME מעבירים את פעילות המסחר היומי שלהם לאופציות. אופציות כידוע יכולות לשמש למינוף או להפחתת סיכונים אבל סביר להניח שבמקרה הזה מדובר במינוף. כך למשל במקום לקחת סיכון במניה תנודתית אפשר לקחת סיכון מינוף במניה פחות תנודתיות ואולי יותר קלה לניתוח טכני ובכך לקבל את אותו ריגוש עם יכולות מסחר טובות יותר.אם אכן כך הוא הדבר, יתכן ויש לנו עוד הסבר לירידת המניות של החברות הקטנות. המשקיעים הגדולים ממילא מתמקדים יותר במניות של החברות הגדולות והמשקיעים הקטנים מצאו משחק אחר. עכשיו אנחנו צריכים קצת מידע מכם. האם תרצו לשלב דוגמאות והסברים על אפשרויות מסחר באופציות כאן בניתוח טכני? למסחר באופציות משולב ניתוח טכני ישנם מאפיינים יחודיים כמו: התחשבות בזמן (מתי אתם חושבים שיקרה מה שאתם חושבים שיקרה), התחשבות במחיר המימוש, התחשבות בשאלה האם לקנות מחוץ לכסף (חושבים שהמניה תעלה הרבה ומהר) או אולי עמוק בתוך הכסף, האם כדאי לעשות אסטרטגיית מרווח ועוד ועוד. אני פותח את זה כאן ולפי ההכוונות שאקבל מכם אדע כמה מקום להקצות לתחום. בשלב זה, קחו בחשבון שאם מסחר במניות משאיר הרבה חללים, שדה הקרב של האופציות הוא הרבה יותר קטלני.אם נתחיל את המסע שלנו באופציות עם דיסני, אזי אם אתם רוצים להמר על עליה מהנקודה הזו אבל מפחדים מהתרסקות, אופציה לקנות 100 מניות במחיר 150 דולר למניה ובתוקף די ארוך ל - 21 לינואר 2022 תעלה לכם כ - 7.2 למניה, סה״כ 720 דולר לחשיפה ל - 100 מניות במקום כ - 15000 דולר שעולות 100 מניות בשוק (נכון למחירי אמש בערב). בשביל להרוויח דיסני צריכה לעלות, נכון לפקיעה, מעל 5% (ואז תהיה בשער 157.5 דולר מעליו אנחנו ברווח, פחות או יותר...). אם דיסני תרד, ההפסד שלכם מוגבל ל - 720 דולר. השאלה אם אתם צופים מהלך עליה מהיר של דיסני. אם היא תזחל למעלה, הפרמיה של האופציה תישחק. אופציות 101. המשך יבוא אם תבקשו ותשאלו או אם אראה שמגמת הנהירה לאופציות באמת מתקיימת.לתגובות:[email protected]כותב המאמר הינו זיו סגל, העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטאלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.* אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

מה הסיפור עם האופציותכתבה שקראתי לאחרונה דיברה על כך שהמשקיעים הצעירים שהתעסקו במניות ה - MEME מעבירים את פעילות המסחר היומי שלהם לאופציות. אופציות כידוע יכולות לשמש למינוף או להפחתת סיכונים אבל סביר להניח שבמקרה הזה מדובר במינוף. כך למשל במקום לקחת סיכון במניה תנודתית אפשר לקחת סיכון מינוף במניה פחות תנודתיות ואולי יותר קלה לניתוח טכני ובכך לקבל את אותו ריגוש עם יכולות מסחר טובות יותר.אם אכן כך הוא הדבר, יתכן ויש לנו עוד הסבר לירידת המניות של החברות הקטנות. המשקיעים הגדולים ממילא מתמקדים יותר במניות של החברות הגדולות והמשקיעים הקטנים מצאו משחק אחר. עכשיו אנחנו צריכים קצת מידע מכם. האם תרצו לשלב דוגמאות והסברים על אפשרויות מסחר באופציות כאן בניתוח טכני? למסחר באופציות משולב ניתוח טכני ישנם מאפיינים יחודיים כמו: התחשבות בזמן (מתי אתם חושבים שיקרה מה שאתם חושבים שיקרה), התחשבות במחיר המימוש, התחשבות בשאלה האם לקנות מחוץ לכסף (חושבים שהמניה תעלה הרבה ומהר) או אולי עמוק בתוך הכסף, האם כדאי לעשות אסטרטגיית מרווח ועוד ועוד. אני פותח את זה כאן ולפי ההכוונות שאקבל מכם אדע כמה מקום להקצות לתחום. בשלב זה, קחו בחשבון שאם מסחר במניות משאיר הרבה חללים, שדה הקרב של האופציות הוא הרבה יותר קטלני.אם נתחיל את המסע שלנו באופציות עם דיסני, אזי אם אתם רוצים להמר על עליה מהנקודה הזו אבל מפחדים מהתרסקות, אופציה לקנות 100 מניות במחיר 150 דולר למניה ובתוקף די ארוך ל - 21 לינואר 2022 תעלה לכם כ - 7.2 למניה, סה״כ 720 דולר לחשיפה ל - 100 מניות במקום כ - 15000 דולר שעולות 100 מניות בשוק (נכון למחירי אמש בערב). בשביל להרוויח דיסני צריכה לעלות, נכון לפקיעה, מעל 5% (ואז תהיה בשער 157.5 דולר מעליו אנחנו ברווח, פחות או יותר...). אם דיסני תרד, ההפסד שלכם מוגבל ל - 720 דולר. השאלה אם אתם צופים מהלך עליה מהיר של דיסני. אם היא תזחל למעלה, הפרמיה של האופציה תישחק. אופציות 101. המשך יבוא אם תבקשו ותשאלו או אם אראה שמגמת הנהירה לאופציות באמת מתקיימת.לתגובות:[email protected]כותב המאמר הינו זיו סגל, העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטאלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.* אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 6.[email protected] 25/11/2021 19:00הגב לתגובה זונשמע מעניין. יש אופציות על TQQQ?

- 5.גיא 25/11/2021 18:01הגב לתגובה זותעקבו

- 4.דויד 25/11/2021 14:50הגב לתגובה זוהאם שווה לקנות אופציות של מניית מיקרוסופט או סיילס פורס?

- 3.אשמח לחשיפה לאופציות (ל"ת)משה 24/11/2021 18:42הגב לתגובה זו

- 2.רק מזומן 24/11/2021 18:18הגב לתגובה זוהקלין טק מנופח אין מספיק אנרגיה פוטנציאלית ירוקה לטווח של עשר שנים הבטריות צריכות חשמל מזהם מי שחי האשליות מתעורר כשהמציאות הסעודית רוסית בפניו השוטר של הבנקים הגדולים על הכסף והזהב הוא ללא כיסוי בלשון המעטה. כמו שמכללת הרצליה היא לא תחליף לאוניברסיטת תל אביב

- רק 24/11/2021 20:52הגב לתגובה זוהנפט לא זמין כי הדיבורים על אנרגיה ירוקה פגעו בפראקינג

- 1.שמואל 24/11/2021 16:17הגב לתגובה זובחלק מהמניות צפוי תיקון לכן בירידות הייתי קונה במנות כדי למצע את המחיר.