ארית זינקה השנה ב-150%, האם היא עדיין מעניינת ומה הפוטנציאל?

המצב הביטחוני העולמי עורר לא מעט עניין בסקטור הבטחוני והיום נכיר את אחת החברות המעניינות כאן בבורסה - ארית תעשיות. ארית נוסדה ב-1979 והיא ציבורית מ-1982, החברה עוסקת באמצעות חברות בנות שלה בפיתוח, ייצור ושיווק מוצרים אלקטרוניים מתוחכמים ומוצרים אלקטרו אופטיים לשוק הצבאי. המוצר המרכזי של החברה הוא מרעומים אלקטרוניים המיוצרים ע"י "רשף טכנולוגיות" (לחברה יש פעילות חדשה בתחום האנרגיה הירוקה שכרגע נמצאת בשלבי היתכנות פיתוחי).

מהו מרעום? זהו מנגנון הפעלה עבור מטעני נפץ ניידים כגון פצצות, פגזים, וטילים. המרעום בעצם מכוון את פיצוץ הפצצה לפי מתווה שתוכנן מראש והוא זה שיוזם את הפיצוץ. ארית מתמקדת במרעומים אלקטרוניים, כאשר החלופה היא מרעומים מכניים. המרעום האלקטרוני אמנם יקר יותר מהמרעום המכני, אך הוא אמין, מדויק, בעל חיי מדף ארוכים ומאפשר שליטה טובה יותר על הפגז, והוא המרעום המועדף על הצבאות המודרניים.

את המרעומים ניתן לחלק ל-4 סוגים: 1. מרעום קרבה - מופעלים בגובה מדויק מעל פני הקרקע שהוזן להם מראש (אופייני לנשק תלול מסלול). 2. מרעום זמן - מפעיל את התחמושת בהתאם לתזמון מדויק לאחר הירי (מתאים לפגזי תאורה ועשן למשל). 3. מרעום הקשה - הפשוט ביותר, מפעיל את התחמושת מרגע הפגיעה + השהייה. 4. מרעום לחמ"מ (חימוש מונחה מדויק) - מבוסס על GPS ומאפשר תקשורת עם החימוש כגון ביטול או שינוי יעד.

על הסקטור הביטחוני אין צורך להרחיב, מדובר בשוק יציב, בעל צמיחה קבועה שכעת קיבל תנופה אדירה לאור המלחמה בין רוסיה לאוקראינה, מה שמוביל למירוץ חימוש משמעותי בעולם בכלל ובאירופה בפרט, כאשר מדינות רבות הגדילו את תקציב הבטחון שלהן בצורה משמעותית, מה שתומך בהמשך הצמיחה גם בעתיד.

- ארית חתמה על הסכם אסטרטגי לשיווק וייצור מרעומים עם חברה ממערב אירופה

- התותחים החדשים של צה"ל והאם ארית תספק להם את המרעומים

- המלצת המערכת: כל הכותרות 24/7

לתחום המרעומים ישנם חסמי כניסה משמעותיים, הן מהפן הטכנולוגי, והן מהפן הרגולטורי (תהליך האישור והוכחת יכולת ארוכים מאד), מה שמוביל להסכמים ארוכים ויציבים, כאשר כניסה של חברות חדשות היא קשה מאד. במיוחד לאור דרישות הוכחת ניסיון מהיצרן. הלקוחות העיקרים הם צבאות (B2G) ומטבע הדברים מדובר בלקוחות יציבים שאינם צפויים להיות מושפעים באופן משמעותי מאינפלציה ומיתון.

ארית (באמצעות רשף) מייצרת ומשווקת מרעומים בעיקר לשתי מדינות - ישראל והודו, עם פעילות זניחה כרגע באירופה. בישראל החברה מספקת לצה"ל מרעומים בהתאם לצורך (שריונרים, יריתם כלנית? נהנתם מהטכנולוגיה? תרמתם עוד קצת למחזור של ארית), וגודל וקצב ההזמנות תלוי במידה רבה בצרכי צה"ל בהתאם לצרכי מלאי וצרכים מבצעיים.

משרדי בטחון בכל העולם נוטים להעדפה ברורה של חברות מקומיות בכל הנוגע למכרזים, דבר שמהווה יתרון משמעותי בישראל אך מקשה על כניסה למדינות חדשות, במיוחד היכן שיש מתחרות מקומיות.

- קורנית מתאוששת בהכנסות - הרווחיות עדיין תחת לחץ

- טאואר עקפה את הציפיות; מכריזה על השקעת ענק ב-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- עדכון המדדים: מניות השבבים צפויות ליהנות מביקושים משמעותיים...

הדרך הטובה ביותר היא הקמת שותפות עם חברה מקומית, כפי שנעשה בהודו שם הקימה החברה שותפות יחד עם חברת BEL ההודית, שהיא חברה ביטחונית-ממשלתית בשליטת משרד ההגנה ההודי שנסחרת בבורסה בהודו בשווי של כ-12 מיליארד דולר. בהסכם נקבע ש-BEL תקים מפעל כך שהיצור העיקרי מתבצע על אדמת הודו, וארית תספק לחברה ידע ורכיבים אותם היא מייצרת בישראל.

ארית סייעה ל- BEL בהקמת המפעל להרכבת המרעומים בהודו וסיפקה סיוע טכני בכל הקשור לייצור והרכבת מרעומים. בשנים 2016-2020 סיפקה ארית ל-BEL רכיבים ל-750 אלף מרעומים במסגרת מספר מכרזים בהם זכתה BEL, כאשר חלקה של ארית בתמורה עמד על סך של 40 מיליון דולר. בשנת 2022 קיבלה BEL הזמנות נוספות לאספקה של 370 אלף מרעומים והעבירה לארית הזמנות לרכיבים על סך 15.3 מיליון דולר.

ברחבי העולם ישנן מספר חברות אשר מתחרות בארית בתחום המרעומים, כאשר ההעדפה של משרדי הבטחון ברחבי העולם למוצרים מקומיים מקשה על כניסה לטריטוריות חדשות. בארץ, המתחרים הפוטנציאלים הינם יצרני תחמושת אשר עיקר עיסוקם הינו במערכות הכוללות כגון טנקים, טילים, פגזים ועוד (אלביט, רפאל ותע"ש) והמרעום הינו מוצר נלווה על כן קיימת יכולת פוטנציאלית בתחום ייצור מרעומים אלקטרוניים לחברות אלו, אך אין להם ניסיון רב בייצור המרעומים דבר המצריך מיומנות שכעת חסרה להם. לחברות אלו יש אמנם פעילות מרעומים אך היא לא מתחרה ישירות בחברה, לדוג' רפאל מייצרת מרעומים עבור טילים בעוד ארית מייצרת עבור פגזים.

לאור החלטת החברה לפעול לאיתור השקעות אפשריות בתחומים נוספים לצד ובמקביל לפעילותה הנוכחית בתחום פיתוח, ייצור ושיווק מרעומים אלקטרוניים , לאחרונה החברה הודיעה על השקעה בתחום פיתוח מערכות אנרגיה סולארית, וזאת לאור נסיונו של מנכ"ל החברה חיים שטפלר בתחום, הסיכון מגודר בהשקעות נמוכות ביחס לפוטנציאל הגלום בהן.

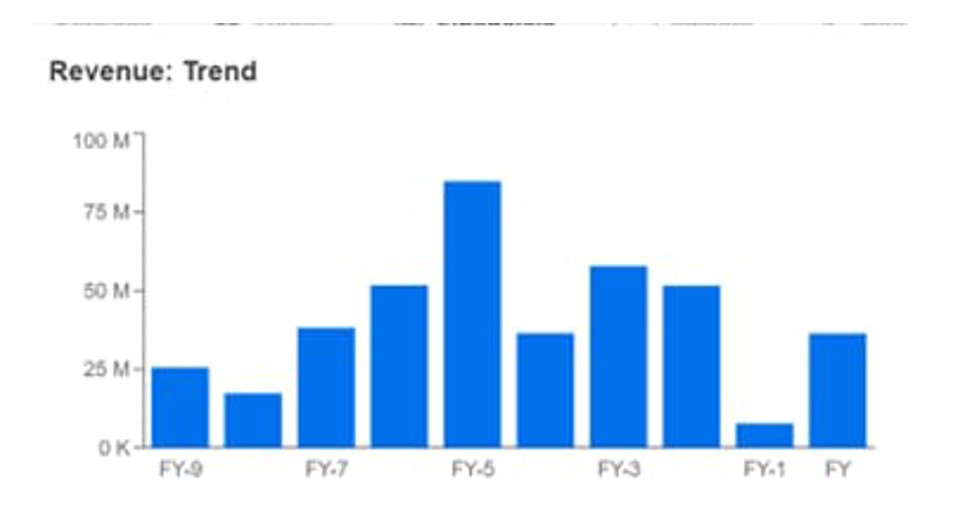

כעת נעבור למספרים:החברה, בדומה לחברות פרויקטליות, סובלת מתנודתיות רבה בהכנסות, כפי שניתן לראות בגרף ההכנסות ל-10 שנים האחרונות.

הכנסות ארית לאורך השנים

החברה מצליחה לשמור בעקביות על רווח גולמי של פלוס מינוס 50%. בעוד הרווח הנקי תנודתי יותר, וב-3 שנים האחרונות מתייצב על ממוצע של 25%. נכון לסוף המחצית הראשונה של השנה, לחברה יש צבר הזמנות משמעותי של 109 מיליון שקל. כאשר מאז פרסום הדוח החברה הרחיבה את הצבר ב-30 מיליון שקל נוספים וכן הסכם ארוך טווח של 650 מיליון שקל ל-10 שנים. אך לדעתי החלק המעניין הוא הצפי קדימה, כאשר הצטברות של מספר גורמים יכולה להוביל להצפת ערך משמעותית.

מה עוד הופך את החברה למעניינת?

גורם ראשון – הודו: לפני כחודשיים ארית הודיעה על זכייה במכרז משמעותי מאד של משרד הבטחון ההודי, מדובר בהזמנה שהחלק של ארית בה הוא בהיקף של 170-190 מיליון דולר שפרוסה על פני 10 שנים. היקף ההזמנה פלוס טווח הזמן שלה מספקים לחברה עוגן ויציבות תזרימית חשובה מאד. בנוסף, הזכייה במכרז התבצעה לאחר תהליך ארוך של בדיקות, וכעת הדרך לזכייה במכרזים נוספים היא קצרה הרבה יותר. ומאז החברה הספיקה לזכות במכרז נוסף על סך 8 מיליון דולר, והיא מתמודדת כעת במכרז גדול נוסף. כך שמלבד יציבות קיבלנו הגדלה משמעותית של הפוטנציאל.

גורם שני - המלחמה באוקראינה: למלחמת רוסיה - אוקראינה ישנה השפעה כפולה. 1. מירוץ חימוש אירופאי. החברה עובדת במרץ על התרחבות גם לאירופה תוך בחינת אפשרות לשכפול המודל ההודי (שותפות עם חברה מקומית). כניסה לטריטוריה חדשה היא משימה קשה, במיוחד כאשר ישנן מתחרות מקומיות, כך שלתרחיש זה אני נותן סבירות נמוכה יחסית להתממשות. 2. חידוש מלאים. לפני כחודש פורסם בדה מרקר על כך שצבא ארה"ב מושך ממחסני החירום שלו שמשמשים גם את צה"ל 300 אלף פגזים. בעקבות כך צה"ל פועל לחידוש מלאי וכפי שדווח בחודש שעבר הוא חתם על הזמנה גדולה בהיקף של עשרות אלפי פגזים שיירכשו מאלביט.

מכיוון שבארץ המרעומים מסופקים בנפרד מהפגזים והכוחות מרכיבים אותם בשטח, מדובר בשתי הזמנות נפרדות, כך שסביר להניח שבעתיד הקרוב נראה הזמנה בהיקף גבוה מארית. כל אחד מהגורמים לעיל יכול להוביל להצפת ערך משמעותית מאד בטווח המיידי מהזכייה.

ומה בכל זאת יכול להיות מינוס?

וכעת לנקודות הבעיתיות בעיניי: 1. החברה השקיעה בחברה בתחום האנרגיה הירוקה SDV). אמנם למנכ"ל החברה יש נסיון בתחום (32 שנים של עבודה בסימנס), אך לדעתי מדובר בהתפזרות מיותרת לתחום שבו אין לחברה יתרון יחסי. יש לציין שההשקעה היא קטנה ובהיקף לא משמעותי, לכן אני לא שם על כך דגש. 2. התזה בנויה ברובה על מכרזים, וכך עיכוב או שינוי בהם משפיע בצורה ישירה ומשמעותית על החברה.

לסיכום: החברה נסחרת כעת במחיר הוגן ואף יקר, אך לדעתי האישית אם נשקלל את הגורמים הבאים: 1. היציבות התזרימי הצפויה שמקטינה את הדאונסייד. 2. תחום חם ובתנופה אדירה. 3. ההסתברות לזכייה במכרזים גדולים מאד – אפשר להעריך שההשקעה בחברה בעת הנוכחית מהווה יחס סיכוי - סיכון טוב.

- 3.עידן 17/12/2023 19:01הגב לתגובה זומי היה מאמין.

- 2.גולי 31/08/2023 16:50הגב לתגובה זוhttps://www.bizportal.co.il/marketopionion/news/article/766404

- 1.משקיע חדש 31/08/2023 14:31הגב לתגובה זואיך הגעת למסקנה שהחברה יקרה? ב2019 פרסם מיכה צרניאק ניתוח על החברה וקבע כי אם החברה תזכה במכרז של 10 שנים היא תהיה שווה עד סכום של 480 אגורות למניה.