בכירי נקסט ויז'ן ממשיכים לממש: מכרו מניות בעשרות מיליוני שקלים

על רקע העלייה המטאורית במחיר מניית חברת נקסט ויז'ן 1.68% בשנתיים האחרונות, ממשיכים בכירי החברה לממש את החזקותיהם ולמכור מניות. בסך הכל מכרו ביומיים האחרונים שלושה בכירים בחברה מניות בהיקף של כ-88 מיליון שקל, תוך שהם נהנים מזינוק של כמעט 300% במחיר המניה.

מיכאל גרוסמן, מנכ"ל החברה, המספקת פתרונות למערכות צילום צבאיות, מימש היום כ-425 אלף אופציות שהיו לו במחיר מימוש של 8.65 שקלים למניה, המיר אותן למניות ומיד מחר אותן בעסקה מחוץ לבורסה במחיר של 55.70 שקל למניה, כלומר בכ-23.7 מיליון שקל (כ-20 מיליון שקל בניכוי מחיר האופציה). לאחר העסקה הוא נותר עם החזקה של כ-3.5% בחברה בשווי של כ-150 מיליון שקל.

במקביל, עוד 2 בכירים בחברה מימשו מניות אתמול. הדירקטור יוסף סנדלר מכר כ-795 אלף מניות מחוץ לבורסה במחיר של 55.70 שקל למניה (מימש בכ-44 מיליון שקל) ונותר עם החזקה של כ-8.2 מיליון מניות (10.3%) בשווי כולל של כ-455 מיליון שקל. יו"ר החברה והמייסד שלה, חן גולן, מימש באותו שער כ-425 אלף מניות בכ-23.7 מיליון שקל ונותר עם החזקה של 6.7% בחברה בשווי של כ-305 מיליון שקל.

גם הדירקטור נחמן בנשעיה מכר מניות, אם כי בכמות קטנה יותר. בנשעיה מכר בשבוע שעבר כ-26 אלף מניות במחיר של 57.91 שקל למניה, כלומר בכ-1.5 מיליון שקל, ונותר עם החזקה של כ-3.5% בחברה בשווי של כ-170 אלף שקל.

- נקסטויז'ן הצליחה להפתיע אפילו את המנהלים שלה - האם היא תוכל להצדיק את השווי?

- המלצת המערכת: כל הכותרות 24/7

נזכיר כי גרוסמן כבר מכר בשנה שעברה מניות במספר הזדמנויות. ב-14 במרץ אשתקד הוא מימש חבילה של-843 אלף מניות בשער של 8.88 שקלים ובתמורה כוללת של 7.4 מיליון שקל. בהמשך החודש מכר 2.5 מיליון מניות במחיר של 10 שקלים ובשווי של 25 מיליון שקל ונשאר אז עם 1.5 מיליון מניות בשווי של 15 מיליון שקל. כמה חודשים לאחר מכן הוא מימש 438 אלף מניות במחיר של 22.85 שקל, כ-10 מיליון שקל. בסה"כ מימש גרוסמן כ-3.7 מיליון מניות (נפגש עם 42 מיליון שקל במזומן) בשנה שעברה. גם סנדלר, מרדכי גולן ובנשעיה מכרו במהלך השנה שעברה מניות במיליוני שקלים ובשערים הרבה יותר נמוכים מהשער הנוכחי של נקסט ויז'ן.

נקסט ויז'ן כבר שווה 4.3 מיליארד שקל - מה הלאה?

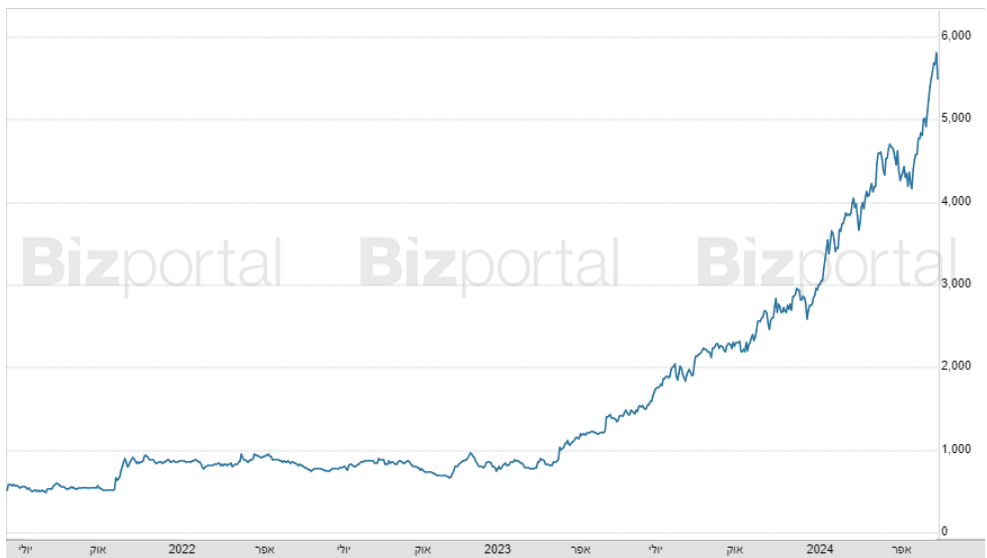

נקסט ויז'ן נסחרת כיום לפי שווי של כ-4.3 מיליארד שקל לאחר שהמניה רשמה עלייה מטאורית כמעט 300% בשנה האחרונה ושל 880% בשלוש שנים, בעיקר על רקע המלחמות באוקראינה ובארץ, שכן החברה מספקת מערכות צילום מתקדמות, בעיקר לשימושים צבאיים. למעשה, נקסט ויז'ן היא ההנפקה הטובה ביותר (ובין היחידות שהניבו תשואה חיובית) בגל ההנפקות של 2020-2021. מאז ההנפקה היא זינקה במעל לפי 8!

גרף מניית החברה מאז החלה להיסחר בבורסה בתל אביב

בשבוע שעבר פרסמה החברה את תוצאותיה לרבעון הראשון של 2024, אותה סיימה החברה עם הכנסות של כ-27.2 מיליון דולר, זינוק של כ-219% ביחס לרבעון המקביל אשתקד. בשורה התחתונה, רשמה נקסט ויז'ן רווח נקי של כ-14.5 מיליון דולר, צמיחה של כ-256% ביחס לרבעון המקביל אשתקד. לצד פרסום הדוחות העלתה החברה את יעד הצמיחה השנתי לכ-112%, כך שהיא צופה לסיים את שנת 2024 עם הכנסה של כ-110 מיליון דולר.

- איי.סי.אל עם צמיחה מתונה בהכנסות ומעבר להפסד רבעוני

- דלתא גליל פספסה את התחזית המקורית ל-2025 – האם זה יחזור על עצמו בתחזית החדשה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

בראיון שקיים לאחר פרסום הדוחות, חזר גולן על הרצון של החברה לרכוש פעילות חדשה, "אנחנו עובדים על זה חזק מאד. בסוף אלו תהליכים ארוכים והחוכמה היא לא לעשות את זה לשם המעשה אלא רק את הדבר הנכון לנקסט וויז'ן. אנחנו משקיעים בזה מאמץ, אבל עד שלא יהיה לנו משהו שמתקדם לקראת הוודאות הבסיסית לא נדבר על זה. אבל אני כן יכול להגיד שאנחנו משקיעים בזה המון מאמץ. אנחנו מחפשים חברה עם סינרגיה גבוה לפעילות שלנו, זה יכול להיות סטארט-אפ טכנולוגי כדי לתת מענה לצרכים בשוק, וזה יכולה להיות חברה עם מכירות, בסיס לקוחות, ואנשי שיווק ומכירות במקומות שיאפשרו לנו לצמוח יחד".

- 6.נראה מוזר. שאנשים זרים משקיעים ובעלי הבית בורחים 20/05/2024 18:11הגב לתגובה זונראה מוזר. שאנשים זרים משקיעים ובעלי הבית בורחים

- 5.איתי 20/05/2024 15:22הגב לתגובה זוממשים כי יש אפשרות לממש אופציות חיכו הרבה זמן והזמן למימוש הגיע!!! המניה תמשיך לעלות אחרי "הירידות" המלאכותיות האלה חברה טובה ואיתנה עם מוצר מבוקש וייחודי. מי שנבהל עכשיו יפסיד ממש מעבר לפינה

- 4.דורון שטייף 20/05/2024 14:20הגב לתגובה זויש בזה מסר מאוד בעייתי. זה משדר חוסר אמון .

- 3.מייק 20/05/2024 13:58הגב לתגובה זושואלים מה הם יודעים או. ה הם מסתירים מהציבור הם פשוט רוצים כסף גם לפני שנה חלק מהם מכר והוא הפסיג כי המניה עלתה בהרבה יכולתם לומר גם לפני שנה מה הם מסתירים

- 2.מה הם יודעים שהציבור לא יודע? (ל"ת)מאיר 20/05/2024 13:17הגב לתגובה זו

- dw 20/05/2024 15:13הגב לתגובה זושווי של 4 מיליארד שקל לחברה הוא יותר מהשווי של גילת + בזא (בית זיקוק אשדוד) גם יחד, שיצאו לאחרונה ממדד תא90. כמה יותר גבוה? פי 2 (כל אחת מהן נסחרת בשווי של כמיליארד שקל לערך). גילת מרוויחה בערך 20M$ שנתי ובזא בשנה שעברה הרוויחה... חצי מיליארד שקל! אז נכון, זו רווחיות חריגה ובשיגרה תרוויח פחות. האם זו איננה תובנה הנכונה גם לנקסט ויז'ן, שכנראה תמכור פחות בשנים שבהן אין לנו מלחמה עם עזה? 4 מיליארד שקל. לא צחוק. לכן לגמרי יכול להבין insiders שרוצים לממש קצת רווחים. הכי לגיטימי שבעולם. למען האמת זה היה אפילו מוזר אם לא היו מנסים למכור קצת בשווי המפולפל של היום. גילת ובזא אגב נסחרות די בנוח לדעתי.

- 1.אאא 20/05/2024 13:11הגב לתגובה זוהם כנראה יודעים משהו שהציבור לא יודע ולכן רצים למכור ולממש החזקות . בגלל זה המניה יורדת