נקסט ויז'ן כבר שווה 4.5 מיליארד שקל - מה הלאה?

חברת נקסט ויז'ן נקסט ויז'ן 3.2% המספקת פתרונות למערכות צילום צבאיות, דיווחה היום על עוד רבעון חזק בו היא הציגה זינוק חד בשורה העליונה והתחתונה. בראיון לביזפורטל מסביר חן גולן, יו"ר ומייסד החברה מה עומד מאחורי הצמיחה המשמעותית מרבעון לרבעון וכיצד החברה תעמוד ביעדים השנתיים השאפתניים שהציגה היום.

את הרבעון הראשון של השנה סיימה החברה עם הכנסות של כ-27.2 מיליון דולר, זינוק של כ-219% ביחס לכ-8.5 מיליון דולר ברבעון המקביל אשתקד. בשורה התחתונה, רשמה נקסט ויז'ן רווח נקי של כ-14.5 מיליון דולר, צמיחה של כ-256% ביחס לרבעון המקביל אשתקד. ברקע, במהלך הרבעון הראשון מספר הלקוחות הפעילים של החברה עלה ל-105 בהשוואה ל-83 ברבעון המקביל אשתקד.

"אני חושב שבסוף המשולש המנצח שלנו הוא אמינות המוצר, היחס בין הגדול והמשקל לביצועים שלו, וכמובן המחיר. שלושת הדברים הללו גורמים ללקוחות שלנו, יצרני הכלים, לבחור בפתרון שלנו. אנחנו רואים צמיחה גם בכמות הלקוחות, כשאנחנו רואים וקטור שמתחיל בהזמנה ראשונה ומתרחב מהזמנה להזמנה. זה מין כדור שלג שגדל כל הזמן, ככה שאם אתה מייצר מוצר טוב, אמין שהמחיר שלו טוב אתה תראה תוצאות טובות", מסביר גולן את הצמיחה המתמשכת בהכנסות החברה. "לכך מצטרפת המלחמה בישראל ובאוקראינה, בהן הרחפנים הפכו לכלים זמינים וטובים. השימוש בכלים הללו גדל כל הזמן כך שהשוק צומח, ואנחנו נהנים מזה. במקביל עוד לקוחות בשוק הקיים בוחרים בפתרון שלנו".

לצד פרסום הדוחות העלתה החברה את יעד הצמיחה השנתי לכ-112%, כך שהיא צופה לסיים את שנת 2024 עם הכנסה של כ-110 מיליון דולר. לדברי גולן הבטחון ביעד נובע בראש ובראשונה "מתוצאות הרבעון הראשון. מעבר לכך אנחנו רואים את צבר ההזמנות והצפי של ההספקות מהלקוחות. הצבנו יעד מאתגר וקשה, לא כזה שהוא טריוויאלי, הוא דורש מאיתנו להסביר את הקצב ולהמשיך לייצר בקצב הנכון. אנחנו נעשה את כל המאמצים לעמוד ביעדים שהדירקטוריון אישר".

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז'ן: ההכנסות זינקו ב-62%, הצבר חוזר לעלות ל-124 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

בטווח הקצר הצמיחה תגיע מאוזרי מלחמה (אירופה וישראל) או שגם משווקים כמו ארצות הברית?

"אם מסתכלים על המספרים אפשר לראות שהמכירות לצפון אמריקה גדלו ל-5 מיליון דולר, ככה שאנחנו רואים שם צמיחה. זה קורה בקצב של אמריקה, שהיא לא יבשת במלחמה, ובנה בניינים גבוהים עם יסודות מוצקים. אנחנו עדיין רואים בו את השוק הגדול בעולם, אבל יש לו את הקצב שלו. אני מאמין שהוא ימשיך לצמוח ויהיה יותר משמעותי בהמשך".

לאורך הראיון מבקש גולן לשוב ולהדגיש שלמרות הצמיחה המשמעותית עדיין מדובר בחברה "שמפוקסת ומכוונת פיתוח". "אנחנו משקיעים המון בפיתוח. החברה נמצאת בקצב שנתי של כ-5 מיליון דולר על הוצאות מחקר ופיתוח, שזו צמיחה משמעותית. ככה החברה בנויה, היא כל שנה מפתחת בין 2-3 מוצרים בשנה".

יש מוצרים חדשים?

עדיין לא, נפרסם את זה בצורה מסודרת כשיהיה מוצר, אנחנו עדיין לא שם. אני מניח שלקראת הרבעון השלישי-רביעי אנחנו נדווח על עוד מוצר אחד או שניים שיצאו לשוק.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

האם רכישה של חברות עדיין מעניינת אתכם?

"אנחנו עובדים על זה חזק מאד. בסוף אלו תהליכים ארוכים והחוכמה היא לא לעשות את זה לשם המעשה אלא רק את הדבר הנכון לנקסט וויז'ן. אנחנו משקיעים בזה מאמץ, אבל עד שלא יהיה לנו משהו שמתקדם לקראת הוודאות הבסיסית לא נדבר על זה. אבל אני כן יכול להגיד שאנחנו משקיעים בזה המון מאמץ. אנחנו מחפשים חברה עם סינרגיה גבוה לפעילות שלנו, זה יכול להיות סטארט-אפ טכנולוגי כדי לתת מענה לצרכים בשוק, וזה יכולה להיות חברה עם מכירות, בסיס לקוחות, ואנשי שיווק ומכירות במקומות שיאפשרו לנו לצמוח יחד".

איך תראה נקסט ויז'ן בתקופה שבה יש פחות מלחמות פעילות ברחבי העולם, שמצריכות ציוד חדש?

"חלק גדול מהלקוחות שלנו מגיעים מהעולם הבטחוני, ושמה אני חושב שאחד הלקחים זה שתמיד צריך להצטייד ולחדש, לכן השוק הזה תמיד היה חי וימשיך לחיות. בעתיד הנראה לעין השוק שלנו צפוי להמשיך להיות רלוונטי".

מה השלב הבא בהתפתחות של נקסט וויז'ן?

"חושב לי להגיד שאנחנו בעיקר עסוקים בהמשך פיתוח של מוצרים ושמירה על קצב הצמיחה של החברה. שואלים אותי כל הזמן לגבי הנאסד"ק או רכישה אפשרית שלנו, אבל אנחנו לא עוסקים בזה ביום-יום. אם זה יהיה רלוונטי ותגיע ההצעה הנכונה אנחנו כמובן נעדכן".

ההנפקה המוצלחת היחידה מגל ההנפקות

בשנת 2023 הכפילה החברה את הכנסותיה ל-52 מיליון דולר, ובכך עקפה את יעד התחזית לצמיחה שנתית של יותר מ-70%, כאשר החברה צופה כאמור להציג צמיחה דומה גם השנה (2024). בשרוה התחתונה, רשמה החברה רווח של כ-27.5 מיליון דולר, המשקף צמיחה של כ- 147% בהשוואה לתקופה המקבילה אשתקד.

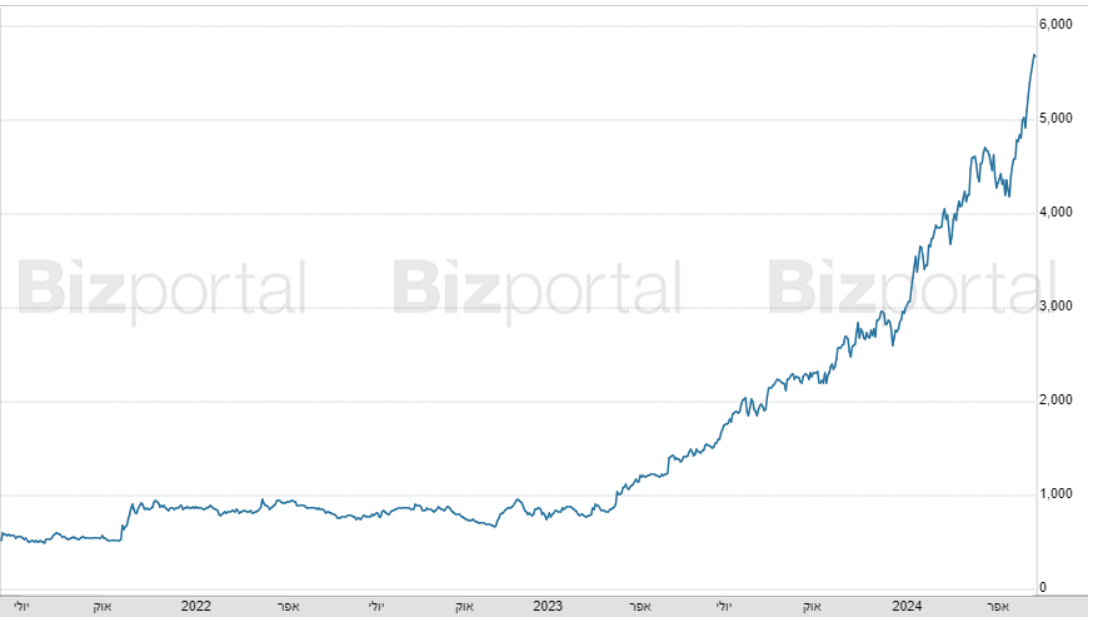

התוצאות החזקות של החברה בשנים האחרונות מגיעות על רקע מלחמת רוסיה-אוקרינה ובהמשך מלחמת "חרבות הברזל", שהביאה לגידול בהזמנות של מוצרי החברה מצד לקוחות ישראלים. אלו, הביאו בין היתר לזינוק של מעל 300% במחיר המניה ב-12 החודשים האחרונים, שנסחרת כיום לפי שווי שוק של כ-4.5 מיליארד שקל. למעשה, נקסט ויז'ן היא ההנפקה הטובה ביותר (ובין היחידות שהניבו תשואה חיובית) בגל ההנפקות של 2020-2021. מאז ההנפקה היא זינקה במעל לפי 8!

גרף מניית החברה מאז שהחלה להיסחר בבורסה בתל אביב

בשל ביצועי החברה נבחר יו"ר החברה, חן גולן, על ידי גולשי ביזפורטל לאחד מאנשי השנה של האתר. במסגרת וועידת ההשקעות של ביזפורטל נשאל גולן אם היכולות של החברה תורמות לצה"ל במלחמה "כמובן, נקסט ויז'ן מפתחת פתרון צילומי לכלים אוויריים וזה חלק מהציוד שצה"ל משתמש בו בלחימה. אנחנו נותנים עדיפות ראשונה לאספקת הזמנות בזמן המלחמה ללקוחות ישראלים. אנחנו תגברנו את הייצור בשנה האחרונה במקביל לעלייה במכירות שלנו בכל העולם".

- 2.יניב 16/05/2024 15:30הגב לתגובה זומתקדמת טכנולוגית, מבצעית ובצמיחה

- 1.דן 16/05/2024 15:18הגב לתגובה זויש מכפיל רווח גדול, כשתגמר המלחמה בעזה ובהנחה ויהיה הסדר בצפון המניה תהפוך לפופלרית פחות ותחתך לדעתי משמעותית ביותר מחצי. מדובר בחברה של מוצר אחד כרגע

- מתן 19/05/2024 11:43הגב לתגובה זובנוסף, בד"כ אחרי מלחמה צבאות מבינים מה עבד להם בלחימה ואז יוצאים לרכש מאסיבי. לצורך העניין צהל- עבר לשימוש ברחפנים ומצלמות בלחימה שלו. ישעה תחקירים ויבחר עם מי ללכת בהמשך.

- אחד העם 16/05/2024 17:33הגב לתגובה זועכשיו זה הזמן לזרום עם המנייה כשתיגמר המלחמה נעשה חושבים ודרך אגב למוצרי החברה תמיד יהיה ביקוש גם בסוף המלחמה תעשה קצת שיעורי בית.

- גיא 16/05/2024 18:43יהיה ביקוש כמו שהיה טרום המלחמה. עובדית יהיה ביקוש אבל לא כמו עכשיו! שים לב כמה מכירות היו להם לא במלחמה וכשהייתה רק מלחמה אחת. מה שהקפיץ לכיוון המליארד וחצי שתיים זו המלחמה ברוסיה אוקראינה ומה שהביא לשווי העכשווי זו המלחמה בארץ וזה מה שמבחא את השווי