מתקרבים לשנת בחירות בארה"ב - האם זה טוב לוול סטריט

אנחנו נמצאים רגע לפני 2024. את 2023 צלחנו היטב ביחד, נערכנו לעליות ולפיניש של המניות הקטנות - למרות הנבואות השחורות ולמרות הריבית החונקת. המדדים בוול סטריט זינקו כשהנאסד"ק עלה עד כה ב-42%, ה-S&P 500 עלה ב-22% והדאו ג'ונס הסולידי יותר הוסיף 12.5%.

2024 אמורה להיות שנת ההקלה המוניטרית בארצות הברית שזה במילים פשוטות - שנת הורדת הריבית. מאמרים מספרים שדווקא בזמן הקלה מוניטרית השווקים יורדים משום המציאות הכלכלית העגומה, שמאפשרת את אותה הקלה מוניטרית. מחקרים מראים גם ששנת בחירות בארצות הברית טובה לשוק המניות והעובדות מראות שבינתיים הכלכלה האמריקאית מחזיקה מעמד, כך שבתוספת ההקלה המוניטרית היא יכולה לשמור על עצמה. בסופו של דבר, 2023 הוכיחה את הסטטיסטיקה של שנת טרום בחירות חיובית. למה שלא נסמוך על הסטטיסטיקה של שנת בחירות חיובית?

שנת בחירות - האם זו שנה טובה לבורסות?

לגבי האינפלציה (בעולם), אני שומע דעות לכאן ולכאן. יש הסבורים שהאינפלציה "לא תעלה לנצח" וכל פאניקת האינפלציה הייתה נקודתית עקב עליית מחירי הנפט והסחורות בעקבות המלחמה באוקראינה. יש הסבורים שדווקא הבלימה באינפלציה היא התעתוע ואחרי ההפוגה תגיע התפרצות אינפלציונית שקשה יהיה להשתלט עליה.

שנת 2023 למדה אותנו שאולי פחות חשוב להתמקד במה שאומרים וחושבים ויותר במה שקורה מול העיניים - הגרף. כמשקיעים מספיק לנו להיות צודקים מחודש לחודש ומשנה לשנה. אחת הבעיות היא שאנחנו קוראים יותר מדי ומביאים את כל הרעש אל החלטות ההשקעה שלנו במקום ליצר הפרדה. כך יכולתם להיות מודאגים כל 2023 מאינפלציה-ריבית-מיתון ולא לראות שלנגד עינכם השווקים עולים. זה בסדר להמשיך לקרוא. זה בסדר להמשיך לחשוב. זה בסדר, כמובן, גם לפעול למען עולם טוב יותר. אבל בהשקעות - תבדקו כל מחשבה ורגש על הגרף. אם הם מסתנכרנים - לכו על זה. אם הגרף מלמד משהו אחר - התעלמות ממנו יכולה לגרום להחמצת הזדמנות והליכה נגדו יכולה לגרום לכאב כספי גדול. זכרו שוב: אנחנו לא צריכים לדעת מה יהיה עוד שנתיים. נהיה בריאים וניפגש כאן בעוד שנתיים. מספיק שנפעל נכון חודש בחודשו. צמצמו את המשימה לצעדים יותר קטנים ואז תוכלו להגיע לרווחים יותר גדולים.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

מה מלמדים הגרפים של המדדים החשובים?

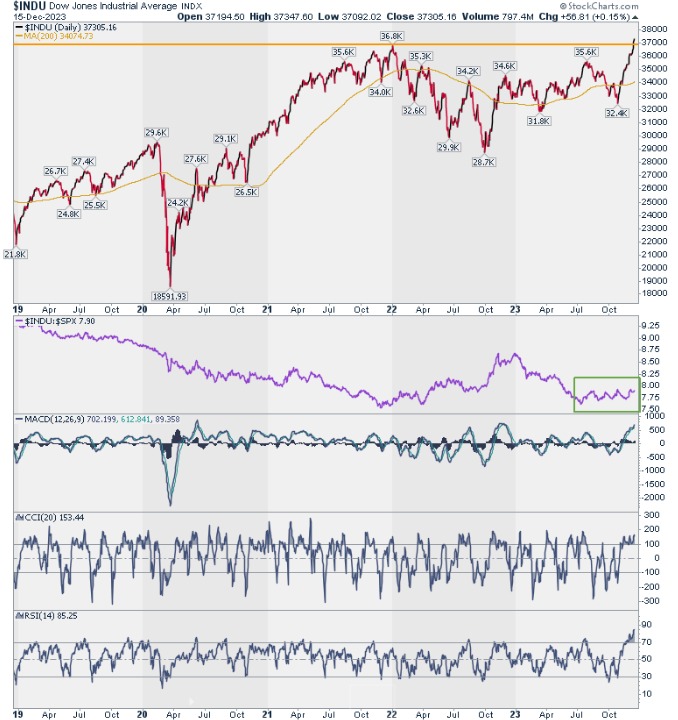

היום אתן סקירה מקיפה של המדדים החשובים למעבר בין 2023 ל-2024. נתחיל במלך - הדאו ג'ונס. ראשון מדדי המניות בעולם הוא הראשון ליצר שיא חדש. אותי זה מרגש. זוכר שהייתי בניו יורק ביום שהדאו פרץ את ה-10,000. היום הוא מעל 37,000. המדד הזה, שמיצג את הכלכלה הבסיסית, אולי אומר לנו משהו על החיים. הוא בטח משקף את המעבר שיש בשוק עכשיו ממניות חלום (ויש המזהירים מחלום ה-AI) למניות עסקים. בכוונה השתמשתי במילה הזו, משום שאנחנו עוקבים מקרוב אחרי סקטור הפיננסים המתעורר. קראתי השבוע תחזית לפיה מניות הבנקים יכולות לעלות ב-50%.  גרף דאו ג'ונס

גרף דאו ג'ונס

האם הפריצה של הדאו תחזיק מעמד? אני זוכר שכשהייתי בניו יורק בזמן הפריצה הזהרתי במאמרים שלי מפריצת סרק והאזהרה אכן התממשה (כמובן שלטווח הקצר ואז, מטבעם של שווקים, הדאו עלה). הפעם, כאשר אני מסתכל על תרשים ה-X וה-O והמבנה של הפריצה אני רואה תהליך מאוד מובנה וממושך של הערכות לפריצה. לכן יש סיכוי שהיא תחזיק מעמד. תמיכת המבחן היא 37,100. נעקוב אחריה יחד ונלמד מה קורה.

- מייקל סיילור מציע: קנו ביטקוין אחד תקבלו 2

- הבנקים מעלים תחזיות: כלכלת טייוואן ממשיכה ליהנות מגל ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

גרף דאו X ו-O

האם ה-S&P 500 לקראת פריצה

נמשיך ל-S&P500. השיא הוא 4,797. אנחנו ממש קרובים. העובדה שיש לו עוד מהלך עד השיא ואז, אם ילך בעקבות הדאו, יפרוץ את השיא, מחזקת את פוטנציאל שימור הפריצה של הדאו. יש פה תהליך שרשרת שאנחנו עוקבים אחריו.

גרף S&P500

מבחינת המבנה והתרשים לטווח הארוך התמונה דומה לדאו. תרשים הנרות מראה שהיומיים האחרונים היו יומיים של שיווי משקל ויכול להיות שנראה תיקון למטה. התמיכה החשובה היא באזור ה-4,610. תמיכה עד הרמה הזו תשמר את המומנטום. ירידה עד לשם תאתגר קצת את התמיכה לדאו ונבחן זאת בזמן אמת.

ועכשיו, לנאסד"ק 100. הוא נגע בשיא. לא בטוח שנראה פריצה בטווח המיידי אז נעקב. תמיכה חשובה לשימור המומנטום: 16,100.

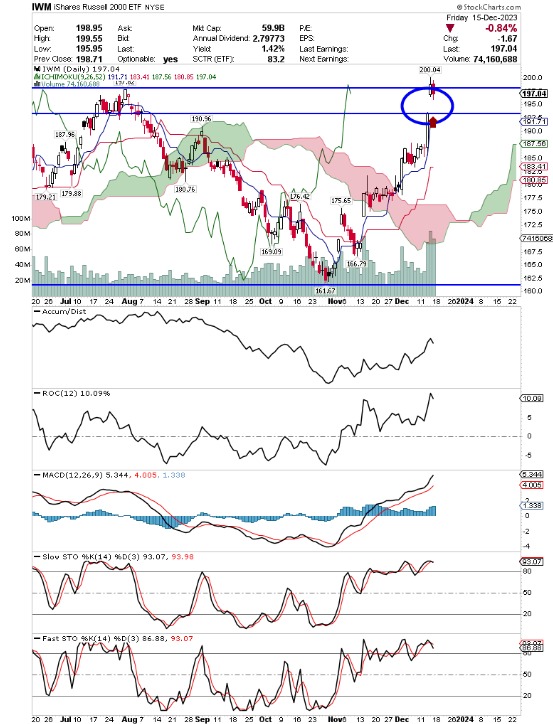

ואחרון חביב, הראסל 2000 אחריו אנחנו עוקבים באמצעות קרן הסל IWM שמהתגובות שלכם אני מבין שרובכם ניצל את ההזדמנות שהיא נתנה. עכשיו היא הגיעה אל היעד: 197 והשאלה היא מה הלאה. זאת אולי השאלה החשובה ביותר למעבר בין 2023 ל-2024. למה?

גרף IWM

גרף IWM

הסיפור של השוק עכשיו הוא כניסתן של מניות השורה התחתונה למשחק. כניסה זו יכולה לתת לשוק את האנרגיה להמשיך לעלות והיא גם הפוטנציאל של סוחרים פרטיים להרוויח כסף. לכן, אם תרצו, שני המדדים החשובים לעקוב אחריהם לתחילת 2024 נמצאים בקצוות: הדאו הוותיק והמצומצם מצד אחד והראסל 2000, המדד הרחב של המניות הקטנות יותר, מצד שני. באופן סימבולי ביחד הם 2030.

על הגרף אפשר לראות את נסיונות הפריצה של 197. לא קל. רמת התנגדות שעבדה חזק בשנה וחצי האחרונות. כל עוד יש תמיכה מעל 193.5, ניתן סיכוי לפריצה. זהו כנראה אחד המבחנים החשובים ביותר למומנטום של השוק.

פינת הקהילה: השאלות והרעיונות שלכם אחד הנושאים שמעסיקים אתכם הוא קרנות הסל הממונפות. יש להן הרבה חסרונות אבל הן שימושיות להעצמת מהלכים קצרים ולמסחר סווינג ובהחלט אפשר לבחון את הטיעון שעדיפה השקעה בקרן ממונפת סקטוריאלית מאשר במניה בודדת.

הקורא א. שלח את הבחירות שלו:

קרן הסל URTY שממונפת על הראסל 2000. בכפוף למבחן התמיכה - פריצה שציינתי כך גם הפוטנציאל שלה.

DPST. אולי אחת הקרנות המעניינות שיש. קרן ממונפת על מניות הבנקים בארצות הברית. היא עלתה בחדות בשבוע שעבר. על הגרף לטווח הארוך תראו את הפריצה של הממוצע ל-200 יום. על הגרף לטווח הקצר תראו את הקפיצה שמלמדת מצד אחד על הפוטנציאל של הקרנות האלו ומצד שני, על כך שאולי כדאי לחכות לתיקון קל. סימנתי לכם רמת תמיכה למעקב.

גרף DSPT

גרף DSPT

גרף נוסף של DSPT

גרף נוסף של DSPT

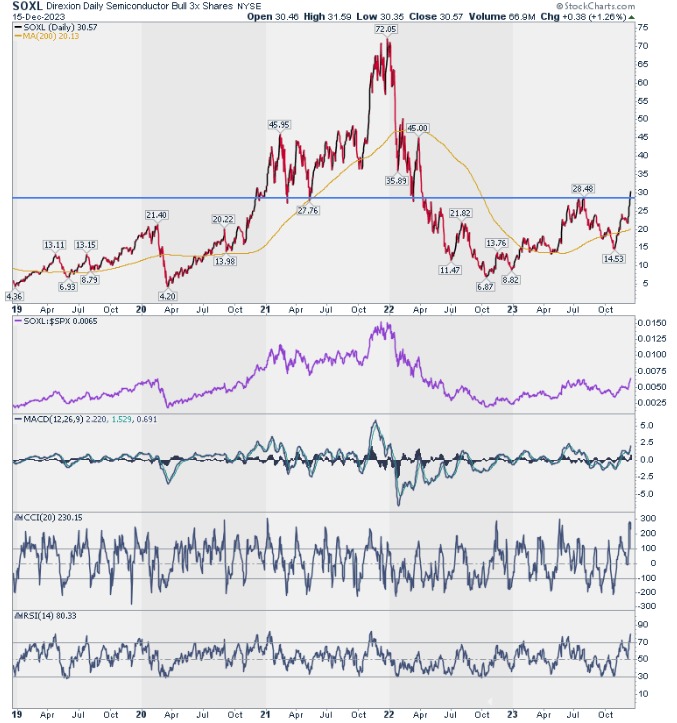

SOXL. קרן סל ממונפת על מניות השבבים. אולי אחד הסקטורים שמחבר בין כל התחומים בכלכלה. בהחלט מעניינת לאור הפריצה של 28.5 וכל עוד נשארת מעל הרמה הזו.

גרף SOXL

גרף SOXL

זכרו: קרנות ממונפות הן תנודתיות. הן מעלות ריגוש וחרדות. ודאו שמבחינה מנטאלית וגודל הפוזיציה אתם מסוגלים ומסוגלות להתנהל אתן.

בניתי לנו טופס מיוחד בו תוכלו לשלוח לי רעיונות השקעה מנומקים שלכם ל-2024 כדי שאוכל לבחון, לנתח ולשתף. בבקשה תקפידו למלא את סעיפי הנימוק והערך המוסף בצורה מדוייקת. למילוי: https://forms.gle/XuqBGJWzUKdb742s6 .

ניפגש כאן ביום חמישי, נעקוב אחרי המדדים ברמות השיא ונתחיל לבחון רעיונות לשנה הבאה.

- 6.צביה שרון 19/12/2023 10:41הגב לתגובה זושנת 2023 למדה אותנו שאולי פחות חשוב להתמקד במה שאומרים וחושבים ויותר במה שקורה מול העיניים - הגרף. כמשקיעים מספיק לנו להיות צודקים מחודש לחודש ומשנה לשנה. אחת הבעיות היא שאנחנו קוראים יותר מדי ומביאים את כל הרעש אל החלטות.זה ציטוט שעשה לי סדר במיידית.תודה רבה

- 5.לרון 19/12/2023 09:16הגב לתגובה זוכמו הכותב הייתי מצפה לגילוי נאות מחזיק /לא מחזיק ,למה את זה כ'כ קשה "להעתיק" מחו"ל?

- 4.לרון 19/12/2023 09:07הגב לתגובה זועל 77=EXTREME GREED החל,ב 85=פבר' לערך מימוש, לא המלצה

- 3.בולינגר יומי שבועי חודשי יושב ברצועה העליונה (ל"ת)דש 18/12/2023 18:17הגב לתגובה זו

- 2.סמי 18/12/2023 17:28הגב לתגובה זושבירת שיאים במדדי וול סטריט גורמת למעבר כספים מחו"ל ומישראל לקרנות מדד על נאס"דק וראסל.

- 1.ש.ק. 18/12/2023 17:10הגב לתגובה זובעזרת מאמריך, היתה לי שנת השקעה מאוד מוצלחת.