הרווח הצפוי של דמרי בפרויקט שדה דב - כ-1 מיליארד שקל

חברת הנדל"ן י.ח. דמרי דמרי -0.25% הודיעה אתמול על רכישת המגרש של חנן מור צילו-בלו 2.45% בשדה דב, תמורת 1.1 מיליארד שקל. על פי ההערכות, כתוצאה מהעסקה צפוי דמרי לרשום רווח של לא פחות מכ-1 מיליארד שקל. הקרקע נמכרת במחיר יחסית נמוך מכמה סיבות - ראשית מדובר בסכום גדול ושנית, המתמודדים האחרים רצו לשלם מקדמה כעת וסכום משמעותי בעוד כחצי שנה- שנה עם התגבשות קבוצת רכישה. מעבר לכך, והכי חשוב - המתמודדים האחרים הבינו שאם הם יציעו סכום גבוה יותר מדמרי, הם יזכו להצעה נגדית ודמרי מספיק גדול, חזק ונזיל כדי לנצח. בסוף הם גם יפסידו את הקרקע וגם ירוויחו "אויב". אף אחד לא רוצה להיות אויב של דמרי. וככה דמרי זכה בכל הקופה.

לקריאה נוספת

> יגאל דמרי מפחיד את המתמודדים - איך הוא מצליח לקנות את הקרקע בשדה דב בזול

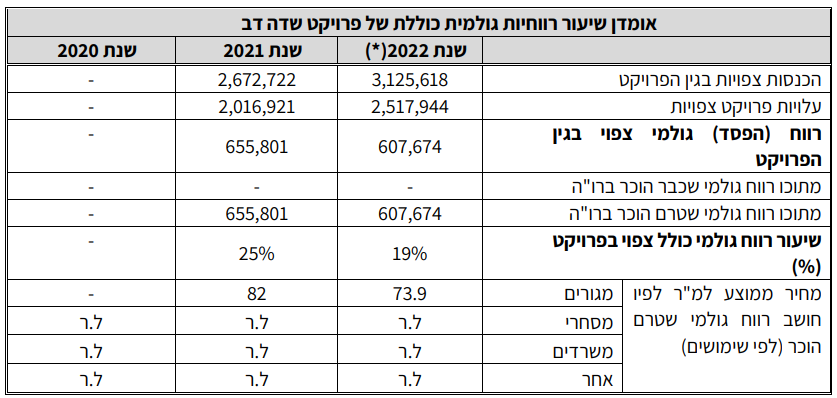

מבט על הנתונים בדוחות צילו-בילו (לשעבר קבוצת חנן מור) חושף את הרווחים המשמעותיים אותם צפוי דמרי לרשום כתוצאה מהעסקה. בשנת 2022 העריכה קבוצת חנן מור את ההכנסות בגין פרוייקט שדה דב בכ-3.12 מיליארד שקל. הצפי להכנסות מאז עלה. כפי שניתן לראות, הערכת ההכנסות מבוססת על מחיר של 73.9 אלף שקל למ"ר. עם זאת, אם לשפוט לפי המחירים אותה גובה השכנה, ישראל קנדה, מעל 80 אלף שקל למ"ר, הרי שהפרויקט צפוי לרשום הכנסות של 3.4 מיליארד שקל לפחות.

- דמרי: 750 מיליון שקל להקמת 553 יח"ד בהתחדשות עירונית בנתניה

- התאוששות בשוק הדיור? מה מספרים הדוחות של דמרי?

- המלצת המערכת: כל הכותרות 24/7

מנגד, דמרי רכש כאמור את הקרקע ב-1.1 מיליארד שקל, ויש לו עלויות עתידיות של 1.04 מיליארד שקל, לכך מצטרף מימון של עד 300 מיליון שקל (בהנחה מחמירה). כלומר, בעוד שבהערכה גסה דמרי צפוי להוציא על הפרויקט סכום של כ-2.44 מיליארד שקל, ההכנסות שלו ממנו צפויות להיות גבוהות בהרבה - כ-3.4 מיליארד שקל, קרי רווח של כ-1 מיליארד שקל. סדר גודל של כ-30%. למעשה גם ם ימכור ב-70 אלף שקל למ"ר הוא צפוי להרוויח כ-15%, רווח יזמי מקובל.

נרכשה ב-1.5 מיליארד - נמכרה ב-1.1 מיליארד שקל

הקרקע אשר נרכשה על ידי חנן מור בשנת 2021 במחיר של 1.5 מיליארד שקל, גבוה משמעותית מהסכום אותו שילם דמרי, הינה בשטח של 7.5 אלף מ"ר המוכר גם כמגרש מספר 107. על הקרקע מיועדות להקמת 458 יחידות דיור, מלון קטן ושטחי מסחר צמודים. כעת, השלמת העסקה כפופה לאישור של בית המשפט, שכן צילו בלו נמצאת תחת פיקוח רשמי של ביהמ"ש.

את הרבעון הראשון של 2024 סיימה דמרי עם הכנסות של כ-567.6 מיליון שקל, עלייה של 68.2% לעומת כ-337.5 מיליון שקל ברבעון הראשון של 2023. בשורה התחתונה, הרווח הנקי טיפס בכ-133% ועמד על לכ-152.9 מיליון שקל, לעומת כ-65.6 מיליון שקל ברבעון המקביל ב-2023. נכון לסוף הרבעון הראשון, היקף הפרויקטים בביצוע של החברה עמד על 3,122 יח"ד (חלק החברה 2,908 יח"ד) ב-16 פרויקטים ברחבי הארץ, מתוכן נמכרו 1,472 יח"ד (חלק החברה 1,439 יח"ד) בתמורה כספית של כ-2.75 מיליארד שקל (חלק החברה כ-2.69 מיליארד שקל).

- איי.סי.אל עם צמיחה מתונה בהכנסות ומעבר להפסד רבעוני

- דלתא גליל פספסה את התחזית המקורית ל-2025 – האם זה יחזור על עצמו בתחזית החדשה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

מניית החברה נמצא במומנטום חיובי בתקופה האחרונה, כאשר בחודש האחרון היא רשמה עליה של כ-17%, תוך שהיא משלימה זינוק של כ-27% מתחילת השנה. נכון לכתיבת שורות אלה, מחיר המניה עומד על כ-325 שקל, המשקף לה שווי שוק של כ-6.28 מיליארד שקל.

- 12.רונית 28/07/2024 23:27הגב לתגובה זובגליל ים הצפה של היצע, מחירי הדירות נופלים.

- 11.אופיר 28/07/2024 10:36הגב לתגובה זושל הבנינים ,אחרי שהבניה הסתיימה והדירות נמסרו. בהצלחה לכל זה בישראל הנרקבת של ימינו

- 10.אדמה מקוללת 26/07/2024 18:54הגב לתגובה זואדמה מקוללת

- 9.מומחה 26/07/2024 05:44הגב לתגובה זושפועל בניין מקבל 1200ש"ח ליום= קריסת ענק של דמרי. טבלה מוצגת חסרת הגיון!

- 8.חלומות בהיספמיה 25/07/2024 22:59הגב לתגובה זואמנם יש הרבה הון שחור ואוליגרכים ששדדו מדינות ,אבל חוץ מבודדים שעבורם כסף הוא חסר משמעות, אף אדם נורמלי לא ישים 3 מיליון דולר על דירה מעפנה מול הים בישראל

- תל אביבי 2 27/07/2024 18:47הגב לתגובה זודירה חדשה בת"א, קרוב לטיילת וחוף הים היא כל דבר חוץ ממעפנה. דירה חדשה, עם מעלית, חניה, מחסן, מרפסת וממ"ד נחשקים. דירה חדשה בת"א היא מוצר יקר מאד מאד. מי שלא מספיק מבוסס יסתפק בדירה ישנה. גם זה בסדר.

- קוקרצה 27/07/2024 00:38הגב לתגובה זולא לדאוג .. אתה חי בפנטזיה אם אתה חושב שכל הדירות שפונות לים לא יימכרו

- 7.אנחנו בקושי מרוויחים. לא יכולים לעשות הנחות! (ל"ת)קבלן 25/07/2024 21:50הגב לתגובה זו

- 6.אנונימי 25/07/2024 19:59הגב לתגובה זוזה שמחליפים את השם ממור לדמרי לא הופך את העסקה בהצלחה למצוא קונים שישלמו ובהצלחה גם לקנדה ישראל כל השוק הזה עובד על דבר אחד ויחיד ונוא 7% בשניה שהקונים ידרשו להביא כסף משמעותי מהבית…אללה יוסתור

- 5.צעירי ישראל חסרי סיכוי להתקדם כאן כיש ספסרי קרקעות 25/07/2024 19:09הגב לתגובה זוצעירי ישראל חסרי סיכוי להתקדם כאן כיש ספסרי קרקעות בחסות החוק מוכרים דירות במחירים הכי יקרים בעולם חורבן בית שלישי אני בדרך! יא חזירים

- 4.או נפילה של 1.1 מיליארד שקל (ל"ת)קריסה נעימה 25/07/2024 18:23הגב לתגובה זו

- אדיר 25/07/2024 20:26הגב לתגובה זולהפסיד או לא..

- 3.איציקי 25/07/2024 18:20הגב לתגובה זוהיזמים מתעשרים

- קוקרצה 27/07/2024 00:40הגב לתגובה זומה קשור זוגות צעירים .. זה כמו שתתלונן במדור רכבי הלמבורגיני ופרארי על זה שצעירים בישראל לא יכולים לרכוש מכוניות במחירים הללו קהל היעד לא קשור למה שאתה מדבר

- 2.Robin Hood 25/07/2024 18:11הגב לתגובה זולא ידעתי שהוא כזה איש עסקים תותח

- 1.בחלום סדה דוב יהפוך לסיוט של דיירי בדיוק כמו שחנן מור יתרסק גם דימרי לצערי דימרי הסוף (ל"ת)רועי 25/07/2024 18:08הגב לתגובה זו