איך לנצל עיוותים בשוק האג"ח כדי להרוויח?

יוג'ין פאמה הגה עוד ב-1965, את תיאוריית השוק היעיל. התאוריה גורסת שהמחירים של ניירות ערך בבורסה, מגלמים בתוכם את כל המידע הקיים והניתן להשגה על כל החברות ונכסיהן. התאוריה אמורה אף להתחזק בעידן שלנו, עידן האינטרנט, בו המידע מתפשט מהר, או אפילו באופן מידי אל כל משקיע שיחפוץ בכך. עם זאת, קיימות אנומליות. הפעם אתייחס לאנומליה בשוק האג"ח הישראלי והאם נוכל לנצל את המצב להשיג רווחים?

אנומליה זו מתרחשת מזה זמן בשוק האג"ח הקונצרני הישראלי, כאשר ציפיות האינפלציה הנגזרות משוק האג"ח הממשלתי ומשוק האג"ח הקונצרני, שונות אחת מהשנייה. נפתח ביניהן פער משמעותי ולא הגיוני.

מה זה ציפיות האינפלציה? איך הן נגזרות? מה ההבדל בינן ובין תחזית?

ציפיות האינפלציה, הן נתון כלכלי הנמצא בשימוש של כל סוחר או מנהל השקעות. הכוונה להפרש בין התשואה הלא צמודה לתשואה הצמודה למדד המחירים של ישות כלכלית מסוימת. אגרות החוב של ממשלת ישראל, בהיותן סחירות ביותר, הן המקום היעיל ביותר לחלץ את הנתון הזה. אם אגרת חוב ממשלתית שקלית במח"מ של שנתיים, מניבה תשואה שנתית לפדיון של 4% ואילו ממשלתית צמודה למדד, במח"מ זהה מניבה 1.5%, הרי שציפיות האינפלציה הינן 2.5% לשנה. ככל שציפיות האינפלציה הללו יתממשו, הרי שההשקעה בממשלתית השקלית, תניב תשואה זהה לממשלתית הצמודה. המשקיע בממשלתית הצמודה, יקבל 1.5% בשנה תשואה שוטפת ובנוסף ייהנה מ2.5% בשנה תוספת אינפלציה, מה שיביא אותו לתשואה כוללת של 4% לשנה, הזהה למשקיע שהשקיע בממשלתית שקלית.

נדגיש כי אין ודאות שציפיות האינפלציה יתממשו! הציפיות נובעות מהתשואות לפדיון, בהן נסחרות אגרות החוב בפועל בשוק, אבל לא משנה מה יהיו הציפיות הן לא ישפיעו על היחס בין האג"ח השקלי למדדי ולכדאיות ההשקעה והבחירה בינהם.

- השקעה סולידית לטווח ארוך - 4.4% בשנה, מתאים?

- זה לא רק עזה – זו בעיקר אמריקה: למה תשואות האג"ח מזנקות?

- המלצת המערכת: כל הכותרות 24/7

נתון נוסף, בו נתקלים בעיתונות הכלכלית, הוא תחזיות אינפלציה, בהתאם לדעתו של אנליסט כזה או אחר. בתחזית, לוקח האנליסט אירועים צפויים או אפשריים ובונה באמצעותם תחזית, שבמקרים רבים תהיה שונה מהציפיות בשוק. לדוגמא, אנליסט יכול להכניס לתחשיב שלו, התייקרות מים בשל חקיקה צפויה או הוזלה במחיר הדלק, כתוצאה מצפי לירידה במחיר הנפט הגולמי וכיו"ב.

ניתן לומר שהשוק שואף לשיווי משקל, שכן אם אג"ח ממשלתי צמודה נסחרת בתשואה לפדיון של 1.5% ואג"ח ממשלתית שקלית ב 4% (כמו בדוגמא הקודמת) והתחזית של בית השקעות מסוים, היא שהאינפלציה צפויה להיות 5%, אז בית ההשקעות הזה, ירוץ לקנות אג"ח צמודות. שכן, אם תחזיתו תתממש, הוא ירוויח 6.5% על ההשקעה (1.5%+5%) במקום 4% באפיק השקלי. לכן אנו אומרים שבשוק שיש בו מסחר בהיקף גדול, נצפה למצוא שוק יעיל, בדיוק מה שיוג'ין פאמה חשב.

איך לנהל השקעות בהתאם לציפיות הנגזרות מהשוק

לעיתים, משקיעים נוטים לקבל החלטות על סמך אירוע כזה או אחר, שבדיוק עלה לכותרות, והם שוכחים לבדוק את התמונה הכוללת הגלומה בציפיות. באחד המקרים, נתקלתי במשקיע שבחר להשקיע בצמודי מדד, בשל חשש מאינפלציה. אך בשעתו, ציפיות האינפלציה כבר עמדו על 4%. כלומר, משקיע זה צפוי להרוויח, רק במידה והאינפלציה בפועל הייתה גבוהה מ-4% לשנה. באופן אבסורדי גם אם המשקיע צדק, והייתה אינפלציה גבוהה בפועל, אך זו הסתכמה ב-3.5% לשנה, הרי שהאלטרנטיבה השקלית הייתה עדיפה.

הרחבה ודוגמאות על העיוות הקיים בשוק וסיבות להיווצרותו

כאשר בוחנים את ציפיות האינפלציה בשוק הקונצרני קיים אתגר אחר. חלק מהחברות מנפיקות רק אג"ח צמוד או רק שקלי ולכן לא ניתן לגזור מהן את הנתון. גם אם חברה מסוימת הנפיקה סדרות שקליות וצמודות, הרי שהפרשי מח"מ, הופכים את הבדיקה ללא מדויקת. בניגוד למדינה שמנפיקה סדרות רבות על פני מח"מים שונים וניתן לשרטט גרף או רגרסיה, הרי שזה לא קיים בחברות עסקיות. הדרך להתמודד עם הקשיים הללו, היא לחלק את החברות לקבוצות של רמת סיכון מסוימת ואותה למדוד. לדוגמא סדרות חוב של ביג ומגה-אור הן בעלות מאפייני פעילות מאוד דומים ולא פלא שגם חברות הדירוג הדביקו להם דירוג זהה (AA-).

- הנהלת מאנדיי אופטימית - הנה הסיבות; והאם אחרי הירידה המניה מעניינת?

- הרוטציה כבר כאן? האם 2026 תהייה השנה של המניות הקטנות בוול סטריט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- גילת נופלת 8.8%, אמות ב-5.8%; מניות הביטוח מזנקות - מגמה...

כאשר מחלקים את החברות לקבוצות סיכון, מתגלה אנומליה - ציפיות האינפלציה הנגזרות משוק האג"ח הקונצרני, נמוכות משמעותית מהציפיות הנגזרות מאגרות החוב הממשלתיות.

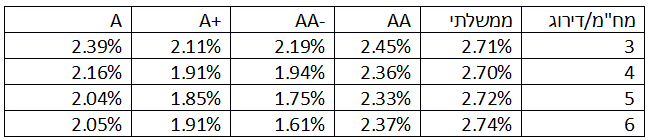

ציפיות האינפלציה הנגזרות מאג"ח ממשלתי ומאג"ח קונצרני, לפי דירוגים ומח"מ:

בטבלה לעיל מוצגות ציפיות האינפלציה כפי שנמדדו לאחרונה למח"מ (תקופה ממוצעת) של 3 עד 6 שנים הן מאג"ח ממשלתי והן מאג"ח קונצרני בחלוקה לדירוגים. ניתן לראות, שציפיות האינפלציה הנובעות מאג"ח ממשלתי עומדות על 2.71% עד 2.74% לשנה. ומאידך, ציפיות האינפלציה הנובעות מתשואות של אגרות החוב הקונצרניות מספרות סיפור אחר, לדוגמא בדירוג -AA , במח"מ 5, ציפיות האינפלציה הן רק 1.75% לשנה, כמעט 1% לשנה פחות מהנובע מאג"ח ממשלתי.

מי מבין שני האומדנים נכון יותר? כפי שאמרנו, רק בעתיד נדע באמת מי צדק, אך אם היינו צריכים לבחור מי צודק לגבי הצפי, היינו הולכים למקום שבו נצפה לשוק יעיל. כאמור, הצפי שחולץ מהאג"ח הממשלתי, בשל הסחירות הגבוהה בו, היא העדיפה.

בשורה תחתונה - איך מנצלים את העיוות

נחזור למסקנות שלנו מהמצב כיום בשוק. השוק הממשלתי היעיל, מגלם צפי אינפלציה של כ-2.7%. השוק הקונצרני, גוזר ציפיות נמוכות יותר שבמקומות מסוימים מגיע ל-1.6%. במצב הקיים, כדאי לנו להשקיע באג"ח קונצרני צמוד המגלם צפי אינפלציה נמוך יותר, על פני אג"ח קונצרני שקלי. ככל שהאינפלציה בפועל תהיה 2.75% כפי שמגולם באג"ח הממשלתי או כל מספר הגבוה מזה המגולם בטבלה לעיל, הרי שהשגנו תשואה עודפת על האלטרנטיבה השקלית.

לא נכנסנו כמובן במסגרת הניתוח כאן למבנה של תיק ההשקעות, אבל המסקנות שלנו יכולות לייעל אותו. כל משקיע שיש לו תיק אג"ח המורכב מאג"ח ממשלתי וקונצרני, יכול וצריך לעשות בו התאמות כדי להרוויח מהעיוות בשוק. כדאי לרכז את החשיפה לאג"ח הממשלתי באפיק השקלי ואילו את החשיפה לאג"ח קונצרני באפיק צמוד למדד. בדרך זו, מבלי לשנות את יחס החשיפות (צמוד/שקלי) ואת היחס בין אג"ח ממשלתי וקונצרני ברמת תיק ההשקעות, ניתן להשיג תשואה עודפת.

קובי שגב, שותף מנהל, אקורד ש.ק.ל. בית השקעות

- 12.מעניין מאוד. תודה. (ל"ת)הקורא 11/08/2023 19:52הגב לתגובה זו

- 11.לרון 10/08/2023 08:17הגב לתגובה זוהסיכון הולך וגובר מי ירצה להשקיע באג"ח ממשלתיות

- 10.אחד שידע 09/08/2023 11:13הגב לתגובה זומי צריך בדיוק להיות חשוף לאג"חים עם אחוז יותר או פחות. ועוד אג"חים של ממשלת ישראל שלא ברור רמת הסיכון עם כל חקיקת המהפכה. מי שלא העביר את כספו בחצי השנה האחרונה להיות צמוד למדדים בארה"ב או למניות בוול סטריט, הפסיד עשרות אחוזים והאג"חים המדוברים פה לא היו מצילים אותו. מי שעיניו בראשו וידע והבין לנתח מה שיקרה עם הקמת הממשלה הנוכחית, הוציא את הכסף מישראל כבר בסוף 2022 לוול סטריט וקנה אג"חים אמריקאיים ולא ישראליים. אל הסיכון בבורסה הישראלית לא ציינת מר קובי שגב. אפשר לא לדבר על הפיל שבחדר אבל הוא קיים...

- אבל אין חקיקת מהפיכה,זה הכל תעמולה תקשורתית. (ל"ת)סער 10/08/2023 08:21הגב לתגובה זו

- לרון 10/08/2023 08:19הגב לתגובה זומתאוששת,כאן מתחרבשת

- 9.ZZ 08/08/2023 10:58הגב לתגובה זופער ה היה נסגר עי פעילות אברבראז ארגסיבית ממונפת ויש גם מכשירים כאלה אוטיסי בבנקים כנראה שזה לא ממש נזיל והפערים נסגרים בביד אסק ספרד

- 8.שמואל ברגר 07/08/2023 17:43הגב לתגובה זויש הבדל במיסוי של אג"ח שקליות וצמודות, צריך להוסיף את זה גם לחישוב

- 7.יוסי 07/08/2023 12:40הגב לתגובה זולמרות שלהשוות בין אבל של חברות שונות גם אם הן באותו תחום ובעלות אותו דירוג זה בעייתי כי אתה לא יודע מה הפיזור שלהן על פני מרחב הדירוג, מה הביטחונות, מה העמלות פירעון מוקדם וכו'...

- 6.תודה קובי - אכן אנומליה מעניינת (ל"ת)שי 07/08/2023 10:56הגב לתגובה זו

- 5.לאה 07/08/2023 10:06הגב לתגובה זותמשיכו ככה

- 4.יורם 07/08/2023 10:01הגב לתגובה זויפה שיש לכם דעה בכל ענייןזה ניכר בקרנות שלכם

- 3.מעניין (ל"ת)מנשה 07/08/2023 09:38הגב לתגובה זו

- 2.למדתי, תודה (ל"ת)מושון 07/08/2023 08:59הגב לתגובה זו

- 1.הביצה והתרנגולת - אחד גורר את השני וכך נוצר מעגל צפיות (ל"ת)משה ראשל"צ 07/08/2023 08:46הגב לתגובה זו