שוק האג"ח במסר ברור: תשואה של 9.2% על אגרות החוב של טבע

הסיטואציה בטבע (סימול:TEVA), פעם חברת הדגל של הכלכלה הישראלית, ממשיכה להסתבך. ברקע לחולשה בשוקי הגנרי, שחיקה בהכנסות מהקופקסון ותביעות משפטיות רבות, תשואות האג"חים של החברה מתרסקות בימים האחרונים, ומעמידים בסימן שאלה גדול את יכולת החברה לשרת את חובותיה בשנים הקרובות.

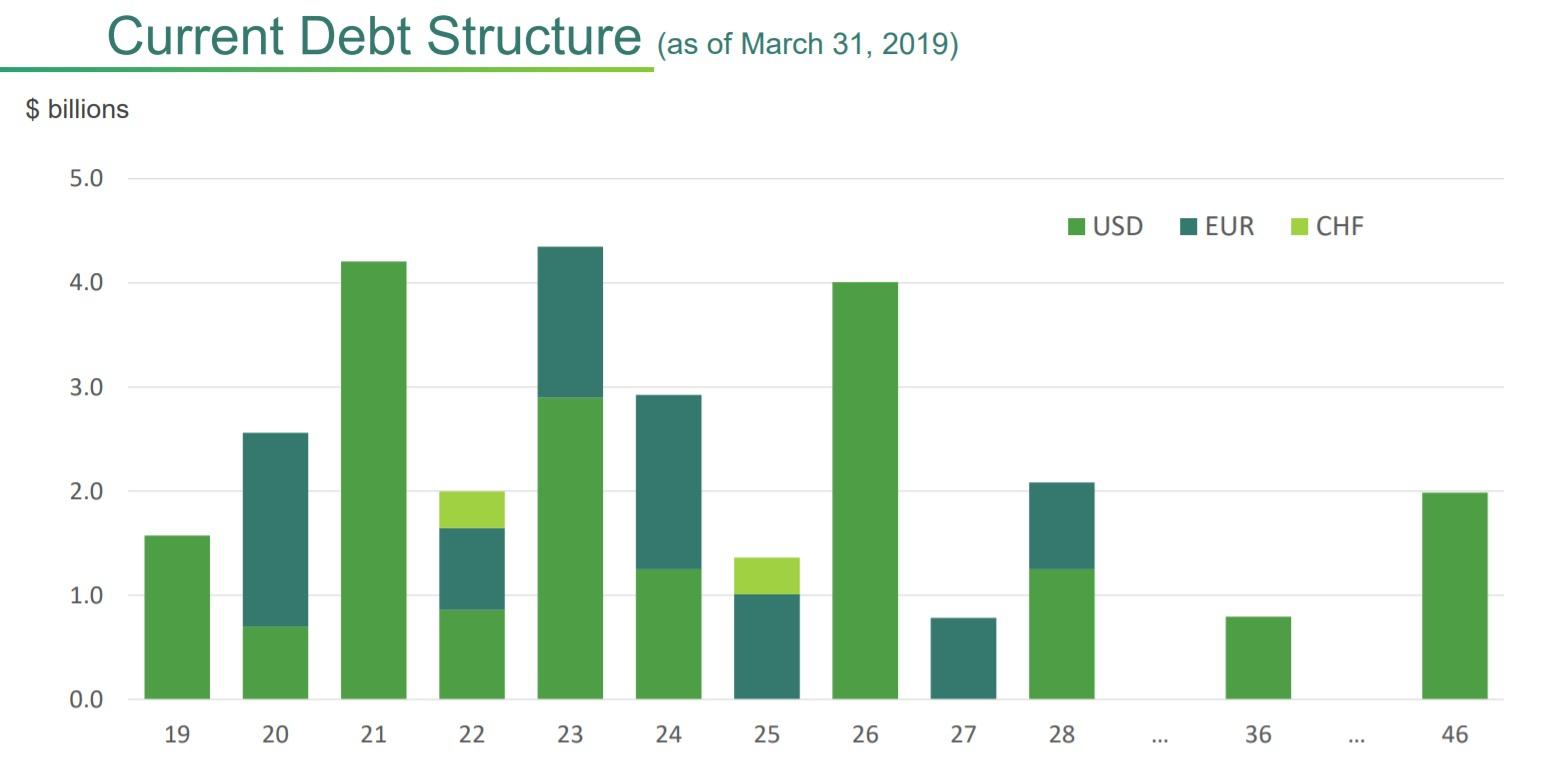

היקף החוב של החברה נכון לסוף הרבעון האחרון עומד על 28.6 מיליארד דולר, או 27.6 מיליארד דולר נטו, וזאת לעומת חוב 28.9 מיליארד דולר בתחילת 2019. התביעות האחרונות בפרשות משכבי הכאבים בארה"ב/תיאום המחירים צפוי לעלות בצורה משמעותית את החוב של החברה, והחברה תצטרך להתייחס לכך בדו"חות הקרובים. מבט על מבנה החוב של החברה מצביע כי היא תצטרך למחזר חוב של קרוב ל-8.6 מיליארד דולר עד 2021 לפי היחס הבא: עוד 0.3 מיליארד דולר ב-2019, 3.3 מיליארד דולר ב-2020, ועוד 4.95 מיליארד דולר ב-2021.

מבט על מבנה החוב של החברה מהדו"חות האחרונים

הריבית הממוצעת על אגרות החוב של החברה לתקופה הנ"ל עומדות הערב על בערך 6%-5.7%. חשוב לציין כי העלייה בתשואות האג"חים של החברה לתקופות הקצרות עלו כאשר במקביל שוק ה"אג"ח זבל" בעולם רשם עליות חדות מתחילת 2019, בעיקר בזכות העובדה כי ארה"ב נמנעה מלגייס דולרים בשוק, והצפי לתמריצים מצד הבנק המרכזיים. אם התסריט המסתמן כעת בשוקי המימון אכן יתגשם, טבע תצטרך להתמודד עם שוק מימון הרבה פחות סימפטי ברבעון האחרון של 2019.

מרווחי ה-FRA/OIS לדצמבר הקרוב: שוק המימון מצביע על "שוק לחוץ" ברבעון האחרון של השנה

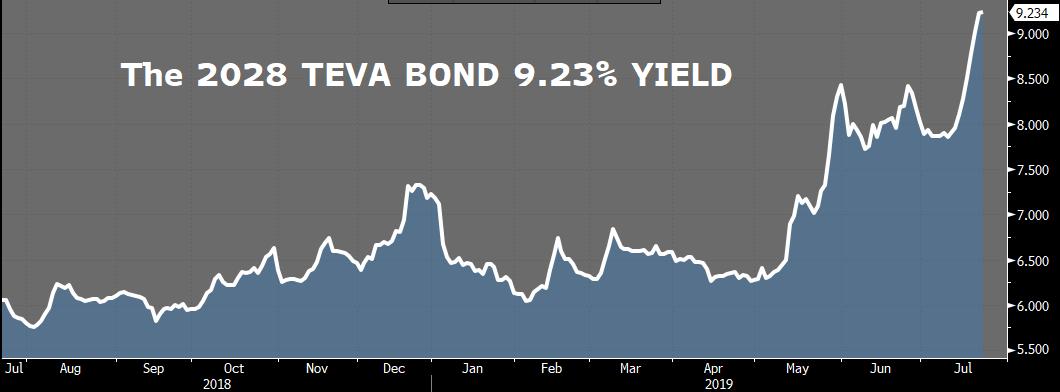

בטווח הארוך יותר, נראה כי המשקיעים כבר החלו לתמחר "תספורת" בחוב של החברה. תשואות האג"ח של החברה לסדרה שצפויה להיפרע ב-2028 מזנקות היום לרמה של 9.2%.

- ריצ'רד פרנסיס יממש מניות טבע ב-15 מיליון דולר - לראשונה מאז כניסתו לתפקיד

- טבע וסאנופי מתקדמים בניסוי הקליני - תוצאות טובות בשלב 2 והתקדמות לשלב 3

- המלצת המערכת: כל הכותרות 24/7

תשואות האג"חים של טבע ל-2028: שוק האג"ח במסר מאוד ברור לגבי העתיד של החברה

אם נוסיף את העובדה כי ארה"ב בדרך לבחירות בשנה הבאה, כאשר מחירי התרופות צפויים להיות במוקד, נראה הערב כי החברה זקוקה ל"נס פיננסי" על מנת לעבור בהצלחה את השנים הקרובות.

טבע ממשיכה להסתבך - רשות ההגבלים טוענת שטבע קיבלה "שוחד" מחברת התרופות אנדו

האם טבע תוכל לעמוד בהתחייבויותיה? כתבה ממאי האחרון

- 3.עמירם 05/08/2019 23:08הגב לתגובה זוהמנהלים הבכירים ולברי הדירקטוריון הם שהובילו חברה מוצלחת לעברי פי פחת ואיתם יש למצות את הדין על רשלנות והזנחה של תפקידם. קיבלו סכומים גבוהים ביותר וקיבלו החלטות שאפילו סטודנט לכלכה שנה א ללא נסיון ניהולי לא היה מקבל. חבורה זו צריכה לתת את הדין - זה כבר לא יציל את "טבע" אבל אולי יהווה תמרור אזהרה למנהלים ודירקטורים ויחייב אותם ליתר תשומת לב בעתיד.

- 2.שמוליק 23/07/2019 23:38הגב לתגובה זוהחברה עם 2 מיליארד מזומן בקופה מספיק לשלם כולל 2020. עד אז אלוהים גדול. שתי התרופות אמורות להמריא. עד 2028 זה בכלל לא רלוונטי. אין לדעת מה יהיה בכלל בעולם.

- 1.הצעניש 23/07/2019 19:20הגב לתגובה זוכל המנכ"לים שהיו למיניהם בלעו את המיליארדים של החבר והיום החברה והמניה מתבוססים בדמם , לזה קוראים מוות קליני עם פרפור חדרים לקראת מוות סופי , אין נסים ולא יהיו נסים , מי ישקיע בחברה כזו שיש לה חובות במיליארדים ואלפי טביעות משפתיות בפתח הדלת לבית משפט . המניה היית בזמנו ספינת הדגל של ישראל והיום היא ספינת הזבל של ישראל .

- חיים 23/07/2019 23:42הגב לתגובה זואו פתח שורט

- ניתוח מדהים! המגיב איש מקצוע מן המעלה הראשונה (ל"ת)ברנר 23/07/2019 22:03הגב לתגובה זו

- מה לגבי שנתיים קדימה? (ל"ת)שימי 23/07/2019 21:02הגב לתגובה זו