דלתא נופלת אחרי דוחות חלשים והורדת תחזית - מה קורה בסקטור התעופה?

ענקית התעופה דלתא איירליינס DELTA AIR LINES מאכזבת את המשקיעים בדוחות הרבעון השלישי שלה עם תחזית חלשה לרבעון הבא. החברה גם חשפה את ההשפעה הכלכלית של התקלה במערכת אבטחת הסייבר של קראודסטרייק CROWDSTRIKE שהשביתה את מחשבי מיקרוסופט ברחבי העולם ביולי וגרמה לקרקוע כ-7,000 טיסות במשך חמישה ימים. התקלה הזו גרמה לאובדן הכנסות של 380 מיליון דולר, שהם כ-45 סנט למניה.

דלתא דיווחה על הכנסות של 14.6 מיליארד דולר ברבעון, מעל לצפי האנליסטים שהיה להכנסות של 14.55 מיליארד דולר. הרווח הסתכם ב-1.5 דולר למניה, מירידה של 26% לעומת הרבעון המקביל ומתחת לצפי האנליסטים שהיה לרווח של 1.52 דולר למניה. אילולא התקלה של קראודסטרייק, דלתא הייתה צפויה לדווח על רווח של 1.95 דולר למניה, עלייה של 13% לעומת הרבעון המקביל.

מטוס דלתא; קרדיט: אתר החברה

דלתא צופה כעת רווח של בין 1.6 ל-1.85 דולר למניה ברבעון הרביעי, ומזהירה מפני ירידה בביקוש לטיסות בקרב האמריקאים לקראת הבחירות לנשיאות בנובמבר. התחזית נמוכה מציפיות האנליסטים שעומדות על 1.76 דולר למניה, גרמה לאכזבה בשוק והובילה לירידה של 6.8% במניית החברה במסחר המוקדם.

- דלתא עקפה את הציפיות - למה המניה צונחת?

- הקריסה המפוארת של חברת הטקסטיל הישראלית והמעילה שגרמה לחדלות פירעון של הבנק

- המלצת המערכת: כל הכותרות 24/7

מנכ"ל החברה, אד בסטיאן, ניסה להרגיע את המשקיעים ואמר ש"דלתא נמצאת בעמדה לסיים את השנה בצורה חזקה" ושצפוי לה אחד הרבעונים הרווחיים ביותר בהיסטוריה שלה. עם זאת, התחזיות הנמוכות משקפות את הקושי של דלתא ושל חברות תעופה אחרות למלא את המטוסים, כאשר הביקוש שטיפס בתקופת ההתאוששות ממגפת הקורונה מתחיל לדעוך.

במקביל, דלתא דיווחה על ירידה של 3.6% במדד ההכנסות למושב (RASM) בהשוואה לשנה שעברה, נתון חשוב שמספק אינדיקציה על מצב ההיצע והביקוש בתעשיית התעופה.

מה הדוחות מלמדים על מצב סקטור התעופה?

דלתא היא מחברות התעופה הגדולות בארה"ב ולכן התוצאות שלה מספקות תובנות לגבי הסקטור כולו וגם הצצה לדוחות של חברות התעופה האחרות. הדו"חות שהציגה דלתא, כמו גם התחזית הפחות אופטימית להמשך השנה, עשויים לרמוז על חולשה כללית בענף התעופה, במיוחד לאור דעיכת הבום שלאחר המגפה.

אחת התופעות המדאיגות ביותר עבור המשקיעים היא הירידה בביקוש לטיסות, כפי שמציינת ירידת ה-RASM בדו"חות דלתא. הירידה הזו עשויה להצביע על כך שחברות התעופה מתמודדות עם קושי במילוי מטוסים, דבר שעלול להוביל לירידה ברווחיות.

- גוגל קיבלה אור ירוק מאירופה: עסקת וויז ב-32 מיליארד דולר צועדת להשלמה

- ספוטיפיי מפרסמת דוחות והמניה מזנקת - 751 מיליון משתמשים ורווח שמשלש את הציפיות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

חברות תעופה אחרות, כמו יונייטד UNITED AIRLINES ואמריקן איירליינס AMERICAN AIRLINES , עשויות גם הן לספוג ירידות דומות, כפי שמשתקף מהתגובה המיידית של שוק המניות לאחר פרסום דוחות דלתא.

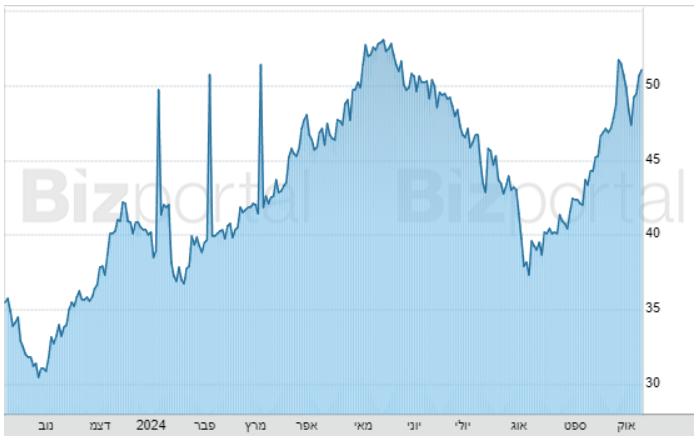

מניית דלתא נסחרת לפי שווי של 32.6 מיליארד דולר אחרי עלייה של 25.5% מתחילת השנה ושל 43% בשנה האחרונה. המניה נסחרת במכפיל 8 על הרווחים הצפויים לה השנה ומכפיל 7 על הרווחים הצפויים לה בשנה הבאה.