הכר את המדד: הראסל 2000 מדד המניות הקטנות - חשיפה למניות אחרות

המשותף לשלושת המדדים עליהם כתבנו בשבועות האחרונים הוא שהמניות המרכיבות אותם הן המניות הגדולות והחשובות ביותר בארצות הברית ובעולם כולו. לכן, יש ביניהן לא מעט חפיפה. רוב המניות ששייכות לנאסד"ק 100 או לדאו ג'ונס שייכות גם ל-SP500 (אם כי לא הפוך), ולפעמים זה נראה כמו השקעה בתאומים סיאמיים – אפל מיקרוסופט וכו'. מי שרוצה להיחשף למניות נוספות, כאלה שאולי עתידן עוד לפניהן ויכולות לצמוח בצורה משמעותית יותר, יחפש מדד שעוקב אחר מניות קטנות יותר. המדד החשוב ביותר שעושה זאת ידוע בשם הראסל 2000.

לקריאה נוספת:

>>> הכר את המדד: S&P500 הבנצ'מרק של שוק המניות העולמי

>>> הכר את המדד: מדדי הנאסד"ק אחרי שנת שיא - יש מקום לעליות נוספות?

>>> הכירו את המדד: הדאו ג'ונס - המדד הוותיק ביותר עם תכונות ייחודיות

היסטוריה וקריטריונים

הראסל 2000 הושק על ידי חברת פרנק ראסל בשנת 1984 ומתופעל כיום על ידי חברת FTSE Russell חברה בת של בורסת לונדון. מדובר במדד שעובד בצורה המקובלת יותר לפי שווי השוק של המניות, אם כי משקל המניות במדד לוקח בחשבון קריטריונים נוספים כמו הכנסות ודיבידנד. המדד נחשב לבנצ'מארק של משקיעי המניות הקטנות, כך שמנהלי קרנות נאמנות שמתמקדות במניות קטנות משווים את ביצועיהם על פי רוב לביצועי המדד הזה.- קרן סל על אקמן: ETF חדשה תעקוב אחרי התיק של המשקיע המפורסם

- קרן ETF עם תשואה של 300% – האם זה מתאים לכם?

- המלצת המערכת: כל הכותרות 24/7

מדובר למעשה ב-"מדד בן" של מדד ה"ראסל 3000" שמורכב מ-3000 המניות בעלות שווי השוק הגבוה ביותר בארצות הברית, שכיום מהוות כ-97% משווי שוק המניות האמריקאי. מדד הראסל 2000 מכיל את 2000 המניות הקטנות יותר השייכות לראסל 3000. הראסל 3000 לא כל כך תפס ולא מהווה מדד חשוב כל כך כמו הנאסד"ק ה-SP500 או הדאו ג'ונס המועדפים על המשקיעים ומושכים את רוב ההשקעות, אבל האח הקטן דווקא כן קנה לו מקום של כבוד בקרב המשקיעים. הוא נחשב לאחד המדדים החשובים בעולם, ומופיע דרך קבע בסרגלי הסימבולים שמופיעים בכל אתרי האינטרנט החשובים מתחום ההשקעות לצד הנאסד"ק וה-SP500.

ברגע שמניה חדשה מונפקת מחליטים בחברת המדדים האם לכלול אותה במדד, כך קורה שבמדד יכולים להיכלל ברגע נתון יותר מ-2000 מניות. פעם בשנה מתרחש איזון מחדש ומניות מוסרות או מוספות למדד לפי שווי השוק האקטואלי שלהן.

מאפיינים

המדד מאופיין בתנודתיות גבוהה יותר ממדדי המניות הגדולות, כיון שמניות קטנות באופן כללי יותר תנודתיות. לעיתים המניות הקטנות מציגות ביצועים טובים יותר מהגדולות, במיוחד בתקופות שוריות, אבל בתקופות של ירידות הן "חוטפות" יותר חזק. זוהי כמובן אמירה מאד כללית ולא תמיד נכונה. השפעת "7 המופלאות" על המדדים לאחרונה הייתה כל כך משמעותית שהיא שינתה את התופעות אליהן התרגלנו בעבר גם בתחום הזה, ובשנים האחרונות המדד מפגר אחר מדדי הSP500 והנאסד"ק, אך לא אחרי הדאו ג'ונס.- מניות הביטוח קרסו: אפליקציית AI חדשה מאיימת לחסל את המתווכים

- הצרכן האמריקאי הרים ידיים? הקניונים באמריקה קפאו בשיא עונת החגים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

שווי השוק הממוצע של מניות המדד נכון לסוף שנת 2023 הוא 3.26 מיליארד דולר. יחסית לשוק המניות בארצות הברית אכן מדובר במניות קטנות. מטבע הדברים חברות קטנות הן פחות גלובליות ומושפעות יותר מהכלכלה המקומית. זו הסיבה שהמדד נחשב לכזה שנותן חשיפה טובה יותר לכלכלה האמריקאית המקומית לטוב ולרע, וגם נותן מידע מדויק יותר על מצב הכלכלה בארצות הברית.

מאפיין מרכזי נוסף של המדד הוא הגיוון הרב. אם מדד הדאו ג'ונס מכיל 30 מניות בלבד, הנאסד"ק 100 עם 100 מניות וה-SP500 עם כ-500, בראסל 2000 מדובר בפי 4 – כ-2000 מניות, מסקטורים רבים עם השפעה מועטה בלבד למניה בודדת על ביצועי המדד הכוללים.

סקטורים ומניות מרכזיותכל 11 הסקטורים מיוצגים במדד. הסקטורים המובילים הם התעשייה (18.37%), הפיננסים (16%) ושירותי בריאות (15.14%). אלו בעלי הייצוג הנמוך ביותר הם תקשורת (1.36%) ותשתיות (2.84%). ברשימת המניות המובילות הרבה שמות פחות מוכרים. למעשה אין אף מניה שנסחרת גם ב-SP500 וגם בראסל 2000 כך שהשקעה במדד מעניקה חשיפה למניות שונות לחלוטין מהמדדים הרגילים.

המניה המובילה נכון לסוף 2023 היא Super Micro Computer, יצרנית חומרה בשווי של מעל 19 מיליארד דולר. מדובר בשווי די יוצא דופן במדד. החברה השנייה היא Celsius Holdings, חברת משקאות לא אלכוהוליים בשווי 13.8 מיליארד דולר, אך, כאמור, השווי הממוצע הוא פחות מ-4 מיליארד דולר.

החלופה מבחינת הובלה בקרב המניות הקטנות גדולה למדי. אף אחת מ-10 המניות המובילות במדד בסוף שנת 2022 לא נמצאת ברשימת 10 המובילות בשנת 2023. לרוב זה נובע מהתנודתיות הגבוהה של מניות המדד שיכולות לעלות ולרדת בעשרות אחוזים ולשנות מיקומים בתוך המדד בצורה די תדירה.

ביצועים

נכון לסוף שנת 2023 תשואת הדיבידנד של המדד עומדת על 1.48%, מכפיל הרווח הוא 15.75 – משמעותית נמוך יותר מהמקבילים. צמיחת הרווח למניה בחמש השנים האחרונות היא 13.9%.

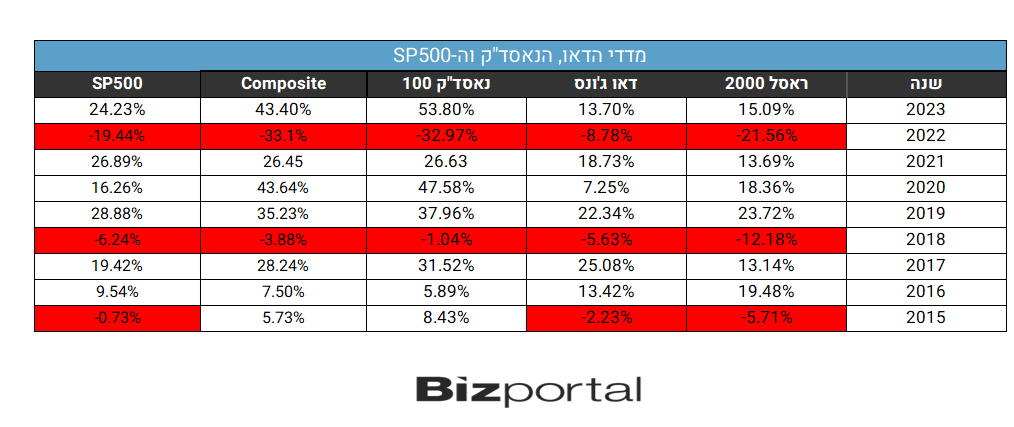

התשואה הממוצעת ב-3 השנים האחרונות היא 2.22% בלבד (בעיקר בגלל 2022 הגרועה), בחמש השנים האחרונות היא מזנקת ל-9.97% ובעשר השנים האחרונות 7.16% - בשני המקרים מדובר על פחות מהממוצע של ה-SP500 ושל הנאסד"ק. הנה תשואות המדד בהשוואה למדדים הגדולים בשנים האחרונות:

כפי שניתן לראות, למעט שנת 2020 ושנת 2016, המדד מפגר אחרי ה-SP500 גם בשנים הטובות וגם ברעות.

מכשירים עוקבים

IWM היא תעודת הסל החשובה ביותר העוקבת אחר המדד והיא אחת התעודות הסחירות ביותר בעולם. גם המסחר באופציות סביב התעודה ער מאד, והיא אחת מהתעודות הכי פעילות מהבחינה הזו. היא מנהלת נכסים בהיקף של 67 מיליארד דולר וגובה דמי ניהול של 0.19% בלבד. המתחרה VTWO מנהלת 8.4 מיליארד דולר, וגובה רק 0.1% דמי ניהול.

כרגיל, ישנן גם תעודות ממונפות על המדד בעלות סיכון גבוה אף יותר מהסיכון הגבוה גם כך של המדד התנודתי. ביניהן ניתן למצוא את Direxion Daily Small Cap Bull 3X Shares ואת ProShares UltraPro Russell2000.

- 3.תודה (ל"ת)איתן 12/01/2024 11:48הגב לתגובה זו

- 2.מ. כהן 12/01/2024 11:00הגב לתגובה זובעבר הרחוק החזקתי קסם ראסל 2000, הקרן חילקה מידיי פעם גם דיווידנט, אומנם מיזערי, אבל שווה ערך לעמלת דמיי הניהול, מה שקצת מקל על ההחזקה.

- 1.שאול 12/01/2024 09:00הגב לתגובה זוWrestle 2000 טיקר TNA