צילום: משה בנימין

הכר את המדד: מדדי הנאסד"ק אחרי שנת שיא - יש מקום לעליות נוספות?

מדד מניות הטכנולוגיה הוא בעצם שני מדדים שונים, ויש בו גם מניות מסקטורים אחרים; בחייו הקצרים הוא הספיק לחוות נפילות איומות, אבל כבר שנים שהוא המדד הכי טוב בשוק, האם זה יכול להימשך?

לאחר שבשבוע שעבר סקרנו את הבנצ'מארק העולמי למדדים, נעבור למדד המצליח ביותר בשנים האחרנות. אבל ראשית חשוב לתקן טעות נפוצה. ישנם שני מדדים שנקראים בפשטות מדד הנאסד"ק, שיש ביניהם קורלציה של 90% אבל הם לא זהים. מדד נאסד"'ק קומפוסייט (NASDAQ Composite), ומדד הנאסד"ק 100. בהמשך יוסברו ההבדלים ביניהם.>>>הכר את המדד: S&P500 הבנצ'מרק של שוק המניות העולמי

בורסת נאסד"ק

לפני שנדבר על המדדים עצמם, כמה מילים על הבורסה שנתנה להם את שמם.בורסת נאסד"ק, להבדיל מבורסת ניו יורק (NYSE), היא בורסה ללא רצפת מסחר פיזית ומתנהלת רק אונליין (בורסת האונליין הראשונה בעולם). בנוסף הדרישות לרישום בבורסה זו נמוכות יותר מאשר האחות הגדולה. לכן היא משכה אליה יותר חברות הייטק צעירות, ועד היום נסחרות בה בעיקר מניות טכנולוגיה, למרות שנסחרות בה גם חברות מסקטורים אחרים.החברה הראשונה שביצעה את ה-IPO (הנפקת מניות ראשונית לציבור) בבורסת הנאסד"ק הייתה אינטל אי אז בשנת 1971. מאז הנפיקו בה גם חברות כמו אפל, מיקרוסופט סיסקו וקוואלקום. החברות אלו הפכו בהדרגה לחברות הגדולות והחשובות בעולם והפכו את בורסת הנאסד"ק לבורסה השניה בחשיבותה בעולם לאחר בורסת ניו יורק (ואולי אפילו הראשונה), ואת מדד הנאסד"ק לאחד משלושת המדדים המובילים בארצות הברית וממילא גם בעולם כולו.מדדי הנאסד"ק: שניים שהם (כמעט) אחד

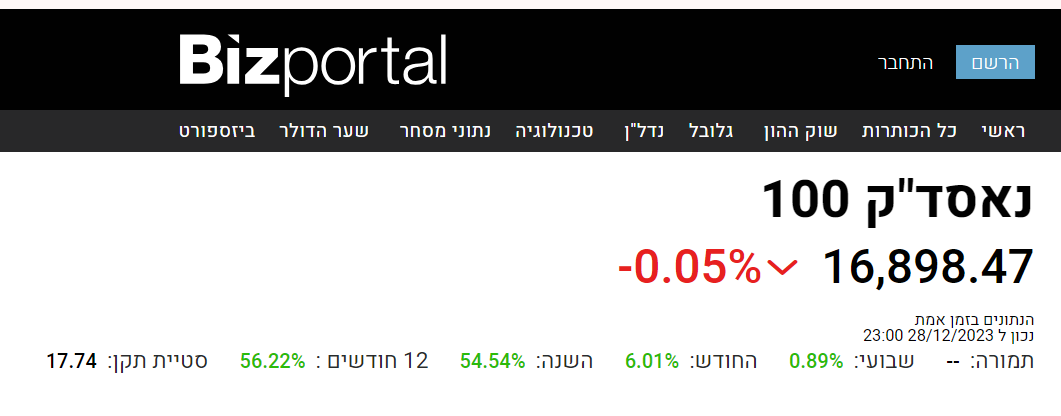

כאמור, ישנם שני מדדים שונים שנוטים להתבלבל ביניהם. כשאומרים מדד הנאסד"ק סתם, או כשרואים באתר ביזפורטל ואתרים אחרים את "ביצועי מדד הנאסד"ק" מתכוונים ל- NASDAQ Composite Index ולא למדד הנאסד"ק 100. לעומת זאת מדד הנאסד"ק 100 עומד כעת על כמעט 17 אלף נקודות והוא עלה השנה בכ-54%:

לעומת זאת מדד הנאסד"ק 100 עומד כעת על כמעט 17 אלף נקודות והוא עלה השנה בכ-54%: תעודת הסל המפורסמת QQQ וכל הנגזרות שלה (בדרך כלל תעודות סל עם QQQ ואות נוספת כמו לדוגמה QQQX) עוקבות אחר מדד הנאסד"ק 100 לא אחרי מדד הנאסד"ק קומפוסייט, אבל בדרך כלל כשאומרים "הנאסד"ק עלה (או ירד) אתמול במסחר" מתכוונים למדד הנאסד"ק קומפוסייט ולא לנאסד"ק 100.

תעודת הסל המפורסמת QQQ וכל הנגזרות שלה (בדרך כלל תעודות סל עם QQQ ואות נוספת כמו לדוגמה QQQX) עוקבות אחר מדד הנאסד"ק 100 לא אחרי מדד הנאסד"ק קומפוסייט, אבל בדרך כלל כשאומרים "הנאסד"ק עלה (או ירד) אתמול במסחר" מתכוונים למדד הנאסד"ק קומפוסייט ולא לנאסד"ק 100.היסטוריה

מדד הנאסד"ק קומפוסייט (להלן: מדד הנאסד"ק) הושק בשנת 1971. בינואר 1985 השיקה בורסת הנאסד"ק שני מדדים נוספים, הנאסד"ק 100 עם 100 חברות בעיקר מסקטור הטכנולוגיה אבל גם מתחום התעשייה, קמעונאות, שירותי בריאות, תחבורה ועוד, וכן את מדד הנאסד"ק פייננשל 100 שכלל מניות מתחום הבנקאות, חברות הביטוח, ברוקראג' ומשכנתאות. בהמשך התפתחה בועת הדוט.קום, ושני המדדים, הנאסד"ק 100 והנאסד"ק המקורי, נסקו לגבהים לא הגיוניים. בשיא הבועה, מכפיל הרווח של המדדים היה מעל 200.שניהם, כידוע, התרסקו עם התפוצצות הבועה בראשית שנות ה-2000 וירדו בכ-80% במשך שלוש השנים הבאות. לאחר התאוששות הדרגתית של כחמש שנים חזרו המדדים להתרסק שוב עם התפתחות מיתון המשכנתאות בשנים 2007 – 2008, וירדו במעל 50% בין אוקטובר 2007 למרץ 2009. רק לאחר חמש שנים נוספות חזרו המדדים להיסחר ברמות השיא של בועת הדוט.קום, ומאז הם ראו כמעט אך ורק עליות (למעט שנת 2022). כעת הם נסחרים בשווי של יותר מפי 3 מאשר בשיא בועת הדוט.קום.קריטריונים להיכלל במדדים

שני המדדים הם מדדים מבוססי שווי שוק. כלומר משקל כל מניה במדד נקבע לפי שווי השוק שלה, עם כמה מגבלות שנועדו לצמצם מעט את השפעת המניות הגדולות על המדד, לא בהצלחה יתירה, שכן המניות הגדולות מהוות כיום חלק מכריע במדד.הקריטריונים המרכזיים להיכנס למדד הנאסד"ק 100 הם להיסחר בבורסת נאסד"ק באופן בלעדי, ולהיות אחת מ-100 החברות הגדולות הנסחרות שם. בנוסף ישנן דרישות פרוצדורליות מסוימות כמו נפח מסחר מינימלי, הגשת דוחות בזמן וכדו'. למעט במקרים של רכישות, פשיטות רגל וכדו', המדד מתעדכן אחת לשנה בדצמבר, אז מתחלפות המניות שנכנסות ויוצאות מן המדד לפי הקריטריונים הנ"ל. ישנם מקרים שהמדד מתעדכן אחרי רבעון אחד כגון עם מניה אחת עלתה למשקל של מעל 24% מהמדד.כדי להיכלל במדד הנאסד"ק קומפוסייט התנאים קלים בהרבה - להיסחר באופן בלעדי בנאסד"ק, אלא אם כן החברה נרשמה כדואלית לפני שנת 2004 בבורסה נוספת שאינה הנאסד"ק.סקטורים ומניות גדולות

מדדי הנאסד"ק ייחודיים בכך שכמעט אין בהם כלל מניות מסקטור הפיננסים, בעיקר בגלל שמניות הבנקים ושאר המוסדות הפיננסים לא רשומות בנאסד"ק אלא בבורסת ניו יורק. המאפיין העיקרי של המדדים הוא אכן העובדה שסקטור הטכנולוגיה תופס בהם משקל גדול במיוחד, ולכן הם גם נקראים לעיתים קרובות "מדד מניות הטכנולוגיה", למרות שהם כוללים מניות גם מסקטורים אחרים.סקטור הטכנולוגיה מהווה 56.66% ממדד הנאסד"ק, ו-57% ממדד הנאסד"ק 100 הסקטור היחידי הנוסף בעל משקל דו ספרתי הוא סקטור הצריכה המחזורית עם 18.25% ו-18.73% בהתאמה.המניות הגדולות במדד הם אפל (9.2%), מיקרוסופט (8.52%) ואמזון (4.86%). במקום הרביעי ברואדקום (4.2%) ולאחר מכן מטה, טסלה, אנבידיה ואלפאבית. אם נאחד את שתי סדרות המניות של אלפאבית נקבל את האחזקה השלישית בגודלה במדד. מדובר בירידה משמעותית במשקל החברות הגדולות בחודשיים האחרונים. ביוני אפל ומיקרוסופט היוו למעלה מ-12.5% מהמדד כל אחת, כלומר שתי המניות לבדן היוו יותר מרבע מהמדד.שבע ממניות המדד אחראיות על עיקר העליות בשנה האחרונה, ולכן הן זכו לכינוי "7 המופלאות" (The magnificent 7). שבע המניות הן אנבידיה, טסלה, מיקרוסופט, אמזון, אלפאבית, מטא ואפל.ביצועים

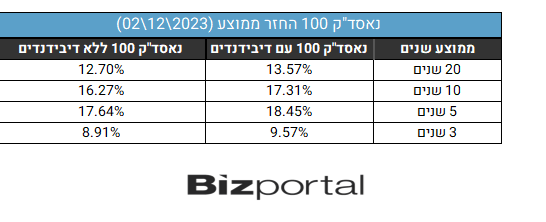

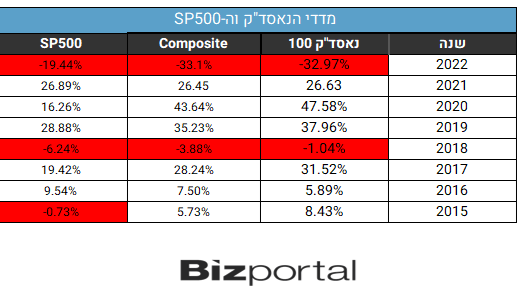

כפי שראינו הנאסד"ק עבר טלטלות לא פשוטות במהלך השנים המועטות (יחסית) מאז השקתו עם שתי נפילות של מעל 50%, אחת מהן קרובה ל-80%, אבל בשנים האחרונות הוא המדד המנצח ללא ספק. ההחזר השנתי הממוצע על פי רוב הוא מדהים, למרות השנה הגרועה (2022) שנכנסת לממוצעים. הנה ההחזרים הממוצעים לשנה בטווחי זמן שונים בשנים האחרונות: אין ספק שהתפתחות ענקיות הטק שמהוות את משקל הארי של המדד תרמו רבות לביצועים יוצאי הדופן של המדד, ולא ברור כמה עוד "דלק" נשאר במיכל העליות, לפחות בתקופה הקרובה. הנה ביצועי המדדים בשנים האחרונות לפי שנה:

אין ספק שהתפתחות ענקיות הטק שמהוות את משקל הארי של המדד תרמו רבות לביצועים יוצאי הדופן של המדד, ולא ברור כמה עוד "דלק" נשאר במיכל העליות, לפחות בתקופה הקרובה. הנה ביצועי המדדים בשנים האחרונות לפי שנה: מדד הנאסד"ק נסחר כעת במכפיל רווח של 29.98 לעומת 23.79 לפני שנה, ותשואת הדיבידנד מסתכמת ב-0.8% לעומת 1% לפני שנה. כלומר העליות נובעות גם מעלייה ברווחים, אבל גם מהתרחבות המכפילים. מכפיל הרווח העתידי המוערך עומד על 28.78.למרות השנה המצוינת עם עליה של קרוב ל-55% השנה, רוב האנליסטים עדיין אופטימיים ביחס לנאסד"ק 100, אם כי הם לא צופים תשואות דומות לאלו שנרשמו השנה. האופטימיסטים צופים שהמדד יגיע ל-18,500 נקודות בסוף 2024, כלומר עליה של קרוב ל-10% בשנה. בין הגופים השוריים ניתן למנות את בנק אוף אמריקה ודויטשה בנק. ג'יי פי מורגן עם תחזית מעניינת. לדעתם שוק המניות בכללותו ירשום ירידות, אבל הנאסד"ק 100 דווקא יעלה בהובלת ענקיות הטק שימשיכו להוביל את השוק. במורגן סטנלי, הנחשבים דוביים על שוק המניות, צופים ירידה לאזור ה-16 אלף נקודות. הרבה תלוי כמובן בביצועי "7 המופלאות" שמהוות מעל 30% מהמדד.

מדד הנאסד"ק נסחר כעת במכפיל רווח של 29.98 לעומת 23.79 לפני שנה, ותשואת הדיבידנד מסתכמת ב-0.8% לעומת 1% לפני שנה. כלומר העליות נובעות גם מעלייה ברווחים, אבל גם מהתרחבות המכפילים. מכפיל הרווח העתידי המוערך עומד על 28.78.למרות השנה המצוינת עם עליה של קרוב ל-55% השנה, רוב האנליסטים עדיין אופטימיים ביחס לנאסד"ק 100, אם כי הם לא צופים תשואות דומות לאלו שנרשמו השנה. האופטימיסטים צופים שהמדד יגיע ל-18,500 נקודות בסוף 2024, כלומר עליה של קרוב ל-10% בשנה. בין הגופים השוריים ניתן למנות את בנק אוף אמריקה ודויטשה בנק. ג'יי פי מורגן עם תחזית מעניינת. לדעתם שוק המניות בכללותו ירשום ירידות, אבל הנאסד"ק 100 דווקא יעלה בהובלת ענקיות הטק שימשיכו להוביל את השוק. במורגן סטנלי, הנחשבים דוביים על שוק המניות, צופים ירידה לאזור ה-16 אלף נקודות. הרבה תלוי כמובן בביצועי "7 המופלאות" שמהוות מעל 30% מהמדד.מכשירי השקעה

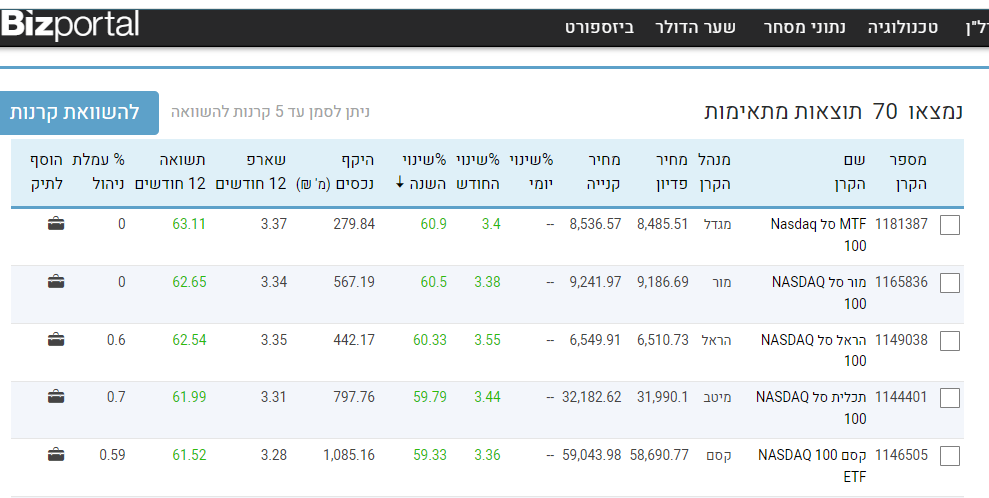

השקעה ישירה במדד הנאסד"ק אפשרית באמצעות קרן הנאמנות FNCMX של פידלטי או באמצעות תעודת הסל QTEC. יחד עם זאת כלי ההשקעה הנפוץ, הפופולרי והנזיל ביותר הוא ה-QQQ של אינבסקו שעוקב אחר מדד הנאסד"ק 100 ולא אחר מדד הנאסד"ק.ה-QQQ הוא תעודת הסל החמישית בגודלה מבחינת היקף נכסים מנוהל עם 230 מיליארד דולר. דמי הניהול של התעודה עומדים על 0.2%. ישנן עוד תעודות סל רבות שעוקבות ישירות אחר המדד עצמו, בארצות הברית, אירופה וברחבי העולם כולו. בנוסף ישנו מגוון רחב מאד של כלים להשקיע בנאסד"ק דרך חוזים עתידיים, קרנות נאמנות, כמו גם להגדיל את ההימור באמצעות מינוף, או להמר דווקא על ירידות של המדד באמצעות תעודות שורט, ממונפות או לא. מגוון כלי ההשקעה סביב המדד הוא כמעט אינסופי.גם בישראל ישנן לא מעט תעודות סל ותעודות מחקות שעוקבות אחר המדד בדרכים שונות, חלקן חשופות מט"ח וחלקן מנוטרלות מט"ח, כמו גם למנף את ההשקעה או לפתוח שורט על המדד. הנה דוגמה לכמה מקרנות הסל הישראליות העוקבות אחר המדד:

- 11.דן 17/01/2024 15:11הגב לתגובה זוסהכ הכל הערכות . מי שמעוניין להרויח חייב להסתכן. אין חינמי!

- 10.האמיתי 31/12/2023 07:18הגב לתגובה זומתי יגיע האמיתי שיצעק בקול המלך הוא עירום לא בועה אלה מגה בועה

- נדב 30/03/2024 10:39הגב לתגובה זולמה נראה לך שמי שיצעק המלך הוא ערום הוא יותר אמיתי מהמלך הערום? יש מחזה על זה, זה שצועק הוא בסופו של דבר זה שרוצה להחליף אותו. ב 10 שנים 17 אחוז, ב 20 שנים 13 אחוז. מה אתה עוד רוצה? תבדוק ב 30, ב 50, אחרי זה תחפש איזה אמיתי שצועק מה שצועק

- 9.כתבה טובה ומסדרת הבנות (ל"ת)משה מיציע א 30/12/2023 13:29הגב לתגובה זו

- 8.רוב תודות ביז עשיתם סדר להדיוט בורסה כמוני (ל"ת)דורי 30/12/2023 00:59הגב לתגובה זו

- 7.מ. כהן 29/12/2023 11:58הגב לתגובה זוהטכנולוגיה תמשיך להוביל את העולם בשנים הבאות, ומה שנגזר מיזה, מדד נסד"ק ימשיך להיות להיות המוביל העולמי לעומת שאר המדדים.

- 6.לרון 29/12/2023 10:36הגב לתגובה זוזה הזמן לעבור לדאו,או לפוטסי הגרוע זה שנים

- 5.לרון 29/12/2023 10:35הגב לתגובה זושל כתבה,סו"ס נזכרים לסקר את הנאסד"ק,עכשיו באים? זה איתות מהבהב ליציאה מהמדד,מעבר לדאו ה"פרימיטיבי"???

- 4.נתן 29/12/2023 09:44הגב לתגובה זוישר ולענין

- 3.כתבהמעולה ותמציתית (ל"ת)נתן 29/12/2023 09:42הגב לתגובה זו

- 2.א.ס 29/12/2023 09:27הגב לתגובה זוסקירה טובה. תודה המדד נקרא QTEC(כתוב QNEC)

- 1.יוסי 29/12/2023 09:23הגב לתגובה זותודה רבה!

- * שוב כתבה מחכימה. (ל"ת)יוסי 30/12/2023 18:09הגב לתגובה זו