התייצבות במשכנתאות? חודש שני ברציפות שהציבור לקח משכנתאות בהיקף של 6.54 מיליארד שקל, כשאין חגים. מה יהיה בהמשך?

ביחס לחודש הקודם מדובר על עלייה אפסית של 0.3%, ביחס לחודש המקביל מדובר עדיין בנפילה של 45% ואחת הרמות הנמוכות ביותר מאז 2020. חודשי הקיץ יגלו את המשך המגמה; וגם - מה הריבית שאתם יכולים לשלם כעת בבנקים על המשכנתא, מה האלטרנטיבה למסלול הפריים והאם כדאי כעת דווקא להגדיל סיכון - את רכיב הפריים?

האם נרשמת התייצבות בנתוני המשכנתאות? בחודש יוני נטל הציבור הישראלי משכנתאות חדשות בהיקף של 6.54 מיליארד שקל, כמעט זהה לחודש מאי שם הוא נטל 6.52 מיליארד שקל, עליה קלה של 0.3%. שני החודשים הללו הם אחת הרמות הנמוכות ביותר מאז שנת הקורונה, 2020.

אבל מה שרלוונטי זה שאנחנו נכנסים לחודשי הקיץ - אין חגים ואפשר יהיה לראות מה קורה למגמה. בחודש אפריל למשל המספר היה נמוך יותר ועמד על 4.6 מיליארד שקל אבל שם התקיים חג הפסח כך שהיו בפועל פחות ימי מסחר, מה שמסביר את ההיקף הנמוך. כעת מדובר בחודשיים רצופים של ימי עבודה מלאים. השאלה היא כמובן האם מדובר על התייצבות, אבל עוד מוקדם לקבוע. הנתונים של החודשים הבאים יאששו את המגמה.

בכל מקרה, מדובר בנפילה משמעותית לעומת התקופה המקבילה בשנה שעברה, כאשר אז נטל הציבור משכנתאות חדשות בהיקף של כמעט 12 מיליארד שקל. אבל אז עוד היה מדובר על תקופה אחרת - הריבית רק החלה לעלות לכיוון ה-0.5%. היום הריבית היא כבר 4.75% (ולא בטוח שזה הסוף. בנק ישראל לקח אתמול הפוגה מהעלאות הריבית אבל חזר והדגיש שיש היתכנות גבוהה לעוד העלאות ריבית, כשאמר: "היתכנות לא מבוטלת להמשך העלאה של הריבית בהחלטות הבאות - ובכל מקרה הריבית תישאר גבוהה לפחות לעוד שנה"). עידן הכסף הזול הוביל את הציבור לקחת משכנתאות וכשזה נגמר - ההיקפים צוללים. נכון, גם 6.5 מיליארד שקל זה הרבה מאוד כסף, זה גבוה ביחס לרוב העשור הקודם, אבל לא ביחס לשלוש השנים האחרונות, בהן מחירי הדיור זינקו במצטבר ב-40%.

נפילה של 47% במחצית הראשונה של השנה

על פי נתוני בנק ישראל, במחצית הראשונה של 2023 נטל הציבור משכנתאות בהיקף של 36.5 מיליארד שקל, חצי מהיקף המשכנתאות בשנת 2022. גם ביחס לשנת 2021 מדובר בירידה חדה של 30% וביחס ל-2020 מדובר על יציבות. מדובר רק בעליה לעומת שנת 2019, בהשוואה לתקופה ההיא מדובר בעליה של 14%.

מה הריבית שאפשר לקבל היום כשלוקחים משכנתא בבנקים השונים?

- ההתלבטות העיקרית בתכנון משכנתא: החזר נמוך או וודאות גבוהה?

- כשהמשכנתא בולעת כמעט חצי מהשכר והאם זה יימשך?

- המלצת המערכת: כל הכותרות 24/7

מה הריביות כעת? בחודש מאי הריבית בבנק מזרחי טפחות הריבית במסלול המל"צ עומדת על 5% לעומת 6.24% בפריים ובהשוואה ל-4.9% במסלול הקל"צ (קבועה לא צמודה). בבנק לאומי מדובר על 5.06% במל"צ לעומת 5.96% בפריים ו-4.89% בקל"צ. בפועלים מדובר על 5.24% במל"צ לעומת 5.75% בפריים ו-4.89% בקל"צ. גם בדיסקונט מדובר על 5.27% במל"צ לעומת 5.9% בפריים ו-5% בקל"צ.

הציבור עובר למל"צ - כשמסתכלים על הבנקים שמובילים את שוק המשכנתאות - ובראשם מזרחי טפחות (שנותן 36% מהמשכנתאות החדשות) פועלים (23%) ולאומי (21%) אפשר לראות את הזינוק בנתח של המסלול החדש: בחודש מאי 27% מהיקף המשכנתאות שנתן בנק מזרחי טפחות היה במסלול המל"צ, זאת לעומת 11% בלבד בחודש מרץ (פי 2.5). בפועלים מדובר על 9% בחודש מאי לעומת רק 2% בחודש מרץ (פי 4.5). בלאומי מדובר על 18% לעומת 9% בחודש מרץ (פי 2).

בנק ישראל: אם לא היינו מעלים את הריבית נוטלי המשכנתאות היו סובלים בטווח הארוך הרבה יותר

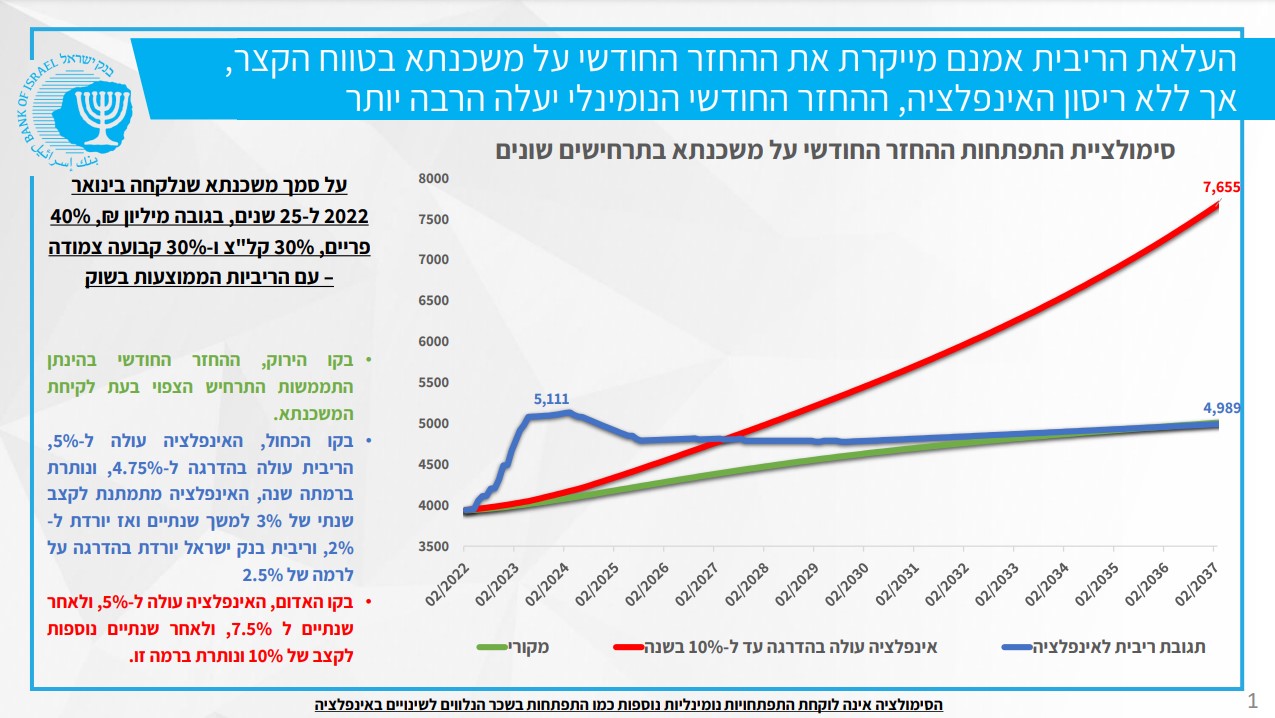

לפני חודש הציג בנק ישראל גרף מדהים, לפיו, אם הוא לא היה מעלה את הריבית כדי להילחם באינפלציה - אז לא רק שהכסף של הציבור היה מאבד תוך כמה שנים 30% מערכו, אלא גם ההחזרים החודשיים של המשכנתא היו מזנקים ביותר מ-2,500 שקלים לרמה של 7,655 שקלים לחודש בממוצע (תוך 15 שנים).- הגרלת דירה - קנו דירה ותקבלו כרטיס הגרלה לדירה נוספת

- הלמ"ס לא מודדת את מחירי הדירות האמיתיים, בשטח יש הוזלות של 10%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 28% ממחליפי הדירה קונים דירה קטנה יותר: "דור הדאונסייזינג"...

לדברי בנק ישראל, "בטווח ארוך יותר - האינפלציה, ככל שלא ממוגרת, מעלה משמעותית את ההחזר הנומינלי על המשכנתא, לעומת כלי הריבית שלאחר שמוריד את האינפלציה מחזיר את תוואי התשלום על המשכנתא למסלולו המקורי".

הגרף האדום מציג בכמה היה מתייקר ההחזר החודשי בטווח הארוך, אם בנק ישראל לא מעלה את הריבית:

- 3.פימפום לשני כיוונים 11/07/2023 15:49הגב לתגובה זוהכל עניין של אינטרסים... בתקופת הקורונה בעלי ההון המשקיעים נבהלו שהנכסים שלהם הולכים להתרסק ולכן הריצו את השוק מעלה, אבל עכשיו הם צברו כסף ורוצים לקנות עוד נדל״ן במחירי ריצפה ולכן ״מזהירים״ את הצעירים שלא יקנו... פסיכולוגיית האספנים.

- 2.אנונימי 11/07/2023 14:10הגב לתגובה זוכנראה שאנשים מתחילים להתפכח ואשליית האושר מתפוצצת. רק המסכנים והפסחים מלווים כסף עכשיו

- 1.משה 11/07/2023 14:02הגב לתגובה זופריירים לא מתים רק מתחלפים--עדיף להמתין גם הריבית תרד