זהירות מקרנות אג"ח שקליות - יסבו הפסדים וגם מנהלי הקרנות יקחו מכם דמי ניהול שמנים. אין בושה

חומרי הגלם הבסיסיים של שוק ההון ושל עולם ההשקעות בכלל הם חוב והון - אגרות חוב ומניות. אגרות החוב הן המכשיר הגדול ביותר - רוב ההשקעות של הציבור נמצאות באפיק הזה. באגרות החוב יש מספר מסלולים. העיקריים - אגרות חוב שקליות ואגרות חוב צמודות מדד. שני המסלולים האלו ענקיים - מאות מיליארדי שקלים, כאשר סיווג נוסף של הקרנות הוא לפי סוג המנפיק - המדינה או החברות. כשהמדינה-ממשלה מנפיקה, אגרות החוב בטוחות יותר, הנחת הבסיס היא שהמדינה תתקיים לעד ולכן הסיכון בהגדרה נמוך.

אגרות החוב ממשלתיות שקליות בסכומים של מאות מיליארדים נסחרות בבורסה כשהגופים העיקריים שמחזיקים בהן הם קרנות פנסיה, קופות גמל, קרנות השתלמות וקרנות נאמנות. המכשיר הזה, כפי שכתבנו כאן, הפך להיות במקרים מסוימים מסוכן. הריבית בדרך למעלה וזה יעלה את התשואות האפקטיביות - המשמעות, ירידה צפויה באגרות החוב האלו. ככל שאורך החיים של אגרת החוב ארוך יותר כך הסיכון גדול יותר וההפסד הפוטנציאלי גדול יותר. אגרות חוב ממשלתית לטווח של 10 שנים מספקות תשואה של 1.2%. זה לא נתפס.

מעבר לכך, אגרות החוב הממשלתיות לזמן קצר מספקות תשואה שלילית. המק"מ לדוגמה, שהוא סוג של אגרת חוב ממשלתית לתקופה של עד שנה, מספק הפסד של כמה עשיריות האחוז.

סיכום ביניים: תובנה ראשונה - השקעה באגרות חוב לטווח ארוך מספקת תשואה נמוכה ביותר. תובנה שנייה - אגרות חוב לטווח ארוך מסוכנות בעולם של ריבית עולה. תובנה שלישית - אגרות חוב לזמן קצר מייצרות הפסדים.

- חשבון מנוהל - יתרונות, חסרונות ולמי הוא מתאים

- "הקרן הטובה מתחילת השנה": הטריקים והשטיקים של מנהלי קרנות הנאמנות

- המלצת המערכת: כל הכותרות 24/7

קחו את כל התובנות האלו ותגיעו למסקנה אחת - הדאונסייד באגרות חוב יכול להיות משמעותי, האפסייד קטן. ולמרות המסקנה הזו, מנהלי קרנות הנאמנות עושים מאיתנו צחוק - הם גובים דמי ניהול, לא נמוכים בכלל, על ניהול כספים בקרנות אג"ח ממשלתיות שקליות. כלומר לא רק שמלכתחילה הסיכוי לתשואה נמוך, לא די שכבר נרשמו הפסדים בעיקר בזמן האחרון, אתם מפסידים גם על דמי הניהול.

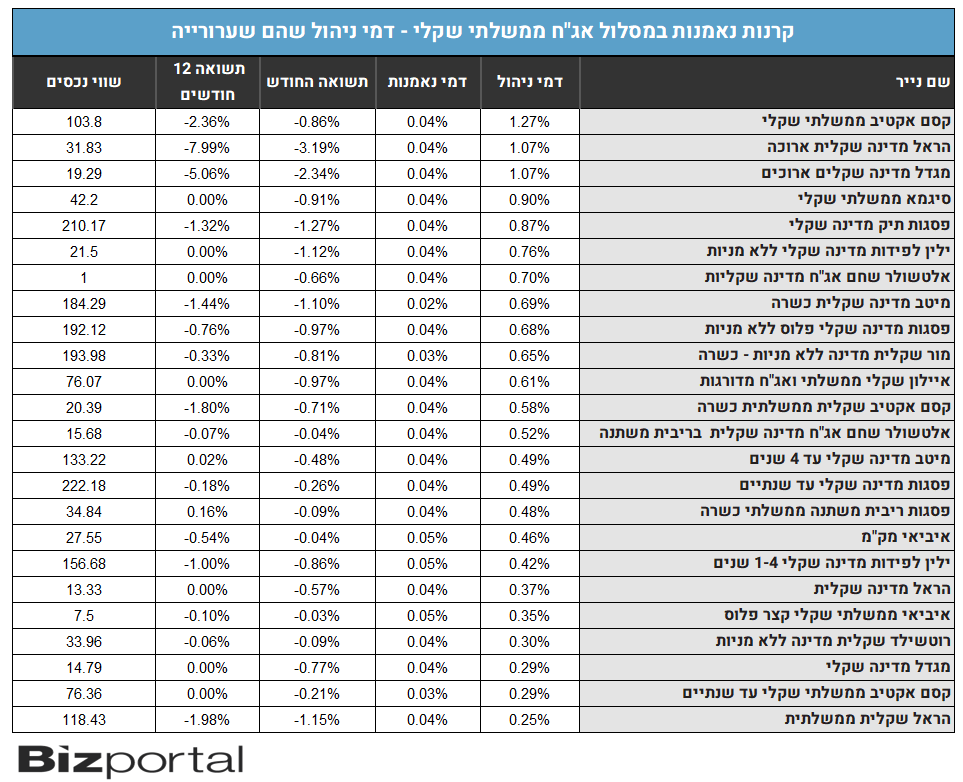

גופים כמו הראל, מגדל, קסם, פסגות, מיטב, ילין לפידות, אלטשולר, אייביאיי ומור גובים עד 1.27% בידיעה כמעט מוחלטת שהם יספקו למחזיקי הקרנות האלו הפסדים, בהמשך להפסדים בתקופה האחרונה. זה לא פייר, זה ניצול של תמימות, הישענות של הציבור על הגופים האלו. ככל שהקרנות לטווח קצר יותר כך זה אפילו יותר צורם וחצוף. אייביאיי מק"מ שבהגדרה מחזיקה מק"מ שמפסיד כסף, גובה 0.46%. זו אולי לא גניבה על פי החוק, אבל זה מאוד קרוב לזה. בולטת בהיקפים הכספיים בתחום היא פסגות עם שלוש קרנות גדולות, אך האמת שהיא ממש לא היחידה.

מנהלי הקרנות מחזיקים בתירוץ - אנחנו משלמים דמי הפצה לבנקים. זה נכון, מדובר על דמי הפצה של כ-0.25%-0.3%, אבל מה זה קשור? אם אתם כמנהלי השקעות סבורים שהמשקיעים הולכים להפסיד תסגרו את הקרנות האלו, לפחות לתקופה מסוימת. וגם - זה ממש לא מסביר את דמי הניהול שאתם רואים בטבלה:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

- 9.חיים 20/01/2022 18:25הגב לתגובה זוכן ירבו כתבות כאלה בכל הסקטורים שיאירו את עניו של הציבור

- 8.רק 20/01/2022 14:53הגב לתגובה זואבל זה במחיר של נזילות .. זהב? ביטקוין? - משענת קנה רצוץ.

- 7.כתבה כזו חכולה להתפרסם רק במדינה בה אין חינוך כלכלי! (ל"ת)צרי 20/01/2022 13:52הגב לתגובה זו

- 6.אסי 20/01/2022 13:36הגב לתגובה זושיתחילו העלאות הריבית בארהב , המשחק נגמר

- 5.מומחה 20/01/2022 13:05הגב לתגובה זושנים של ריבית אפס וחוסר אינפלציה ( אפילו שלילית) נתנו פתרון למשקיעים בפן הזה.אז שנה של אינפלציה שבעקבותה אולי עלית ריבית צריך להביא את מנהלי הקרנות לסגור / ולהחזיר את הכסף ללקוחות?! על מה ולמה? ובעוד שנה שנתיים שוב לפתוח... שיטת מצליח שכל כך נוהגים לגנות פה ובמקומות אחרים??? במספרי שוק הקרנות מנוהלים שם כספים זעומים. הרפורמה המיותרת בשוק הקרנות השנה גרמה נזק ללקוחות רבים בראיה עתידית ואתם בביזפורטל היללתם ושיבחתם. לא ניתן כמעט להקים קרן חדשה אם סגרת אחת דומה . איזה פופוליזם איזו בורות

- היו פשוט חייבים להוריד דמי ניהול! (ל"ת)בילבי בת גרב 21/01/2022 00:02הגב לתגובה זו

- ברגע שיהיו מכירות אגחהתשואה תגדל עד שהקרנות יניבו תשואה (ל"ת)טובה. אז למה לסגור?. 20/01/2022 22:09הגב לתגובה זו

- מנש 20/01/2022 14:41הגב לתגובה זו"התשואות" בטבלה מדברות "בעד" עצמן

- 4.חיים 20/01/2022 12:48הגב לתגובה זולהגברת התחרות שלא קיימת כלל.

- 3.מבין2 20/01/2022 12:43הגב לתגובה זוחייב לשים על שיקלי וחברות הביטוח משקיעות בקרנות של עצמן. מעריך שאין הרבה אנשים עם חשבון מניות בבנק שקונים קרן נאמנות שיקלית כדי להפסיד כסף במקום לשים בעו"ש. למישהו יש עצה?

- להעביר את הגמל לira (ל"ת)אברהם 20/01/2022 13:02הגב לתגובה זו

- 2.נכון 20/01/2022 12:37הגב לתגובה זוואינם יכולים לקבוע לבתי ההשקעות את הרכב הקרן.

- 1.אלישע 20/01/2022 12:12הגב לתגובה זותותר לבנקים זרים כניסה ותחרות חופשית?