לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע הנעילה החיובית של שבוע המסחר בוול סטריט אחרי כמה שבועות בהן נרשמו ירידות שערים חדות על רקע העלאת הריבית של הפד' ושורה של נתוני מאקרו המעידים על האטה כלכלית. בפתח השבוע, האנליסטים חלוקים בדעתם ביחס לכניסה האפשרית למיתון וכן על המשמעויות הנגזרות מכך על שוק המניות

עונת הדוחות מתקרבת לסיומה

הדוחות הבולטים השבוע:

יום ב' - NIKE Jefferies Financial Group In

יום ג' - PROGRESS ACQUISITION

יום ד' - BED BATH CULPINC

יום ה' - LINDSAY CORP

בגזרת הישראליות:

יום ג' - BEYOND AIR INC

החשש ממיתון עושה טוב לשוק המניות

על רקע החשש מפני כניסה למיתון, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב סבור, כי עלייה בסיכון למיתון עשתה טוב לא רק לאפיק האג"ח, אלא גם למניות. פרסום נתונים כלכליים גרועים מעלה סיכוי שהאינפלציה תתחיל להיבלם ושהריבית לא תעלה גבוה מדי. לדבריו, "התנהגות זו שהכרנו מצוין בעשור הקודם נראית כמו היגיון מעוות. אולם, זה דווקא הדפוס הכי טיפוסי של שוק המניות במחזור כלכלי קלאסי.

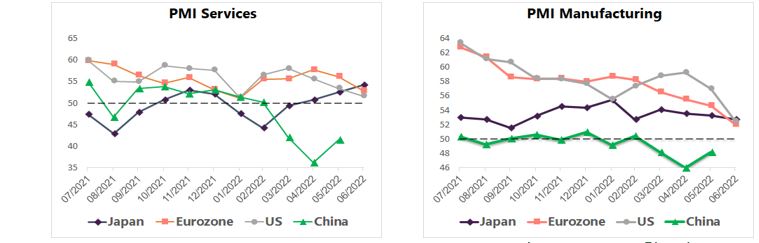

עם כל העיוותים של תקופת המגפה, הכלכלה העולמית והשווקים נמצאים במחזור כלכלי קלאסי במסגרתו צמיחה מהירה מובילה לאינפלציה, לעליית ריבית ותשואות ולירידה בשוק המניות. כמובן שיש במחזור הנוכחי סיבוכים יחודיים שקשורים למלחמה באוקראינה ולטיפול במגפה בסין, אך אלה השפעות צדדיות שמחריפות את הבעיה המרכזית של חוסר איזון בין ביקוש להיצע אשר מוביל להתחממות יתר בכלכלה.

מקור: Bloomberg, מיטב דש ברוקראז'

במחזורים כלכליים כאלה, שהיו נפוצים במיוחד בשנות ה-70, שוק המניות ואינפלציה מתנהגים בקשר הפוך. בעשור של אינפלציה גבוהה שוק המניות האמריקאי התחיל לזנק סמוך מאוד למועד שבו האינפלציה עברה את השיא והתחילה לרדת. זה לא בהכרח אומר שהתחתית בשוק המניות כבר מאחורינו, אך היא יכולה לקרות עוד לפני שרמת הפעילות הכלכלית תגיע לשפל", מסכם זבז'ינסקי.

המיתון עוד רחוק

לבסוף, יונתן כץ וכלכלני לידר שוקי הון, מפנים זרקור לכך שמשקי הבית עדיין יושבים על עודף חיסכון עצום אשר נצבר בתקופת הקורונה, ורמת מינוף מאד נמוכה מאפשרת להגדיל את החוב הצרכני כדי להמשיך לצרוך, זאת למרות שחיקת השכר. לפי הערכתם, המיתון עוד רחוק, למרות ההתכווצות הצפויה בענף הנדל"ן למגורים.

מקור: Bloomberg, מיטב דש ברוקראז'

במחזורים כלכליים כאלה, שהיו נפוצים במיוחד בשנות ה-70, שוק המניות ואינפלציה מתנהגים בקשר הפוך. בעשור של אינפלציה גבוהה שוק המניות האמריקאי התחיל לזנק סמוך מאוד למועד שבו האינפלציה עברה את השיא והתחילה לרדת. זה לא בהכרח אומר שהתחתית בשוק המניות כבר מאחורינו, אך היא יכולה לקרות עוד לפני שרמת הפעילות הכלכלית תגיע לשפל", מסכם זבז'ינסקי.

המיתון עוד רחוק

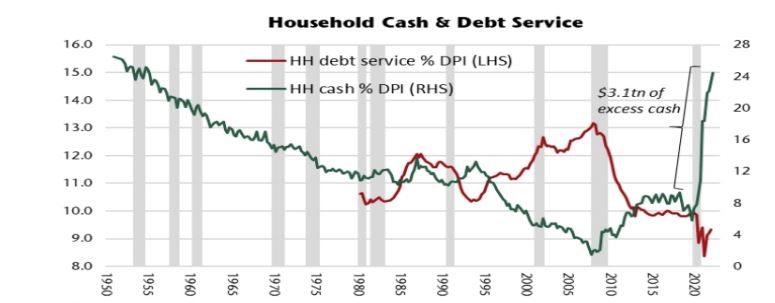

לבסוף, יונתן כץ וכלכלני לידר שוקי הון, מפנים זרקור לכך שמשקי הבית עדיין יושבים על עודף חיסכון עצום אשר נצבר בתקופת הקורונה, ורמת מינוף מאד נמוכה מאפשרת להגדיל את החוב הצרכני כדי להמשיך לצרוך, זאת למרות שחיקת השכר. לפי הערכתם, המיתון עוד רחוק, למרות ההתכווצות הצפויה בענף הנדל"ן למגורים.

מקור: סקירת לידר שוקי הון

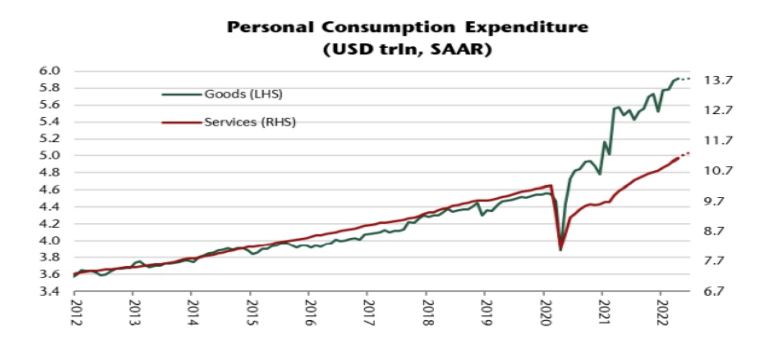

בחודש מאי המסחר הקמעונאי ירד ב-0.3% (הצפי היה ל-0.1%), מדובר במדידה נומינלית, ולא ריאלית. ב-12 החודשים האחרונים המסחר הקמעונאי עלה ב-8.1%, לעומת עלייה באינפלציה של 8.6%. ללא דלקים ומכוניות, המסחר הקמעונאי עלה ב-0.1% במאי מול צפי של 0.5%. החולשה בחודש מאי באה לאחר חודשיים חזקים יחסית (במרץ -אפריל). כידוע, המסחר הקמעונאי מייצג את צריכת המוצרים, כאש ר לאחרונה מסתמנת הסטת צריכה ממוצרים (אשר עלתה בצורה חדה בקורונה) לצריכת שירותים עם הסרת המגבלות, כגון שירותי תיירות וכו'

מקור: סקירת לידר שוקי הון

בחודש מאי המסחר הקמעונאי ירד ב-0.3% (הצפי היה ל-0.1%), מדובר במדידה נומינלית, ולא ריאלית. ב-12 החודשים האחרונים המסחר הקמעונאי עלה ב-8.1%, לעומת עלייה באינפלציה של 8.6%. ללא דלקים ומכוניות, המסחר הקמעונאי עלה ב-0.1% במאי מול צפי של 0.5%. החולשה בחודש מאי באה לאחר חודשיים חזקים יחסית (במרץ -אפריל). כידוע, המסחר הקמעונאי מייצג את צריכת המוצרים, כאש ר לאחרונה מסתמנת הסטת צריכה ממוצרים (אשר עלתה בצורה חדה בקורונה) לצריכת שירותים עם הסרת המגבלות, כגון שירותי תיירות וכו'

מקור: סקירת לידר שוקי הון

מקור: סקירת לידר שוקי הון

- 18.בשוק רק 46 שנה נדיר ש אנליסטים נתנו תחזית נכונה (ל"ת)YL 27/06/2022 14:46הגב לתגובה זו

- 17.נסדק לונג אפל פייס גוגל טבלה ודאקס . (ל"ת)יוסי 27/06/2022 10:00הגב לתגובה זו

- 16.הקרקס הוא הכי חזק .חזר לשורי.לא נפל לדובי (ל"ת)יוסי 27/06/2022 09:59הגב לתגובה זו

- Sassi6 28/06/2022 02:46הגב לתגובה זומדרגת עצירה לסיפוק ביקושים ולהוצאת אויר מלמטה, וגם אדפטציה לפלטפורמת מחירים חדשה, לקראת הנחיתה לפלטפורמה נמוכה יותר, תודה

- 15.אל תפחדו הדרך למעלה פתוחה .ללא עצירה (ל"ת)ערן 27/06/2022 09:56הגב לתגובה זו

- 14.מומלצות סיטי ב.אוף אמריקה פועלים אפל גוגל (ל"ת)ענת 27/06/2022 09:46הגב לתגובה זו

- 13.קנו מניות בנקים בבארץ בחולל ונסדק !! (ל"ת)סילבן 27/06/2022 08:48הגב לתגובה זו

- היכן נסחר היולל האם בחלל? (ל"ת)סילבי 27/06/2022 09:40הגב לתגובה זו

- 12.המגמה התהפכה לעלייה. כשיהיה עוד 5 אחוז יזכרו (ל"ת)שרון פרי 27/06/2022 08:47הגב לתגובה זו

- 11.כשיעלה עוד מס' אחוזים יזכרו להגיד שוק שורי (ל"ת)שרון פרי 27/06/2022 08:47הגב לתגובה זו

- 10.הכיוון למעלה תעשו הפוך לגורביץ (ל"ת)אפרים ג 27/06/2022 07:47הגב לתגובה זו

- 9.תיקנו מניות נסדק טבנקין יעלו הרבה (ל"ת)אלברט 27/06/2022 07:10הגב לתגובה זו

- אכן טבנקין היה מראשי אחות העבודה (ל"ת)לאלבר 27/06/2022 09:42הגב לתגובה זו

- 8.הכל עבודה בעיניים אין משבר הכל יחזור (ל"ת)עמי 27/06/2022 07:05הגב לתגובה זו

- נכון אין משבר יטוס המון ללמטה (ל"ת)לעמי 27/06/2022 09:33הגב לתגובה זו

- 7.היום זה המשך לאתמול - עליות בפתח (ל"ת)ברוך 27/06/2022 06:30הגב לתגובה זו

- הפתח נחסם וזורק הכל ללמטה (ל"ת)לברוך 27/06/2022 09:34הגב לתגובה זו

- 6.רק עליות הסיפור תלחצי שנה של עליות (ל"ת)עודד 27/06/2022 06:17הגב לתגובה זו

- לעודד 27/06/2022 09:35הגב לתגובה זוומקווה ומייחל?

- 5.מחפשים סיבה 27/06/2022 06:12הגב לתגובה זוכן, אחרי שהאינפליציה מזנקת ומתבססת (לאו דווקא שיא) המשמעות היא שהמחירים עלו. ולכן גם ההכנסות של החברות יעלו ומכאן גם מחירי המניות. אבל יש עוד זמן עד שזה יקרה. וגם אז המדדים מזנקים אבל הזינוק הרבה פחות מרשים בניקוי האינפלציה.

- 4.אני בהרבה כסף באפל גוגל וטסלה (ל"ת)אילנה 27/06/2022 05:36הגב לתגובה זו

- לאילנה 27/06/2022 09:38הגב לתגובה זוהמון 3700 שקל וזה הרבה בשבילי ואני עומד לעשות אותם בקלות פי 30 עד סוף שנה

- 3.תיקנו אפל גוגל פייסבוק הן רק למעלה (ל"ת)טומי א. 27/06/2022 05:36הגב לתגובה זו

- 2.הירידות נגמרו.תהיו בלונד .נסדק דאקס ת"א (ל"ת)מכאל 27/06/2022 05:35הגב לתגובה זו

- 1.אריה 26/06/2022 22:09הגב לתגובה זויש מיתון, כשיש מיתון ת מ י ד יהיה שוק דובי !

- Sassi6 27/06/2022 03:05הגב לתגובה זואם יהיה שוק דובי, אז בדרך כלל יהיה מיתון, זאת יען כי לא היה לנו מיתון בשוק שורי