מולטי צרות - מולטי רייטייל לא עומדת בהתניות פיננסיות; קרסה ב-55% מתחילת השנה

חברת אייס (ACE) נכנסה לבורסה לפני כשנתיים וחצי לפי שווי של 400 מיליון שקל. קרן קדמה השולטת מכרה 25% ממניות החברה בתמורה ל-100 מיליון שקל. היא נשארה עם 66.4% ממניות החברה עד היום. מאז אייס הפכה את עצמה למולטי - מולטי רייטייל מולטי ריטייל 1.93% . מאז אייס רכשה את ביתילי, אורבן אי.די דיזיין בתמורה ל-108 מיליון שקל.

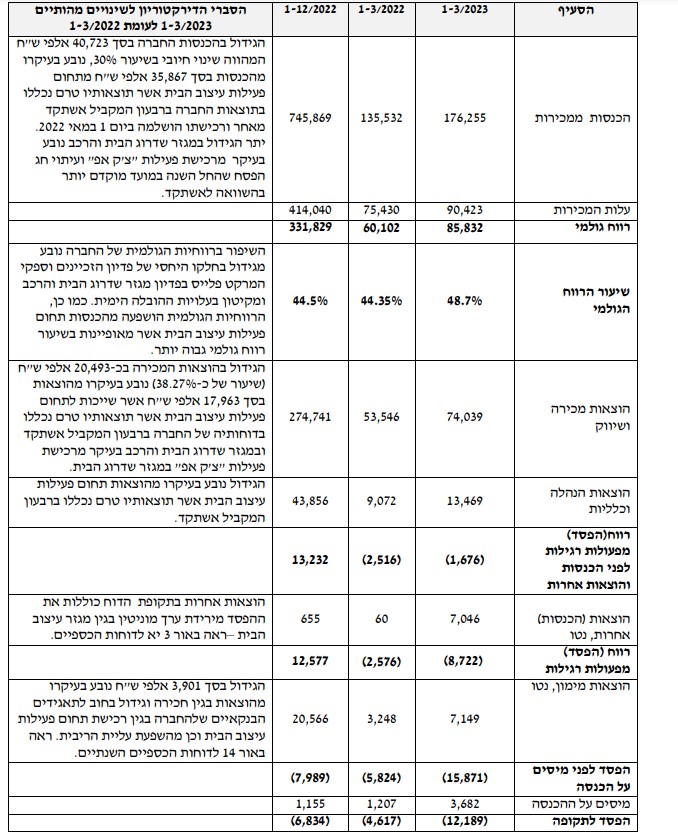

החברה בניהולו של איציק אוזנה קפצה מדרגה בפעילות ומרשת גדולה לתחום שדרוג הבית ולתחום הרכב (אוטו דיפו), הוסיפה זרוע של עיצוב הבית וריהוט. הרכישה הושלמה ברבעון האחרון של 2022 ומתבטאת באופן חלקי בתוצאות שנה שעברה, ובאופן מלא ברבעון הראשון - ולכן לכאורה יש זינוק של 30% בהכנסות, אבל אלה לא הכנסות 'זהות'. מסתבר שיש סיכונים שלא נלקחו כנראה בחשבון בעת הכוונה לרכוש את ביתילי ורשת החנויות הנוספת.

הריבית עולה, יש האטה כלכלית והעסקה פחות זוהרת מבעבר. ברבעון הראשון מולטי ריטייל נאלצה למחוק 7 מיליון שקל על הרכישה. מעבר לכך, למרות שביתילי דיווחה על תוצאות נאות ורווח, אחרי העסקה מתברר שהיא מסבה הפסדים למולטי. לצד ההפסדים האלו הריבית הגבוהה מגדילה הוצאות מימון והשורה התחתונה היא הפסד כבד - 15 מיליון שקל לפני מס.

החברה מדווחת על הפסד של 12 מיליון שקל בשורה התחתונה, כי היא רשמה הכנסות מס של 3 מיליון שקל. למה? כי היא מצפה שהיא תרוויח בהמשך והמס יתקזז. גם אם "נזרום" איתה, מדובר בהפסד כבד.

- 70 שקל בקופה - 5,000 שקל בבית המשפט

- אחרי שזינקה פי 5 ב-2024 - מולטי ריטייל רושמת הפסד ברבעון הראשון

- המלצת המערכת: כל הכותרות 24/7

הפסד שמבטא עסקה בתזמון לא מוצלח. השוק אמר את דברו - מניית החברה בנפילה חופשית כשמתחילת השנה היא קרסה ב-55% לשווי של 140 מיליון שקל. המשקיעים משלמים את מחיר העסקה.

הנה הדוחות של מולטי ריטייל לרבעון הראשון של 2023:

מולטי לא עומדת בהתניות הפיננסיות - ומשדרת למשקיעים מסרים סותריםלאחרונה דיווחה החברה כי היא אינה עומדת בהתניות הפיננסיות של הבנק המלווה. לחברה יש חוב של כ-70 מיליון שקל והיא מדברת עם הבנקים על ההתניות. במקביל היא יצאה לגיוס במסגרת הנפקת זכויות. היא נערכת לגייס 30 מיליון שקל.

- קריסת המכירות בדלק רכב והשאלה המתבקשת: לאן נעלמו אזהרות הרווח?

- רישום כפול הפוך - האם שטראוס ובנק לאומי ייסחרו בוול סטריט?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

הנפקת זכויות, כידוע, גורמת לירידה במחיר המניה וככל שהיא בדיסקאונט עמוק יותר על השוק כך צפוי שהמניה תמשיך לרדת. המניה נסחרת במחיר של 6.25 שקלים, ההנפקה ב-5.8 שקל למניה, כשמי שלא ירצה להשתתף בהנפקת הזכויות יכול כמובן למכור את הזכויות בשוק. אלא שהחשש הוא שיהיו לא מעטים כאלו ואז זה יימכר במחיר נמוך, כך שבהתאמה מחיר המניה עלול לרדת למחיר בהצעה - 5.8 שקל (כשהזכות שווה יותר מאגורה, השווי של המניה בהנפקה גבוה יותר אפקטיבית).

ההסתבכות הזו לכאורה מפתיעה כי מולטי קונה מניות של עצמה בשוק - היא קנתה בחצי השנה האחרונה מניות בשוק בהיקף של 6.9 מיליון שקל, מתוך תוכנית רכישה עצמית בהיקף של 8 מיליון שקל, שעליה הכריזה בסוף השנה שעברה. איך חברה שרוכשת מניות של עצמה - כלומר, לוקחת מזומנים בקופה ורוכשת בהן מניות, מדווחת עכשיו על מהלך הפוך - מכירת מניות לציבור. זו סתרה. זה מסר שגוי. כשחברה רוכשת מניות של עצמה היא בעצם אומרת למשקיעים - אין בעיית מזומנים, ההיפך. היא גם אומרת שהיא מאמינה במניות של עצמה.

במקרה הזה, הפוך - הבעת האמון הזו לא החזיקה, המניה המשיכה ליפול, וגם הרכישה עצמה התבררה כלא רלבנטית למצב הנזילות וההתניות הפיננסיות של הקבוצה.

- 8.רשת אייס יקרה להחריד עם מלאים שמעלים אבק 28/06/2023 07:41הגב לתגובה זורשת אייס יקרה להחריד עם מלאים שמעלים אבק

- 7.אנונימי 28/06/2023 07:40הגב לתגובה זוהמחירים באייס גבוהים המלאים לא זזיםמלא מלאי במחיר יקר להחריד מישהו נרדם שם לא סביר שבמקס סטוק ו הום סנטר המחירים הרבה יותר נמוכים. מי יקנה באייס

- 6.אייס 28/06/2023 01:19הגב לתגובה זואייס כבר היתה בסרט הזה.

- 5.סומך על איציק ודוד שיתגברו על הבעיות (ל"ת)שמעון 27/06/2023 19:57הגב לתגובה זו

- 4.עוד חברה בדרך לקריסה? (ל"ת)זאב 27/06/2023 14:45הגב לתגובה זו

- 3.א 27/06/2023 13:38הגב לתגובה זוהריבית תפגע חזק במשק.

- הנגיד לא אשם. האינפלציה יותר מסוכנת בהרבה (ל"ת)אבי כהן 27/06/2023 18:05הגב לתגובה זו

- 2.יואב 27/06/2023 13:26הגב לתגובה זומי עושה עסקה כזו מטומטמת ???

- 1.ayal 27/06/2023 12:43הגב לתגובה זוכמו תמיד, הניתוחים של נתנאל אריאל מאלפים