האחים גרינבאום השולטים בתחום החיתום חוגגים על חשבונכם

עם שכר שמגיע ל-6.8 מיליון שקל במקרה של אייל גרינבאום מאפסילון חיתום או מעל 10 מיליון (כולל בונוסים במניות) של אחיו עופר גרינבאום בפועלים אי.בי.אי, תחום החיתום מייצר רווחים גבוהים במיוחד כהכסף הזה מגיע מהכיס של כולנו דרך החברות הציבוריות המונפקות והמוסדיים המשקיעים בהנפקות

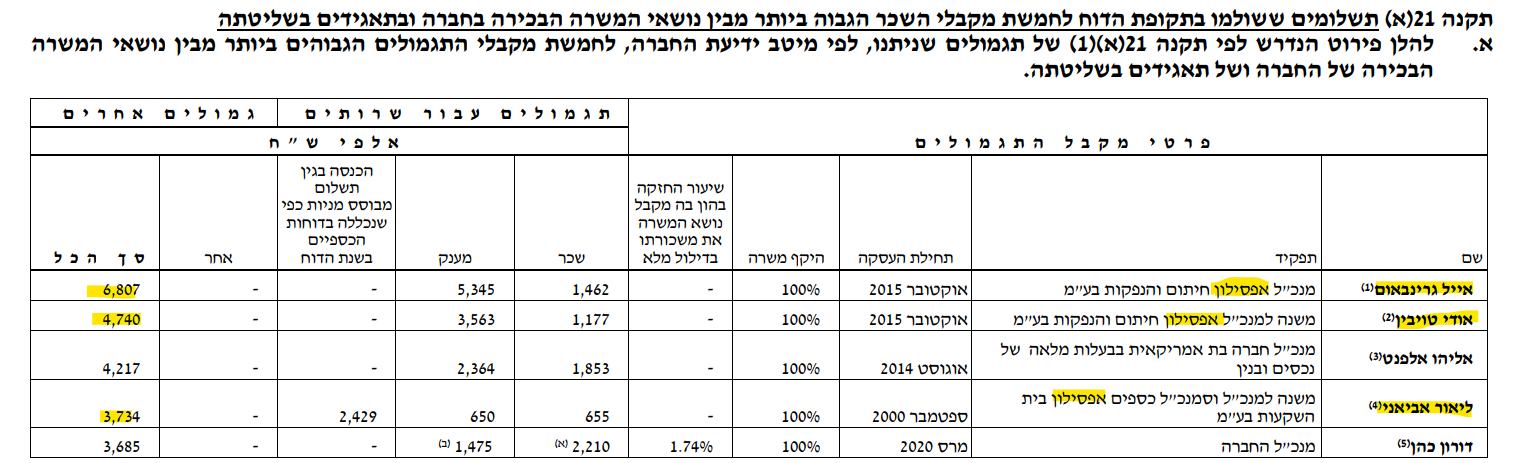

משהו מאוד משובש מתרחש בשוק ההנפקות והחיתום. החתמים הם אלו שמשווקים לגופים המוסדיים את ההנפקות, עורכים מצגות, משבחים את הפוטנציאל, מספרים שזו תהיה הנפקה חמה, שגופים גדולים מתעניינים. הם משווקים, אבל הם לא רק אנשי שיווק, הם גם מבינים מאוד במספרים, בתמחור חברות, באנליזה.להבדיל מבעבר שהיתה להם חשיפה גדולה במקרה שההנפקה לא היתה מצליחה, היום החשיפה נמוכה ובכל מקרה - החשיפה הזו מתומחרת בשכר שהם מקבלים. השכר שלהם הוא פונקציה של היקף ההנפקה והוא מגיע לכ-2% אחוז מסכום הגיוס. תחום החיתום מאוד רווחי בשנים האחרונות על רקע גלי ההנפקות ובאופן כללי מדובר בתחום כמעט חסר סיכון. גם בתקופות שפל לכאורה, יש הנפקות של אג"ח שמאפשרות שלא להפסיד. מבנה החברות מאד רזה ואין כמעט הוצאות מיותרות, כך שגם בתקופות שפל בשוק המניות החברות לכל הפחות לא מפסידות, ובדרך כלל גם ירוויחו לא מעט.בשנים האחרונות חברות החיתום מעורבות בשיווק לא מעט חברות שמייצרות הפסדים של עשרות אם לא מאות מיליוני שקלים למשקיעים. הן מצליחות למכור לחבריהן בשוק ההון חברות חלום עם הערכות שווי נדיבות ביותר. אחרי כמה ימי אופוריה מגיעה בדרך כלל עונת הדוחות, ואז נתקלות החברות במציאות האפורה בה צריך להציג צמיחה ורווחים. רבות מהן מתרסקות במבחן הציבור בבורסה כשאינן מצליחות להגשים את החלומות שנתלו בהן.אבל נראה שהכשלונות החוזרים האלה לא מדגדגים את המנהלים עצמם, והם לא "נענשים" עם ההנפקות הבאות שיגיעו לשוק בתיווכם. המוסדיים פונים שוב ושוב אל אותם חתמים ומשקיעים את כספנו באותן חברות.מה שעוד לא נפגע הוא השכר. לצד פועלים איביאי שמנהליה מקבלים שכר של מיליוני שקלים גם אם ההנפקות פחות מוצלחותישנן חברות נוספות, שלא מפרסמות את נתוני השכר כמו דיסקונט חיתום.גם לאפסילון יש פעילות חיתום - אפסילון חיתום. לא מהגדולות בתחום, אבל כן משמעותית. אפסילון היא אחת החברות השוליות בסל ההשקעות של דיסקונט השקעות, הפעילות שלה היא בהערכה גסה 1%-2% מהיקף הפעילות הכולל. אפסילון חיתום שמוחזקת על ידי אפסילון היא זניחה עוד יותר בעיניים של דסק"ש. ולמרות זאת כשמסתכלים בשכר הבכירים בכל קבוצת דיסקונט שכוללת את סלקום, נכסים ובניין, גב ים ושורה של חברות, מגלים ששלושה מבין חמשת בעלי השכר הגבוה ביותר הם מאפסילון ושני המובילים הם מאפסילון חיתום. העולם השתגע. שוק ההון איבד עשתונות. הרגולטור סליחה על הביטוי - "ישן בעמידה". החתמים מרוויחים יותר ממנכ"ל קבוצת דיסקונט, יותר ממנכ"לים אחרים בקבוצה שאחראים על פעילות גדולה פי עשרות ואפילו מאות, וכל זה כשיש הגבלה מאוד ברורה על השכר שלהם.לאפסילון חיתום גם יש זרם קבוע של הנפקות שמשמן את שורת ההכנסות. החברה האם, דסק"ש, מבצעת חלק גדול מההנפקות של חברות הבת דרך אפסילון חיתום. כך מקבלת החברה את הנפקת סלקום, גב ים נכסים ובניין ועוד.יחד עם זאת ההכנסות מההנפקות הללו לא היוו אחוז גבוה מהכנסות חברת החיתום בשנה האחרונה.שכר הבכירים בחברות פיננסיות מוגבל. מנהלי בנקים לא מקבלים יותר משכר שמבטא עלות מעביד של 3.5 מיליון שקל, אבל חתמים שהם בתחום הכי פיננסי שיש זוכים לשכר כפול. תראו את הטבלה כאן: אייל גרינבאום מנכ"ל אפסילון חיתום מרוויח 6.8 מיליון שקל, בדומה לשכר של אחיו - עופר גרינבאום שמנהל את פועלים אי.בי.אי האחים גרינבאום חוגגים על חשבונכם - בשעה שאתם מפסידים בהנפקות, הם סופרים את הכסף. אם שוק ההנפקות היה באמת שוק שמשאיר רווחים גם למשקיעים, מספק ערך אמיתי לבורסה ולא מביא בעיקר חברות בתימחורים גבוהים או גרוע יותר - חברות שלא מתאימות לשוק, עוד היה אפשר להצדיק איכשהו שכר נדיב (אבל לא את הנוכחי), אבל המצב הוא שההנפקות מייצרות תשואה שלילית, ובכל זאת שכר החתמים לא נפגע.

האחים גרינבאום חוגגים על חשבונכם - בשעה שאתם מפסידים בהנפקות, הם סופרים את הכסף. אם שוק ההנפקות היה באמת שוק שמשאיר רווחים גם למשקיעים, מספק ערך אמיתי לבורסה ולא מביא בעיקר חברות בתימחורים גבוהים או גרוע יותר - חברות שלא מתאימות לשוק, עוד היה אפשר להצדיק איכשהו שכר נדיב (אבל לא את הנוכחי), אבל המצב הוא שההנפקות מייצרות תשואה שלילית, ובכל זאת שכר החתמים לא נפגע.

- 13.אנונימי 27/03/2022 15:59הגב לתגובה זומי שצריך לבחון את ההשקעות הם המוסדיים ולדעת האם התמחור מוצדק או מנופח. לא משקיעים באנליזה וקוראים את התשקיף ברפרוף וזאת התוצאה

- 12.אנונימי 27/03/2022 15:58הגב לתגובה זומי שצריך לבחון את ההשקעות הם המוסדיים ולדעת האם התמחור מוצדק או מנופח. לא משקיעים באנליזה וקוראים את התשקיף ברפרוף וזאת התוצאה

- 11.מכיר אותם 24/03/2022 18:16הגב לתגובה זווהאזרחים משלמים!!!!! חרפה וביזיון.

- 10.למה לא תחליפו את השם לדער שטירמער? (ל"ת)שוקי 24/03/2022 00:47הגב לתגובה זו

- 9.סיכום יפה של המצב (ל"ת)הקורא 23/03/2022 19:38הגב לתגובה זו

- 8.אנונימי 23/03/2022 15:01הגב לתגובה זווהפיתרון העברה מסיבית לניהול ira ולמעשה למנוע מכל בעלי העניין מלהתקרב חכספי החוסכים

- 7.מי שקונה 23/03/2022 11:44הגב לתגובה זוהרי החברים של גרנבאום יושבים במוסדיים ומשקעים את כספי האלמנות והיתומים מה אכפת להם ? הם צריכים להראות פעילות אז שכל פנסיונר או מושקע בפנסיה יתחיל לשאול את מנהלי ההשקעות " שלו " מדוע השקעתם כאן ? מודע שם ? תבואו בתלונות רק לצרכני הפנסיה והגמל

- 6.שולמן 23/03/2022 10:22הגב לתגובה זואו חברות גרועות יש להעמידם לדין ועילהם לשאת בהפסדים. מדוע מנהלי הבורסה אינם מתערבים???

- רובין 23/03/2022 11:37הגב לתגובה זולפי רעיונך, כל מנהל שכשל צריך להיות מואשם בפלילים? מי ירצה להיות מנהל?

- 5.ולכן כספי מושקע באמריקה ולא במדינת היהודים (ל"ת)מישו 23/03/2022 10:13הגב לתגובה זו

- ברור כי באמריקה אין ספאקים כושלים ואין חתמים שגוזרים 7 (ל"ת)ניר 24/03/2022 08:52הגב לתגובה זו

- חנה בשמלת השבת 23/03/2022 11:17הגב לתגובה זואל תהיה תמים, שם גונבים יותר.

- 4.מני 23/03/2022 09:33הגב לתגובה זומי שמוסדיים שמשקיעים בכל החברות האלה, קונים אותם במחירי מצגות ניפוח ומוכרים אותם בהפסדים ניכרים. אם יש סיבה שהפנסיות של הציבור תמיד פחות מת"א 35,ת"א 125, זאת הסיבה. כל חגיגות המקורבים. כבר היו הפסדים של מיליארדים לציבור בחגיגות החתמים של חברות הנדל"ן האמריקאיות. אדם פשוט לא יעשה מעשה, כי אין לו את המשאבים ,הידע, ולכל אחד ההפרש הוא רק אחוזים בודדים כל שנה. הציפיה מהרגולטור שיעשה מעשה

- 3.מירה 23/03/2022 09:16הגב לתגובה זוכתבה מעניינת אך פיספסת את העיקר, השאלה הנשאלת צריכה להיות, כיצד חברה ציבורית ( פועלים איביאי) חברה בת של שתי חברות ציבוריות (פועלים ואיביאי) מאפשר ללהבריח רווחיםבאופן עקבי לחתם אחר (אפסילון) רק בשל קרבה משפחתית בין המנכלים של שתי החברות? צבדיקה פשוטה עולה שאפסילון משמש כחתם משנה בכל ההנפקות בהם פועלים איביאי משמש כחתם מוביל... ספק רב אם לאפסילון יש זכות קיום ללא אותו קשר משפחתי.. חומר למחשבה

- 2.אני 23/03/2022 09:02הגב לתגובה זוהאוצר.

- 1.משקיע וותיק 23/03/2022 08:46הגב לתגובה זוהם לא גנבו מאף אחד ומנהלי ההשקעות מהצד השני עושים לא מעט בדיקות לפני שמשתתפים בהנפקות - כתבה רדודה ושטחית. שיבושם להם ואמן שימשיכו ככה. תותחים