האם זה הזמן להשקיע באג"ח ממשלתי? על מדדי התל-גוב

מדדי האג"ח הקונצרני נקראים תל בונד, בעוד המדדים העוקבים אחר האג"ח הממשלתי נקראים תל גוב. בשבוע שעבר סקרנו את מדדי התל בונד הגדולים ביותר, אם כי ישנם עוד רבים אליהם נחזור בהמשך. השבוע נראה כמה מהמדדים הממשלתיים המרכזיים, ובראשם תל גוב כללי, תל גוב שקלי ותל גוב צמודות, ועוד כמה מדדים כלליים, ללא ירידה לטווחי הזמן או קריטריונים נוספים שנבחן בשבועות הבאים.המדדים הממשלתיים לא נמצאים בתקופה טובה בשנים האחרונות. המלחמה משפיעה לרעה על החוב הממשלתי, פרמיית הסיכון עולה, הדירוג יורד, מה שמשתקף גם בתשואות שעולות, כלומר נרשמות ירידות באגרות החוב, כך שלרוב המדדים הממשלתיים תשואה שלילית ב-3 וב-5 השנים האחרונות כפי שנראה בהמשך.האם שאנחנו בסוג של תחתית, ומכאן הכיוון הוא כלפי מעלה? לא מעט אנליסטים ומנהלי השקעות העריכו לאחרונה שישנן הזדמנויות באג"ח הממשלתי. אייל ויסבלום, מנהל השקעות במגדל שוקי הון העריך בראיון שהעניק לצחי אפרתי כי "ההשקעה באג"ח הממשלתי מאד אטרקטיבית.... יכולה להיות תשואה יפה מאד בשנה וחצי הקרובות". כך גם אלכס זבז'ינסקי מבית ההשקעות מיטב מעריך כי "שוק האג"ח בישראל אטרקטיבי", ואמיר חדד, מנהל השקעות בבית ההשקעות ברומטר אומר כי "אגרות החוב אטרקטיביות בנקודת הזמן הזו". מצד שני יש כאלה המזהירים מהסיכון שבעליית תשואות נוספת, כך לדוגמה שמוליק בן אריה ממליץ להגן על ההשקעה לטווח ארוך עם אג"ח צמוד מדד.מי שבכל זאת משתכנע מהאופטימיים, ולמי שיעדיף לחכות עוד קצת, עדיין צריך לשאול - מהן האפשרויות בתחום האג"ח הממשלתי, ואילו אפיקים הניבו תשואה עודפת?

תל גוב צמודות

מדד התל גוב צמודות כולל את כל אגרות החוב הממשלתיות הצמודות למדד. אין הגבלת משקל ולא הגבלה על מספר ניירות הערך הכלולים במדד. מדובר במדד וותיק שהחל לפעול כבר בשנת 1984.אז כמה אג"ח ממשלתיות צמודות יש? מדובר בסך הכל ב-11 אגרות חוב כעת, במח"מים שנעים בין 18.5 לבין 1.15. האגרת בעלת המשקל הגבוה ביותר במדד היא ממשלתי צמוד 1131 עם 12.7% מהמדד. היא בעלת מח"מ 7.21 ותשואה ברוטו של 1.92%. ישנן עוד 5 אגרות חוב בעלות מח"מים שונים עם מעל 10% במדד.המח"מ הממוצע הוא 8.12 והתשואה הפנימית הגלומה היא 1.8% בשנה.קרנות סל:קסם ETF תל גוב-צמודות: מנהלת 22.2 מיליון שקל, גובה 0.15% דמי ניהול.אי בי אי סל תל גוב-צמודות: מנהלת 29.6 מיליון שקל וגובה 0.1% דמי ניהול.קרנות מחקות:MTF מחקה תל גוב-צמודות: היקף נכסים של 38.2 מיליון שקל ודמי ניהול בגובה 0.15%.קסם KTF תל גוב-צמודות: עם 39 מיליון שקל ו-0.25% דמי ניהול.תל גוב שקלי

כפי ששמו מעיד, המדד הזה כולל את כל אגרות החוב הממשלתיות שאינן צמודות ומחלקות ריבית קבועה, כלומר "שקליות". כמה כאלה יש? 16 ניירות שונים. גם במקרה זה אין מגבלות שווי או מספר ניירות ערך. המדד מעט פחות וותיק, והחל לפעול בשנת 1997.אגרות החוב הכלולות במדד הן בעלות מח"מ של בין 16.93 ל-0.15 בלבד. האגרת הגדולה ביותר היא 0330 עם כ-9.4%, והיא בעלת מח"מ של 5.4 שנים. המח"מ הממוצע פה נמוך יותר ועומד על 5.7, בעוד התשואה הגלומה היא 4.52%. עקרונית כאשר יש מח"מ דומה ניתן להסיק מהן ציפיות השוק לאינפלציה לפי הפרשי התשואות בין האג"ח השקלי לצמוד, אך במקרה זה המח"מ איננו דומה, לכן השוואה כזו מורכבת יותר.האג"ח השקלי מרכז את המספר הגדול ביותר של אפשרויות ההשקעה הפאסיביות מבין כל המדדים הממשלתיים.קרנות סלתכלית סל תל גוב-שקלי: עם נכסים מנוהלים בגובה 11 מיליון שקל ודמי ניהול 0.15%.מור סל תל גוב – שקל: רק 5.3 מילון שקל ודמי ניהול זהים לאלו של תכלית.MTF סל תל גוב-שקלי: תעודה גדולה יותר עם 97.5 מיליון שקל ודמי ניהול בשיעור דומה.אי בי אי סל תל גוב-שקלי: שווי השוק הוא 7.8 מיליון שקל ודמי הניהול הגבוהים בקטגוריה – 0.2%.קרנות מחקות:הראל מחקה תל גוב-שקלי: 17.5 מיליון שקל ודמי ניהול מינמליים של 0.05%.MTF מחקה תל גוב-שקלי: 50 מיליון שקל ודמי ניהול זהים להראל.קסם KTF תל גוב-שקלי: עם 112 מיליון שקל קסם ממשיכה לגבות 0.25% - פי חמש מהקרנות הקודמות.תל גוב משתנה

המדד הזה כולל אג"ח ממשלתיות לא צמודות המחלקות ריבית משתנה. מדובר רק ב-3 ניירות ערך שעונים על ההגדרה הזו, עם מח"מ ממוצע של 4.47 ותשואה פנימית של 4.8%. המח"מ נע בין 1.68 (0526) ל-8.29 (1134) ובטווח איגרת נוספת עם 5.5 (4.83). התשואה ברוטו היא 4.67%, 5.05% ו-4.83% בהתאמה.קרנות סלקסם ETF תל גוב-משתנה: 5.6 מיליון שקל ללא דמי ניהול.תכלית סל תל גוב-משתנה: כ-5 מיליון שקל ו-0.15% דמי ניהול.קרנות מחקות:הראל מחקה תל גוב-משתנה: 18.9 מיליון שקל ו-0.1% דמי ניהול.אי בי אי מחקה תל גוב-משתנה: 13.8 מיליון שקל ודמי ניהול של 0.15%.מור מחקה תל גוב-משתנה: רק 6.6 מיליון שקל מנוהלים אצל מור והיא גובה 0.15% דמי ניהול.תל גוב לא צמודות

המדד הזה כולל את שני המדדים הקודמים: השקלי והמשתנה, כלומר כל האגרות שאינן צמודות למדד המחירים לצרכן. מדובר אם כן ב-19 ניירות שכוללות את כל הניירות שבשני המדדים הקודמים. המח"מ הממוצע הוא 5.52 והתשואה הפנימית 4.57%.קרנות סל:אי בי אי סל תל גוב-לא צמודות: מנהלת 23 מיליון שקל וגובה 0.15% בשנה.תכלית סל תל גוב-לא צמודות: שווי שוק של 10.2 מיליון שקל ודמי ניהול של 0.15%.קרנות מחקותהראל מחקה תל גוב-לא צמודות: 87.5 מיליון שקל ו-0.15%.תל גוב כללי

לבסוף המדד הכולל את כל אגרות החוב הממשלתיות הנסחרות בבורסה, כלומר כל 34 הניירות שהזכרנו קודם לכן. המח"מ הממוצע הוא 6.51 והתשואה הפנימית עומדת על 3.51%.קרנות סלMTF סל תל גוב – כללי: 72 מיליון שקל ו-0% דמי ניהול.קסם ETF תל גוב-כללי: 137 מיליון שקל ו-0.15% דמי ניהול.קרנות מחקותהראל מחקה תל גוב-כללי: עם 62 מיליון שקל תגבה ממכם 0.1% בשנה.תכלית TTF תל גוב-כללי: 103.5 מיליון שקל מנוהלים בקרן תמורת 0.15%.אי בי אי מחקה תל גוב-כללי: היקף הנכסים מגיע ל-87.7 מיליון שקל ודמי הניהול עומדים על 0.2%.קסם KTF תל גוב-כללי: 145.7 מיליון שקל ודמי ניהול של רבע אחוז.MTF מחקה תל גוב-כללי: הקרן הגדולה ביותר עם 256.5 מיליון שקל ודמי ניהול של 0.15%.ביצועים

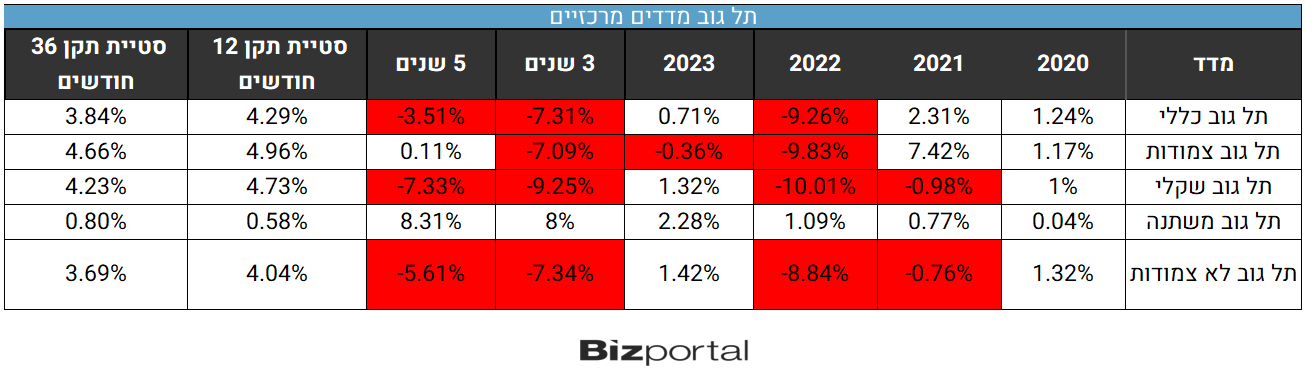

כאמור, אגרות החוב הממשלתיות לא היו המקום הנכון להיות בו בשנים האחרונות. השנה הגרועה ביותר, בדומה לסקטורי השקעה אחרים, הייתה שנת 2022, עם השפעה שעדיין ניכרת בטוווח 3 ו-5 שנים האחרונות. יחד עם זאת ישנם בכל זאת הבדלים בין האפיקים השונים, עם אפיק אחד שנראה טוב יותר מהאחרים. הנה טבלת הביצועים: המדד שבולט לטובה הוא תל גוב משתנה שהניב תשואה חיובית בכל אחת מ-4 השנים האחרונות וכן ב-3 וב-5 השנים האחרונות. אפילו בשנת 2022 נרשמה תשואה חיובית נמוכה, וגם מתחילת השנה הוא עם תשואה גבוהה יחסית לאחרים (מה שמשפיע לטובה על ה-3 ו-5 השנים האחרונות).האפיק השקלי הניב את התשואה הגרועה ביותר, כתוצאה משילוב החולשה בתחום הממשלתי בכלל עם האינפלציה הגבוהה בשנתיים האחרונות. במקביל גם ה"לא צמודות", שברובו מורכב מהאפיק השקלי עם תשואות גרועות למדי.

המדד שבולט לטובה הוא תל גוב משתנה שהניב תשואה חיובית בכל אחת מ-4 השנים האחרונות וכן ב-3 וב-5 השנים האחרונות. אפילו בשנת 2022 נרשמה תשואה חיובית נמוכה, וגם מתחילת השנה הוא עם תשואה גבוהה יחסית לאחרים (מה שמשפיע לטובה על ה-3 ו-5 השנים האחרונות).האפיק השקלי הניב את התשואה הגרועה ביותר, כתוצאה משילוב החולשה בתחום הממשלתי בכלל עם האינפלציה הגבוהה בשנתיים האחרונות. במקביל גם ה"לא צמודות", שברובו מורכב מהאפיק השקלי עם תשואות גרועות למדי.- 12.שאול 29/09/2024 15:03הגב לתגובה זוהעם חייב להגיד את דברו . אי אפשר לתת לממשלה המקולקלת הזאת להמשיך כאילו כלום לא קרה .

- 11.כבר שלוש שנים שממליצים להשקיע באגח ממשלתי ומי ששמע 10/09/2024 11:07הגב לתגובה זוכבר שלוש שנים שממליצים להשקיע באגח ממשלתי ומי ששמע בקול המומחים הפסיד. להשקיע באגח ממשלתי כשיש צירוף מפחיד של מלחמה אינסופית,גירעון עצום שחלקו מוסתר עי שר אוצר הדיוט ושוד הקופה האדיר של עשרות מליארדים מביא את ההשקעה בממשלתי לטיפשות

- 10.לרון 06/09/2024 17:07הגב לתגובה זושל מדינות כושלות,נכשלות ,ומכשילות! קיראו על אג"ח מדינתנו היקרה תרתי משמע באחד העיתונים

- 9.כמו שנאמר שקלי ארוך לא צמוד יתן רווחים נאים בתוך שנה (ל"ת)משה ראשל"צ 06/09/2024 14:15הגב לתגובה זו

- 8.מעולה , מבהיר מושגים ועושה סדר יפה במה שקורה , תודה (ל"ת)א 06/09/2024 14:13הגב לתגובה זו

- 7.גלילי 06/09/2024 14:08הגב לתגובה זוזו שאלה מרכזית. בשנים האחרונות מחזיקי האגחים הארוכים הפסידו. לעומת זאת מחזיקי אגחים קצרים שחיכו עד הפדיון הרוויחו. לנוכח אי הוודאות בארץ הייתי ממשיך להחזיק באגחים קצרים וקצת גם בינוניים. באגח הארוכים הסיכון עדיין רב. בכל מקרה כמעט כל מי שמחזיק בקרן פנסיה כבר יש לו אגחים ארוכים בקרן.

- 6.אבנר 06/09/2024 12:07הגב לתגובה זודמי ניהול גבוהים . למי שמבין עדיף לקנות אגח בצורה ישירה בלי דמי ניהול

- 5.ים נתונים מעיד על חוסר החלטיות (ל"ת)חזי 06/09/2024 10:48הגב לתגובה זו

- 4.אא 06/09/2024 10:08הגב לתגובה זואגח ממשלתי הולך ליפול בחדות לאור שר האוצר הכושל וממשלה שלא תעביר תקציב הגיוני

- אם אגח ממשלתי לא ישולם אז עדיף לסגור את המדינה (ל"ת)לא יפול 09/09/2024 15:58הגב לתגובה זו

- 3.לרון 06/09/2024 08:58הגב לתגובה זולציבור המתלבט ללכת כמו בניהול חברות לפי מנהל קרן מעדף על הפרט ולהשקיע יותר באג"ח כללי והוא יחליט על הדרך

- 2.שמואל 06/09/2024 08:58הגב לתגובה זוגודל הקרנות צריך להיות במילירדי שקלים ולא במיליוני שקלים

- 1.לרון 06/09/2024 08:55הגב לתגובה זואין עטם בהיצמדות אובססיבית תמידית למה ש"הלך",אולי תיצמד למה ש"ילך"?