מדדי תל בונד 20, 40, 60 - מה ההבדלים, ואיזה מדד ניצח?

על המדדים

המילה תל בונד משמעותה שהמדד מורכב מאגרות חוב קונצרניות ("בונד") הנסחרות בתל אביב ("תל"). המספר שמופיע לאחר מכן מסמל את מספר הניירות שבמדד.שלושת המדדים כוללים אגרות חוב קונצרניות צמודות מדד בעלות ריבית קבועה. ישנם כעת 285 אגרות חוב כאלו הנסחרות בתל אביב. המדדים הללו עוקבים אחר אגרות החוב בעלות ההיקף הגדול יותר מבחינת שווי שוק, כפי שנראה בהמשך. תל בונד 20 החל לפעול בפברואר 2007 ושני המדדים האחרים כשנה לאחר מכן.תל בונד 20

המדד כולל את 20 אגרות החוב הקונצרניות הצמודות למדד בריבית קבועה בעלות שווי השוק הגבוה ביותר העומדים בתנאי הסף. התנאים הללו כוללים דירוג של -A לפחות בדירוג מעלות או דירוג A3 של חברת מידרוג. במקרה ושתי חברות הדירוג מדרגות את הנייר, הנמוך מביניהם ייחשב לצורך תנאי הסף. באג"ח זרה הדירוג המינימלי הוא AA (מעלות) או Aa2 (מידרוג).במדד יש מגבלת משקל כפולה. ראשית, אף נייר לא יכול להוות מעל 10% במדד. בנוסף, לעיתים חברה אחת מנפיקה כמה סדרות אג"ח, ולכן יש מגבלה נוספת, שכל מנפיק לא יכול להיות יותר מ-20% או שתי סדרות אג"ח במדד.הרכב המדד מושפע מאד מהחברות הגדולות במשק. אג"ח של חברות נדל"ן מניב מהוות כמעט 40%, והבנקים עוד 30%. ניתן לציין גם חברות ממשלתיות כמו מקורות וחברת החשמל.אג"ח 11 של מקורות למעשה הוא בעל המשקל הגבוה ביותר במדד - 7.2%. לחברת החשמל שתי סדרות במדד, אג"ח 31 הוא השני בגודלו עם 6.8% ואג"ח 33 החמישי עם 6.14%. אג"ח ח של עזריאלי הוא השלישי עם 6.4% ואג"ח ב של אדמה הרביעי עם 6.3%.לחברות הבאות שני ניירות במדד: חשמל, עזריאלי, אדמה, מזרחי, לאומי, אמות וארפורט. עם נייר אחד נמצא את מקורות, דיסקונט, פועלים, מבנה, ג'י סיטי, נמלי ישראל ורבוע נדלן.כיוון שמדובר בחברות הגדולות במשק, מטבע הדברים הן יציבות ומבוססות, ולכן עם פחות חששות מפשיטת רגל. גם הדירוג שמהווה תנאי סף לכניסה למדד מוודא שמדובר בחברות יציבות ובטוחות. כמו כן, כאמור, חלק מהחברות במדד הן בכלל ממשלתיות - חברת החשמל וחברת מקורות, שאמורות לקבל גיבוי של הממשלה בשעת צרה. המשמעות היא שמדובר באגרות חוב בטוחות, ולכן במדד עם תשואות נמוכות יחסית שקרובות לתשואות הממשלתיות.תעודות סל ותעודות מחקותישנם כמה תעודות סל העוקבות אחר המדד, כולן גובות 0.25% דמי ניהול.MTF סל תלבונד 20 עם היקף נכסים מנוהל של 479 מיליון דולר.הראל סל תלבונד 20 מנהלת כמעט 400 מיליון שקל. קסם ETF תלבונד 20 עם למעלה ממיליארד שקל של נכסים מנוהלים. תכלית סל תלבונד 20 עם 707 מיליון שקל. סל הכל יותר מ-2.5 מיליארד שקל מנוהלים בתעודות העוקבות אחר המדד.מי שחושב שהמדד דווקא ירד יכול להשקיע ב-קסם ETF חסר תלבונד 20 שמבצעת שורט על המדד תמורת דמי ניהול כפולים ביחס לתעודות הלונג - 0.5%.בנוסף יש כמה תעודות משולבות שמשקיעות בסוגי נכסים שונים, ובחלק האג"ח הקונצרני הן עוקבות אחר מדד התל בונד 20.שלוש מהתעודות המחקות גובות אף הן 0.25%:אי.בי.אי. מחקה תל בונד 20,MTF מחקה תל בונד 20,קסם KTF תל בונד 20. קרן נוספת גובה 0.2% -תכלית TTF תל בונד 20, וקרן אחת עם 0% דמי ניהול:הראל מחקה תל בונד 20. בתעודות המחקות מנוהלים למעלה ממיליארד שקל נוספים.תל בונד 40

בדומה ליחס במדדי המניות בין ת"א 35 לת"א 90, גם פה תל בונד 40 מכיל את אגרות החוב הקונצרניות הצמודות בריבית קבועה, בעלות שווי השוק הגבוה ביותר שאינן נכללות בתל בונד 20. כלומר הבאות בתור מבחינת גודל שוק. ייתכן גם שתהיינה פה אגרות חוב שיותר גדולות מאלו של תל בונד 20, אבל הן לא נכנסו למדד המוביל בגלל מגבלת המנפיק שציינו לעיל.בדומה לתל בונד 20, גם פה יש דירוג מינימום של -A וA3 של מעלות ומידרוג בהתאמה, ובאג"ח זרות של AA ו-Aa2.מגבלת המשקל קשוחה יותר מצד משקל המקסימום של נייר בודד - 6%, אך מקילה יותר מבחינת מנפיקים - ניתן לכלול עד 4 סדרות מאותו מנפיק, ועד 20% למנפיק.גם פה נפגוש הרבה נדל"ן מניב (34%) ובנקים (31%). יש גם לא מעט אנרגיה (18.4%) כל שאר הסקטורים עם פחות מ-5%. גם לחברת החשמל הממשלתית ישכמה סדרות שנכללות במדד.הנייר בעל המשקל הגדול ביות במדד הוא אג"ח 29 שלחברת החשמל. אג"ח 35 ו-27 של חברת החשמל הן הניירות השלישי והרביעי. אג"ח של מזרחי טפחות משלים את החמישיה הראשונה עם הנייר השניבגודלו. כל הניירות האלו שוקלים בין 4% ל-4.7% במדד. כל עשר הניירות הראשונים שייכים לחברת החשמל, מזרחי טפחות או עזריאלי. שלושת החברות האלו עם 4 סדרות אג"ח - המקסימום המותר.ישנן שלוש חברות עם שלוש סדרות אג"ח במדד: לאומי, דיסקונט וגב ים. סלע נדלן עם שתי סדרות.החברות אמנם בחלקן חופפות עם מדד תל בונד 20, אך ישנן גם חברות נוספות, קטנות יותר, שאולי אמורות לתת סוג של תשואה עודפת עם תוספת סיכון. בהמשך נבחן איזה משני המדדים הצליח יותר.קרנות סל4 תעודות סל עוקבות אחר המדד ותעודה אחת עובדת נגדו. תעודות אלו מושכות פחות כספים באופן משמעותי מתל בונד 20.איביאי סל תלבונד 40 גובה 0.25% ומנהלת 196 מיליון שקל.הראל סל תלבונד 40 גובה רק 0.2% דמי ניהול ומנהלת 166 מיליון שקל.קסם ETF תלבונד 40גם גובה 0.25% ומנהלת 235 מיליון שקל.תכלית סל תלבונד 40 עם 144 מיליון שקל גם מסתפקת ב-0.2%.גם פה קסם מספקת אפשרות לשורט עם קסם ETF חסר תלבונד 40 שגובה 0.5% דמי ניהול.ישנן 3 תעודות מחקות העוקבות אחר המדד. אי.בי.אי. מחקה תל בונד 40 ו-MTF מחקה תל בונד 40, שתיהן עם 0.2%. גם במקרה זה הקרן של קסם,קסם KTF תל בונד 40, היא היקרה ביותר עם 0.35% דמי ניהול. התעודות הללו מנהלות ביחד פחות מ-100 מיליון שקל.

תל בונד 60

בדומה למדדי המניות שת"א 125 כולל את ת"א 35 ות"א 90, גם פה תל בונד 60 פשוט כולל את שני המדדים הקודמים שציינו. במקרה זה מגבלת המשקל יורדת ל-4%, ואף מנפיק בודד לא יכול לעבור את ה-20%.המדד הזה יתן, מן הסתם, סוג תשואה ממצעת בין הביצועים של שני המדדים הקודמים.קרנות סלבמקר זה ישנו מספר גדול יותר של שילובים שמתמשים במדד, כמו גם קרנות כשרות. הקרנות הללו גם מושכות יותר כספים מתל בונד 40. להלן הקרנות הרגילות:MTF סל תלבונד 60 גובה 0.25% והיקף הנכסים מגיע ל-530 מיליון שקל.איביאי סל תלבונד 60עם 1.06 מיליארד שקל גובה אף היא 0.25%.קסם ETF תלבונד 60 גם גובה 0.25% ומנהלת 817 מיליון שקל.תכלית סל תלבונד 60משלימה ארבע קרנות שגובות 0.25% דמי ניהול והיא הגדולה מביניהם עם 1.393 מיליארד שקל.הראל סל תלבונד 60לא מסתפקת ב-0.25% והיא הקרן היקרה ביותר עם 0.32% דמי ניהול. בכל זאת בעליהם של 683 מיליון שקל חושבים שדווקא הקרן הזו היא המקום הנכון להפקיד את כספם.מור סל תל בונד 60לעומת זאת היא הקרן הזולה ביותר עם רק 0.15% דמי ניהול, ובכל זאת היא הקטנה ביותר עם 234 נכסים בהיקף 234 מיליון שקל בלבד.ישנן 4 קרנות שמוגדרות "כשרות" עם 0% דמי ניהול ועוד 6 עם שילובים שונים.5 קרנות מחקות עוקבות אחר המדד. הזולה ביותר היא תכלית TTF תל בונד 60 עם 0%. הראל מחקה תל בונד 60 עם 0.15%. MTF מחקה תל בונד 60, ואי.בי.אי. מחקה תל בונד 60 עם 0.2% כל אחת, והיקרה ביותר, ומשום מה הגדולה ביותר, היאקסם KTF תל בונד 60 עם 0.25% דמי ניהול.ביצועים

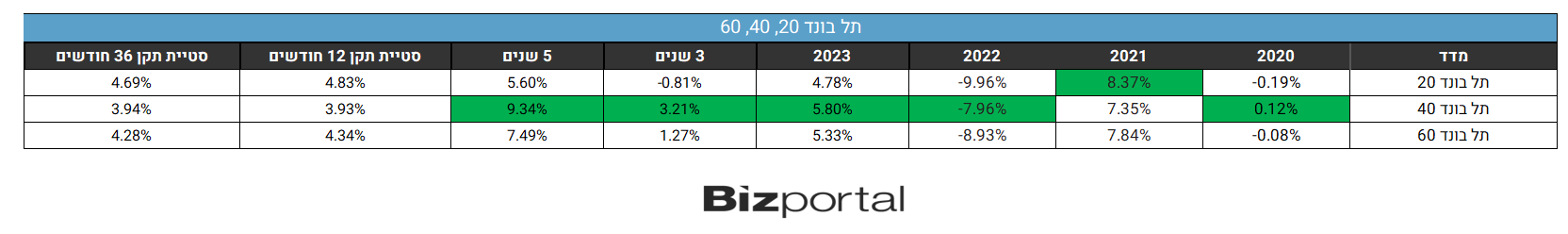

בחינה של תשואות המדדים בשנים האחרונות נותן לנו מנצח ברור בקרב בין תל בונד 20 לתל בונד 40: כפי שניתן לראות, ב-3 מתוך 4 השנים האחרונות תל בונד 40 הניב תשואות טובות יותר, למרות שנראה שהוא מושך הרבה פחות עניין מהמשקיעים. בסיכום 3 ו-5 השנים האחרונות הוא גם מנצח. הוא אף עשה זאת בסטיית תקן נמוכה יותר - כלומר פחות תנודתיות. המשמעות היא שתוספת האג"ח הקטנות יותר סייע בשיפור התשואה מבלי להגדיל את הסיכון לכאורה.יחד עם זאת בסופו של דבר התשואות בכל המדדים לא מרשימות. התשואות בכל השלוש השנים האחרונות נעות בין תשואה שלילת של 0.8% לתשואה חיובית של 3.21%. מדובר באחוז ומטה לשנה שלמה. בחמש השנים התשואות נעות בין 5.6% ל-9.34% - גם תשואות נמוכות מאד של פחות מ-2% לשנה. ה"אשמה" העיקרית היא שנת 2022 עם ירידות חדות במדדי האג"ח (וגם במדדי המניות).

כפי שניתן לראות, ב-3 מתוך 4 השנים האחרונות תל בונד 40 הניב תשואות טובות יותר, למרות שנראה שהוא מושך הרבה פחות עניין מהמשקיעים. בסיכום 3 ו-5 השנים האחרונות הוא גם מנצח. הוא אף עשה זאת בסטיית תקן נמוכה יותר - כלומר פחות תנודתיות. המשמעות היא שתוספת האג"ח הקטנות יותר סייע בשיפור התשואה מבלי להגדיל את הסיכון לכאורה.יחד עם זאת בסופו של דבר התשואות בכל המדדים לא מרשימות. התשואות בכל השלוש השנים האחרונות נעות בין תשואה שלילת של 0.8% לתשואה חיובית של 3.21%. מדובר באחוז ומטה לשנה שלמה. בחמש השנים התשואות נעות בין 5.6% ל-9.34% - גם תשואות נמוכות מאד של פחות מ-2% לשנה. ה"אשמה" העיקרית היא שנת 2022 עם ירידות חדות במדדי האג"ח (וגם במדדי המניות).- 3.אבי 30/08/2024 18:24הגב לתגובה זוהעיקר שיש דמי ניהול שמגיעים לכדי 10 % מהרווח הפוטנציאלי

- 2.תשואות על הפנים,יש גם דמי החזקה וקניה.עדיף כבר פיקדון (ל"ת)שי.ע 30/08/2024 17:26הגב לתגובה זו

- 1.ג'וני 30/08/2024 11:45הגב לתגובה זוחלק מהפער נובע מהירידה החדה באגח של אדמה שירד חזק בחודשים האחרונים ונכלל במדד של בונד 20 (וגם 60 בהתאם)