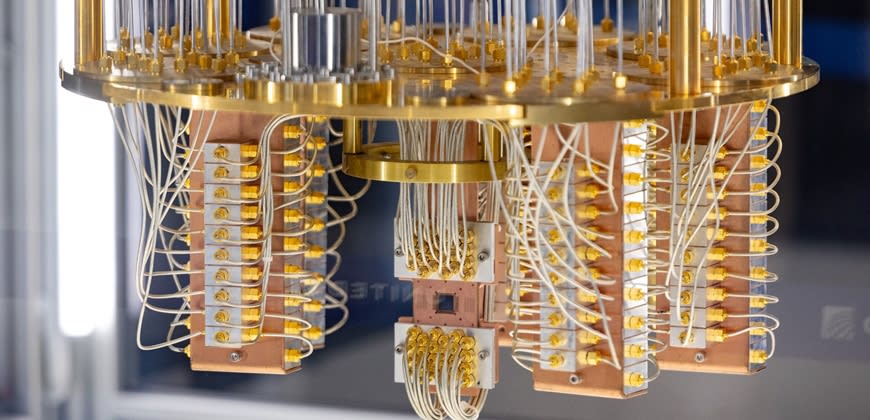

חברות המחשוב הקוונטי מדווחות - ההכנסות מזנקות, ההפסדים עצומים

ענף המחשוב הקוונטי ממשיך להתרחב בקצב מהיר, עם עלייה בהכנסות והזמנות חדשות, אך ההפסדים מצטברים, ושוק הלקוחות נותר מצומצם. D-Wave ו-IonQ מציגות תחזיות אופטימיות לשנה הקרובה והמשקיעים עדיין תוהים מתי הטכנולוגיה תהפוך למוצר מסחרי

רווחי

תחום המחשוב הקוונטי נמצא בתקופה של התפתחות מהירה לצד אתגרים משמעותיים. החברות המובילות מדווחות על צמיחה בהכנסות ועל עניין גובר מצד המשקיעים, אך במקביל גם על הפסדים מתמשכים שמעוררים שאלות לגבי הדרך לרווחיות. התמונה הגדולה מראה שיש עוד דרך לעבור עד הבשלה מסחרית.

חברת D-Wave Quantum D-Wave Quantum 2.36% דיווחה על הכנסות שהוכפלו והגיעו ל-3.7 מיליון דולר ברבעון השלישי. עם זאת, ההפסד הנקי צמח ל-140 מיליון דולר, לעומת 22.7 מיליון דולר ברבעון המקביל אשתקד. עיקר ההפסד של D-Wave, יותר מ-120 מיליון דולר, נובע מעלויות שאינן תזרימיות, הקשורות למימוש כתבי אופציה של משקיעים. המשמעות היא שהמצב התפעולי פחות חמור, אך עדיין רחוק מלהיות מעודד. החברה דיווחה כי המימושים הביאו לה תוספת של 39.9 מיליון דולר במזומן ברבעון, אך לא שינו מהותית את התמונה הכוללת.

לאחר פרסום הדוחות, מניית D-Wave נופלת ב-7%. עם זאת, מתחילת השנה היא עלתה בכ-250%. התנודתיות הגבוהה במניות הקוונטים משקפת את אופיין של חברות טכנולוגיה הנמצאות בשלב מוקדם, שבהן ההבטחה העתידית גדולה מהתוצאות בהווה.

אלן בראץ, מנכ"ל D-Wave, ניסה להתמקד בנתונים החיוביים. הוא הדגיש שההזמנות של החברה עלו ב-80% ל-2.4 מיליון דולר, ושיתרת המזומנים הגיעה לשיא של 836.2 מיליון דולר. זה נותן לחברה מרחב פעולה, אבל גם מעלה שאלות על קצב השריפה של המזומנים. הבעיה במדידת ביצועי חברות קוונטים היא שההכנסות מגיעות בגלים ולא בצורה עקבות וסדורה. מכירת מערכת אחת יכולה להביא מיליוני דולרים ברבעון אחד, בעוד שהרבעון שלאחר מכן עשוי להיות כמעט ללא פעילות. התופעה הזאת, שנקראת "lumpiness", הופכת את הניתוח הפיננסי למורכב ואת התחזיות לבלתי אמינות.

- קוואנטיניום דוחפת להנפקה עם שני בנקי ענק ומכוונת לשווי של 20 מיליארד דולר

- המלצות קנייה למניות הקוואנטים; "קוונטום קומפיוטינג תעלה ב-80%"

- המלצת המערכת: כל הכותרות 24/7

IonQ עם הפסד של 1.1 מיליארד דולר

חברת IonQIonQ 1.4% , מתחרה של D-Wave, דיווחה על תמונה דומה של צמיחה בהכנסות לצד הפסדים גדולים. ההכנסות החברה זינקו ב-222% ל-39.9 מיליון דולר, אבל ההפסד הגיע ל-1.1 מיליארד דולר לעומת 52.5 מיליון דולר אשתקד. בכך IonQ ממחישה שהתופעה אינה ייחודית ל-D-Wave, אלא משותפת לכלל השחקנים בענף. IonQ העלתה את תחזית ההכנסות השנתית שלה לטווח שבין 106 ל-110 מיליון דולר, לעומת תחזית קודמת של 82 עד 100 מיליון. מדובר בשיפור של למעלה מ-20%, המעיד על ביטחון הנהלת החברה בביקוש למחשוב קוונטי. המניה עלתה השנה ב-33%, עלייה מתונה יותר מזו של D-Wave, אך עדיין משמעותית.

Rigetti ComputingRigetti Computing -0.68% , השחקנית השלישית מבין החברות הציבוריות בתחום, רשמה עלייה שנתית של 132% במנייתה. החברה טרם פרסמה את דוחותיה, אך הציפיות דומות: צמיחה בהכנסות לצד הפסדים ממושכים. עם זאת, נראה שהמשקיעים מוכנים לסבול הפסדים גבוהים כל עוד הפוטנציאל העתידי נראה גדול.

בזירה הפרטית, חברת Quantinuum הכריזה אמש על השקת מחשב קוונטי חדש בשם הליוס, שיימסר לסינגפור ב-2026. החברה, הנשלטת בידי Honeywell, מתכננת הנפקה בין סוף 2026 לתחילת 2027 - מה שצפוי להוסיף שחקן נוסף לשוק הציבורי ולספק מדד השוואה חדש.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

שלב המחקר והפיתוח

תחום המחשוב הקוונטי כולו נמצא עדיין בשלב המחקר והפיתוח, שבו ההשקעות עולות על ההכנסות. החברות משקיעות סכומי עתק בפיתוח טכנולוגיה מורכבת, מתוך אמונה שהמחשוב הקוונטי יוכל בעתיד לשנות תחומים כמו הצפנה, ניתוח נתונים ופתרון בעיות מתמטיות ואופטימיזציה. אולם הדרך לשם עדיין ארוכה. מרבית הלקוחות כיום הם מוסדות מחקר, אוניברסיטאות וגורמים ממשלתיים, ולא חברות מסחריות. המשמעות היא שהשוק מצומצם, וההכנסות תלויות במספר קטן של עסקאות בודדות, לרוב בהיקפים לא עקביים.

מנהלי החברות ממשיכים, לא במפתיע, להציג אופטימיות. בראץ מ-D-Wave אמר כי החברה מוכיחה את תרומתה המעשית למגזר העסקי ולמוסדות מחקר. אף על פי כן, דבריו אינם משנים את התחושה בקרב המשקיעים, שממתינים לראות התקדמות ממשית לקראת רווחיות. בנוסף, החברות מתמודדות עם דרישות רגולטוריות מחמירות יותר. D-Wave הודיעה כי החל מסוף השנה היא לא תיחשב עוד "חברה מתפתחת", ולכן תחויב לעמוד בסטנדרטים גבוהים יותר של דיווח. המשמעות היא עלויות נוספות ובחינה מדוקדקת יותר מצד המשקיעים והרשויות.

- 4.כרגע חוץ מ Ionic קשה לעמוד את יכולתם לשרוד. (ל"ת)שישקו 13/11/2025 16:12הגב לתגובה זו

- 3.חבל שאתם לא יודעים של Dwave יש מוצר מוכח עובד (ל"ת)סאם 08/11/2025 14:36הגב לתגובה זו

- 2.בא 07/11/2025 05:36הגב לתגובה זושחברות בעולם ימשיכו להשתמש באי אי ומחשבים רגילים

- אנונימי 07/11/2025 10:45הגב לתגובה זונא למד ואז חזור אלינו לביזפורטל

- 1.אנונימי 06/11/2025 22:58הגב לתגובה זופיתוח אדיר