סולאראדג' הפכה להיות הישראלית הגדולה ביותר בוול סטריט עם שווי של 19.2 מיליארד דולר

חברת סולאראדג' סולאראדג' הישראלית העוסקת בפיתוח וייצור מערכות למיצוי ההספק של מתקני אנרגיה סולארית פוטו-וולטאים, הוקמה ב-2006 והונפקה למסחר בוול סטריט בשנת 2015 לפי שווי של 620 מיליון דולר. מאז עשתה החברה את הבלתי ייאמן וכיום היא נסחרת לפי שווי שוק של 19.2 מיליארד דולר - פי 30.

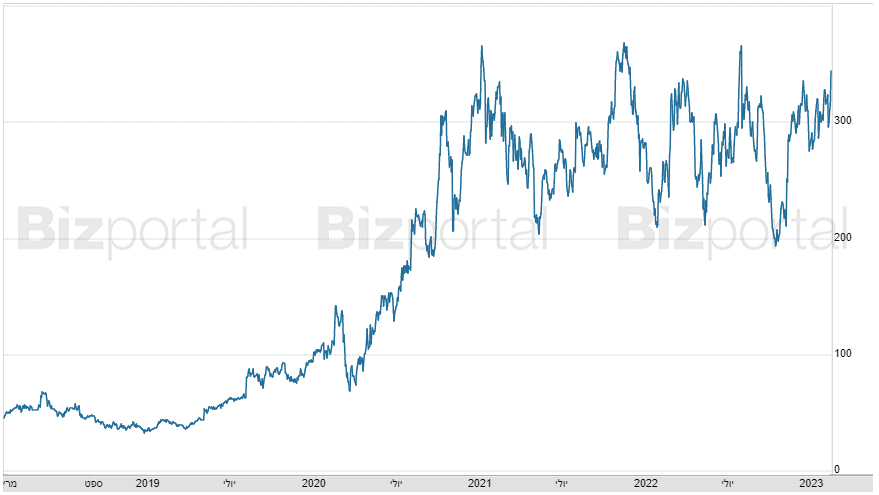

מניית החברה קפצה ב-29% בשנה האחרונה וב-20% בחודש האחרון בלבד ונסחרת כעת תמורת 344 דולר. עם זאת, מניית החברה עדיין לא נסחרת בשיא שלה שעמד בחודש יולי האחרון על 360 דולר שהעניק לה שווי שוק של 20.2 מיליארד דולר. להלן גרף מניית החברה ב-5 השנים האחרונות:

השבוע פרסמה החברה את דוחותיה הכספיים לרבעון הרביעי של 2022 לפיהם הכניסה 890.7 מיליון דולר ורשמה רווח מתואם של 2.86 דולר למניה. בשוק ציפו לרווח מתואם של 1.56 דולר למניה על הכנסות של 879.23 מיליון דולר.

- מהזבל לחשמל: שפיר וג׳נריישן מקימות את מתקן האנרגיה הראשון מפסולת בישראל

- משרד האנרגיה בוחן ייצור אנרגיה לישראל בים

- המלצת המערכת: כל הכותרות 24/7

סולאראדג' שצומחת בקצב מרשים של מאות אחוזים בגרמניה, מכרה הרבעון 315 אלף ממירים ו-6.7 מיליון רכיבי אופטימייזר, עם קיבולת הפקת חשמל כוללת של 3.1 גיגה וואט. בנוסף, מכרה החברה סוללות בהיקף של 218 מגה וואט לשעה, ירידה משיא של 321 מגה וואט לשעה ברבעון הקודם, נוכח אילוצי ייצור חיצוני, אך עדיין כפול מהיקף מכירות הסוללות של ENPH המתחרה.

סולאראדג' משתמשת כעת בסוללות מייצור חיצוני (בעיקר מסמסונג) ומתקדמת בייצור סוללות במפעל סלע 2 בקוריאה, עם צפי לתחילת אספקות מסחריות בסוף 2023. הייצור העצמאי של סוללות אמור לשפר את הרווח הגולמי בפעילות זו ב-1,000 נ"ב (מ-15% כעת ליעד של 25%), זאת לצד השפעה חיובית על הרווח הגולמי שצפויה ב-2023 ממספר גורמים, כולל עלויות הלוגיסטיקה (300-350 נ"ב), התחזקות שער האירו מול הדולר (40-50 נ"ב על כל סנט עליה) והשפעת העלאת מחירים.

בתחזית לרבעון הראשון 2023 צופה הנהלת סולאראדג' הכנסות של 915-945 מיליון דולר, מעל הקונצנזוס של 914.7 מיליון דולר, כולל מכירות מוצרי הליבה של הסולאר (כולל הסוללות) בטווח של 875-905 מיליון דולר. שיעור הרווח הגולמי non-GAAP ברבעון הבא צפוי לעלות ל-28%-31% בכלל המוצרים ולטווח של 31%-34% במוצרי הסולאר, עדיין נמוך משיעורי הרווחיות של אנפייז ENPHASE ENERGY , המתחרה האמריקאית.

- אפל מפתחת משקפיים חכמים, תליון ואיירפודס עם מצלמות כחלק מהימור ה-AI שלה

- הזהב יורד כמעט 3% - בוול-סטריט עדיין רואים אפסייד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שמזנקת היום ב-83% וזאת שנופלת ב-40%

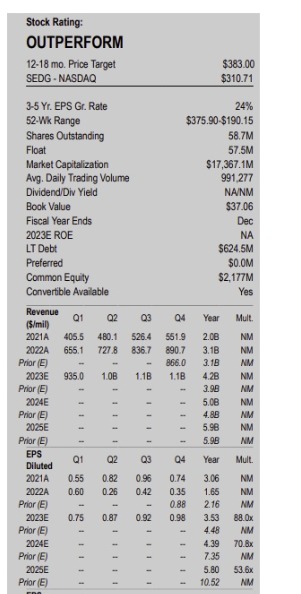

בנק ההשקעות אופנהיימר מעדכן את התחזיות בהתאם, וצופים בשנת 2023 הכנסות של 4.15 מיליארד דולר עם רווח Non-GAAP של 8.18 דולר למניה, ואילו בשנת 2024 – הכנסות של 5 מיליארד דולר עם רווח Non-GAAP של 9.58 דולר למניה. בבנק ההשקעות משמרים את המלצת Outperform על מניית החברה, הנמנית על רשימת המומלצות "ישראליסט", ומעלים קלות את מחיר היעד מ-379 דולר ל-383 דולר, בהתבסס על מכפיל 40 לתחזית רווח Non-GAAP לשנת 2024.

צריך לציין עוד שתי חברות ענק סמי ישראליות בוול סטריט - פאלו אלטו ומובילאיי. ובכל זאת, שתיהן כבר מזמן לא נחשבות כל כך לישראליות. פאלו אלטו היא חברה זרה עם פעילות משמעותית בארץ, מובילאיי היתה מקומית, נמכרה לאינטל באקזיט ענק של 15.3 מיליארד דולר והונפקה שוב כחברה אמריקאית, אבל עם בסיס פיתוח ישראלי גדול.

אחרי סולאראדג' בגודל נמצאת צ'ק פוינט עם שווי של 16 מיליארד דולר. צ'ק פוינט פרסמה לאחרונה דוחות טובים לרבעון הרביעי של 2022 וסיפקה תחזית טובה לשנת 2022 כולה.

שלישית בגודל - נייס עם שווי שוק של 14.1 מיליארד דולר. במקום הרביעי והחמישי - בנק לאומי ובנק פועלים בהתאמה.

- 5.קצר 16/02/2023 20:20הגב לתגובה זולהגיד שמובילאיי לא כל כך ישראלית, זה בערך כמו להגיד שהמבורגר זה לא בדיוק אוכל אמריקאי. איך חברה שהמנכל שלה ו 99% מהעובדים הם ישראלים ועובדים מישראל היא "סמי ישראלית"??

- 4.מובילאיי שווה פי 2 (ל"ת)עמיר 16/02/2023 13:08הגב לתגובה זו

- היא לא ישראלית יותר (ל"ת)אנונימי 16/02/2023 19:34הגב לתגובה זו

- 3.טעות - מובייל איי (ל"ת)הכי גדולה 16/02/2023 12:40הגב לתגובה זו

- 2.המשקיע 16/02/2023 12:12הגב לתגובה זותהפוך לחברה עולמית מובליה באנרגיה מתחדשת

- 1.מה זה, יש להם בחברה רק גברים? (ל"ת)אני 16/02/2023 12:01הגב לתגובה זו