ג'נרל אלקטריק מהווה הזדמנות קניה? תלוי את מי שואלים

לאחר שרשמה צניחה של קרוב ל-80% במהלך 2017-2018, מניית ג'נרל אלקטריק (סימול:GE) משלימה זינוק של 67% מתחילת 2019, כאשר המגמה החיובית בשווקי ובפרט בשוקי האג"ח הקונצרנים מעניקים רוח גבית למניה. האם כעת מדובר בהזדמנות רכישה? תלוי את מי שואלים.

מרקוס מיטרמאייר, אנליסט ב-UBS העלה השבוע את המלצתו לחברה מרמה של "החזק" לרמה של "קנייה", כאשר הוא מעניק למניה מחיר יעד של 14 דולר למניה לשנה הקרובה, אפסיד של בערך 28% למחיר המניה בימים האחרונים.

מיטרמאייר דוחה את הטענה כי מדובר בתיקון בלבד, כאשר הוא מציין כי "המניה נמצאת לדעתו בנקודה חיובית לקראת 2020", ומדגיש את התחזית האחרונה של החברה לתזרים המזומנים וההתמקדות של המנכ"ל החדש בסוגייה הפיננסית של החברה. עם זאת, מיטמאייר טוען כי תזרים המזומנים של החברה מחטיבת האנרגיה שלה, החטיבה הבעייתית, צפוי להמשיך להיות שלילי בשנה הבאה, אך צפוי להשיג שיפור. במקביל, מיטרמאייר ממשיך לטעון כי חטיבות התעופה והבריאות של החברה צפויות להציג נתונים טובים.

בשורה התחתונה, ב-UBS צופים כי החברה תרוויח דולר למניה בשנת 2020, שצפוי להיות מתורגם למחיר של 17% דולר למניה.

עם זאת, חשוב לצנן את ההתלהבות של UBS ולציין כי יש לא מעט אנליסטים "דוביים" על המניה, כאשר הם מעניקים מחיר יעד של 5-7 דולר למניה.

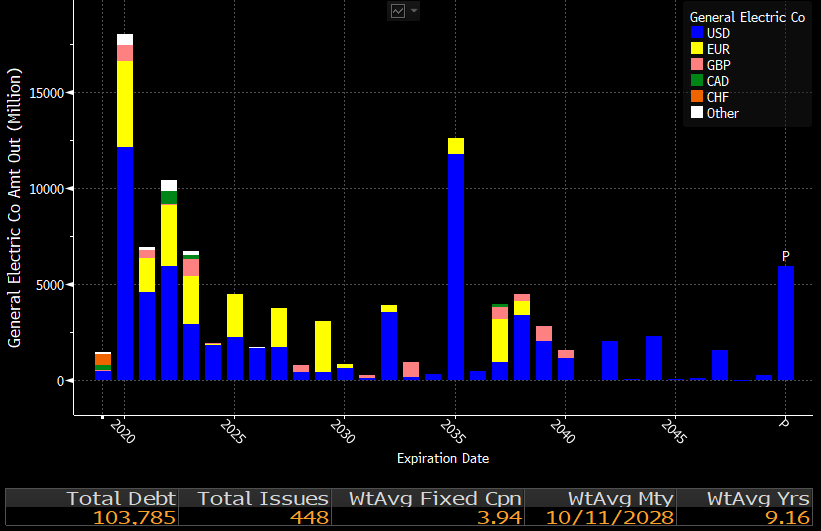

אז מי צודק? נראה כי הכל תלוי בהתנהגות שוקי האג"ח ובתזרים המזומנים של החברה. החברה צריכה למחזר חוב ענק בשנים הקרובות, דבר שהגביר את החששות סביב החברה במהלך 2018. הרוח הגבית שקיבל שוק האג"ח ממהלכי הבנקים המרכזים בתקופה האחרונה, והתחזית החברה כי היא צפויה לעבור לתזרים חיובי במהלך 2020, גרם לשינוי משמעותי בסנטימנט סביב החברה, אך זה יכול להשתנות בקלות.

- "אנחנו רואים איך אפשר להשתמש ב-AI כדי להתכונן לאיומים על תשתיות חשמל"

- 600% בארבע שנים: שלוש החברות של ג’נרל אלקטריק מתפצלות בביצועים

- המלצת המערכת: כל הכותרות 24/7

מבנה החוב של החברה: תלויה הרבה בהתנהלות שוק האג"ח הקונצרני

נזכיר כי הכנסות החברה הסתכמו ברבעון האחרון ב-23.36 מיליארד דולר. מבחינת חלוקה לחטיבות, חטיבת תחנות הכוח של החברה ממשיכות להציג ביצועים חלשים עם הכנסות של 3.92 מיליארד דולר, ירידה של 14% ביחס לתקופה המקבילה אשתקד. סכום ההזמנות בחטיבה זו ירדה ב-30% בחישוב שנתי והסתכם ברמה של 3.86 מיליארד דולר. במקביל, תחום האנרגיה הירוקה הציג עלייה של 13% בהכנסות לרמה של 4.42 מיליארד דולר. תחום התעופה רשם עלייה של 8% בהכנסות בחישוב שנתי, לרמה של 8.1 מיליארד דולר. ההכנסות מתחום הבריאות רשמו עלייה של 5%, והסתכמו ברמה של 4.92 מיליארד דולר.