ביג: עלייה של 23% ב-NOI ל-362 מיליון שקל; ירידה ברווח של 1.9% ל-208 מיליון שקל

חברת ביג ביג -1.54% רשת מרכזי קניות, הכניסה ברבעון השלישי לשנת 2023 495.2 מיליון שקל, לעומת כ-423.5 מיליון שקל ברבעון המקביל אשתקד, עלייה של 16.9%. בחברה מסבירים כי עיקר הגידול נבע מעלייה בהכנסות אפי נכסים, וכן מהמשך הרחבת הפעילות במזרח אירופה (רכישת נכסים במונטנגרו, פולין והשלמת הקמת מרכז נוסף בסרביה), יתרת הגידול נבע מעלייה ריאלית ואיפלציונית בהכנסות שכ"ד ודמי ניהול.

ה-NOI ברבעון השלישי הסתכם ב-362.2 מיליון שקל, לעומת 293.8 מיליון שקל ברבעון המקביל אשתקד, עלייה של 23.3%.

ה-FFO הריאלי ברבעון הסתכם ב-194.6 מיליון שקל, לעומת כ-189.2 מיליון שקל ברבעון המקביל ב-2022, עלייה של כ-3%. בחברה ציינו כי ה-FFO ברבעון הנוכחי מוטה כלפי מטה בהיקף של כ-5.5 מיליוני שקל וזאת עקב העברת הפעילות התעשייתית של קניאל למפעל החדש בקרית גת.

חי גאליס מנכ"ל ביג. צילום יחצ

במהלך הרבעון נרשמה עלייה של כ-146.1 מיליון שקל בשווי של נדל"ן להשקעה ונדל"ן בהקמה, לעומת עליית שווי של כ-270.7 מיליון שקל ברבעון המקביל אשתקד. סה"כ שווי נדל"ן להשקעה ונדל"ן להשקעה בפיתוח עומד על כ-26.6 מיליארד שקל.

- אפי נכסים: עלייה של 8.5% ב-NOI ו-10.7% ב-FFO המתואם בתשעת החודשים הראשונים

- מנכ"ל אפי נכסים: "בכל רבעון נכסים חדשים מצטרפים לפורטפוליו; הצמיחה תמשיך להיות אורגנית"

- המלצת המערכת: כל הכותרות 24/7

החברה סיימה את הרבעון השלישי לשנת 2023 עם רווח נקי של כ-208.3 מיליון שקל, לעומת רווח נקי של כ-212.3 מיליון שקל ברבעון המקביל אשתקד, ירידה של 1.9%. בחברה מסבירים כי יש קיטון ברווח למרות הגידול בפרמטרים התפעוליים וזאת עקב עלייה חדה יותר בשווי הנדל"ן להשקעה אשתקד.

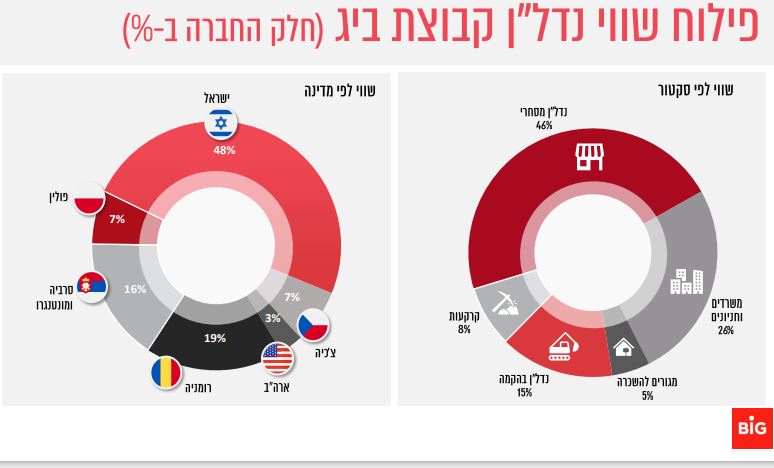

פילוח פעילות ביג. מתוך מצגת משקיעים

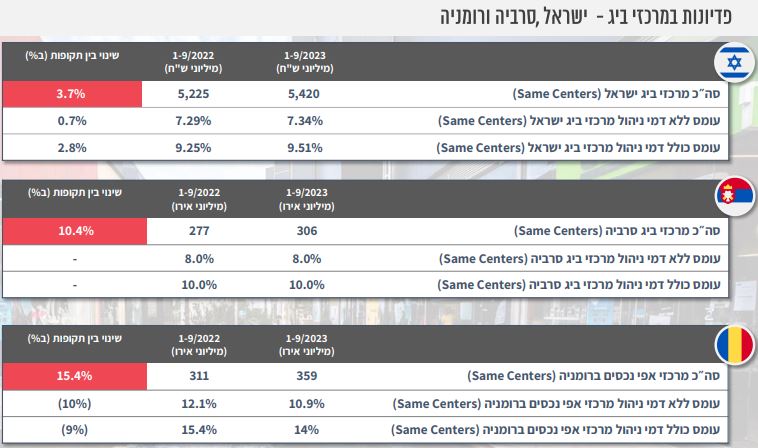

כמעט 100% תפוסה בישראל שיעור התפוסה בנכסים בישראל עומד על 100% בקירוב, בסרביה ובמדינות הבלקן על כ-96.6% ובארה"ב על כ-96.4%. פדיונות במרכזי ביג בישראל – בתשעת החודשים הראשונים של 2023 נרשם גידול של כ-3.7% בפדיונות החברה בישראל לעומת התקופה המקבילה אשתקד.

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

מרכז ביג צילום יח"צ

מרכז ביג צילום יח"צ

בתשעת החודשים הראשונים של 2023 נרשם גידול של כ-10.4% בפדיונות החברה בסרביה לעומת התקופה המקבילה אשתקד. בתשעת החודשים הראשונים של 2023 נרשם גידול של כ-15.4% בפדיונות אפי נכסים ברומניה לעומת התקופה המקבילה אשתקד.

סך המאזן עלה לכ-33.15 מיליארד שקל. סעיפי הנדל"ן להשקעה ונדל"ן להשקעה בפיתוח (חלקה האפקטיבי של החברה) הסתכמו לכ-26.6 מיליארד שקל. לחברה פיזור גאוגרפי רחב כאשר כ-48% מהנכסים בישראל, כ49% במזרח אירופה והיתרה כ-3% בארה"ב.

ההון העצמי המיוחס לבעלי מניות החברה עלה לכ-10.76 מיליארד שקל, לעומת כ-9.41 מיליארד שקל בסוף שנת 2022, עלייה של 14.3%. בחברה מסבירים כי עיקר הגידול נובע מגידול בקרנות הון בגין תרגום הדוחות הכספיים ומהרווח הנקי בתקופה. בנוסף, ביצעה החברה במהלך התקופה הנפקת הון בהיקף של כ-200 מיליון שקל כנגד רכישת 3.2% ממניות חברת הבת אפי נכסים.

פדיונות ביג. מתוך מצגת משקיעים

פדיונות ביג. מתוך מצגת משקיעים

בחברה מציינים כי נכון לסוף הרבעון השלישי לחברה יתרות מזומנים ופיקדונות בהיקף של כ-1.03 מיליארד שקל (ללא אפי נכסים) ומסגרות אשראי חתומות ופנויות בהיקף של כ-733 מיליון שקל (מעבר למסגרות אשראי בגין הסכמי ליווי של פרויקטים בייזום ובהקמה). בנוסף, נכון למועד הדוח לחברה נכסים פנויים משעבודים בהיקף של כ-4.5 מיליארד שקל מתוכם כ-3.9 מיליארד נכסים מניבים וכן, למועד פרסום הדוח לחברה אחזקה במניות סחירות שאינן משועבדות של אפי נכסים בשווי של כ-1.9 מיליארד שקל. יתרות המזומנים, קווי האשראי והנכסים הפנויים אינן כוללות יתרות של אפי נכסים.

מנגנון הקלות לשוכרים

אסף נגר, משנה למנכ"ל ביג אמר כי: "מתחילת המלחמה הובילה ביג צעדים משמעותיים לתמיכה בחיזוק החוסן של שוכריה, ופעלה לייצור מנגנון הקלות שיסייע להם לשמור על יציבות, וזאת מתוך הסתכלות ארוכת טווח ורצון להבטיח את יכולת השוכרים לשוב לתפקוד מרבי בהקדם. כחלק מפורום העסקים גם קידמנו מהלך רחב לגיוס תרומות וחלוקת תווי קניה ישירות לתושבי הדרום שנפגעו, וכן פעילויות נוספות במסגרת מרכזי הקניות שלנו, שפרט לקרית שמונה, חזרו בהדרגתיות לפעילות מלאה החל מהשבוע השני למלחמה.

נגר הוסיף כי "ברבעון השלישי ובתשעת החודשים הראשונים לשנת 2023 הצגנו המשך צמיחה בהכנסות, ב-NOI וב-FFO. העובדה שמחצית מפעילות החברה אינה בישראל מביאה לידי ביטוי בימים אלו באופן החד ביותר את היתרון התחרותי שיש לחברה מעצם פיזור פעילותה על פני מספר שווקים זאת בנוסף לתמהיל השוכרים המגוון במרכזי הקניות שלנו אשר בשונה מהקניונים אינו מוטה אופנה".

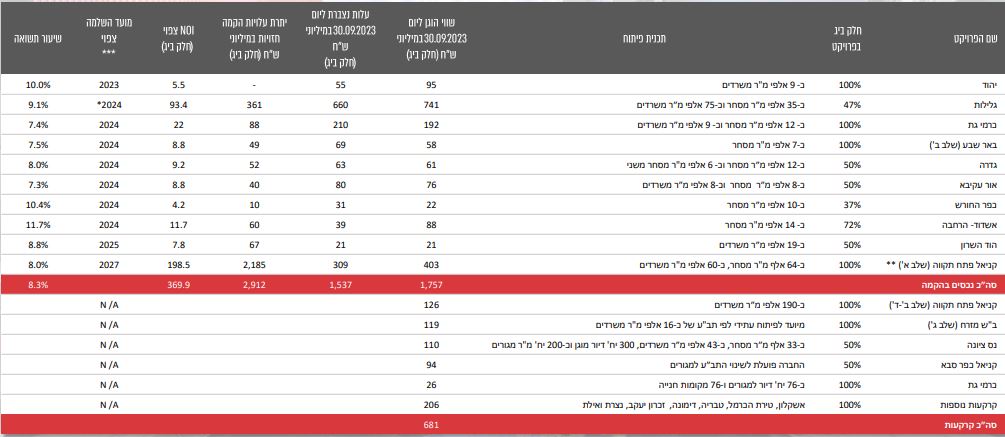

מנועי צמיחה של החברה

ביג נכסים בהקמה. מתוך מצגת משקיעים

ביג נכסים בהקמה. מתוך מצגת משקיעים

נגר ציין כי "לחברה איתנות וגמישות פיננסית משמעותית, נזילות גבוהה, פריסת חוב נוחה לטווח הארוך, קווי אשראי בהיקפים משמעותיים, הסכמי ליווי חתומים בגין הפרויקטים בהקמה ונכסים לא משועבדים בהיקף של 4 מיליארד שקל אשר יאפשרו לחברה לצלוח בצורה מיטבית את תקופת אי הוודאות אשר אנו חווים בימים אלו לצד היכולת לנצל הזדמנויות שצפויות להגיע".