האם יהיה קל יותר להשוות בין המסלולים לפני לקיחת משכנתא?

הציבור הישראלי מסתער על המשכנתאות - מבלי תמיד לדעת אם המסלול שהבנק מציע בכלל טוב עבורו (רמז: אם זה טוב לבנק, זה כנראה הכי פחות טוב ללקוח). כשרוכשים דירה, רוב האנשים הולכים לבנק ולוקחים את ההצעה הראשונה שהבנק נותן להם - למרות שלא מדובר בהצעה הכי טובה עבור הלקוח. למה? כי בנק הוא מתווך פיננסי. המטרה שלו היא להשיג את הרווח הגבוה ביותר, כלומר - לתת את המשכנתא שתהיה הכי רווחית בשבילו.

אבל אם היא הכי רווחית בשבילו, היא כנראה הכי פחות רווחית לצד השני, זה שלוקח את ההלוואה - הציבור. הבעיה היא שהציבור בדרך כלל לוקח את ההלוואה הראשונה שהוא מקבל, וגם לא תמיד מבין את העובדה שגם אם התשלום הראשון נמוך יותר - הוא עלול לעלות בעתיד, ונוטל את המשכנתא על פי גובה התשלום הראשון.

לכן, ההמלצה הטובה ביותר היא קודם כל לא לקבל את ההצעה שהבנק מציע (גם אם זה הבנק שבו מנוהל החשבון שלכם. אל תקנו את הסיפורים האלה שמכיוון שהבנק 'מכיר' אתכם הוא נותן לכם הלוואה טובה), אלא ללכת ולעשות סקר שוק בין הבנקים. זה נכון לגבי כל הלוואה, אבל זה נכון בפרט לגבי משכנתאות, שהן כידוע ההלוואה הגדולה ביותר שהמשפחה הממוצעת לוקחת על עצמה.

פישוט הבנת המשכנתאות - מהלך מבורך של בנק ישראל

אז המשכנתאות בשיאי כל הזמנים, שנשברים בכל חודש מחדש (לא מעט הודות לטעות של בנק ישראל עצמו), וכעת בנק ישראל מקדם מהלך חשוב מאוד - שהאמת כבר היה צריך לקרות מזמן - ורוצה לאפשר לציבור להשוות הרבה יותר בקלות בין מסלולי המשכנתאות שהבנקים מציעים. איך? כאשר תפנו לבנק ויציעו לכם משכנתא, בנק יהיה חייב להציג לכם גם נתונים של שלושה מסלולי 'ברירת מחדל' של בנק ישראל, שיהיו כמובן עם ריביות שונות (כלומר החזרים חודשיים והחזר משכנתא כולל) ויושפע מאורך תקופת ההלוואה שהלקוח יבחר.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

בכל אחד מהסלים יוצגו: הריבית הכוללת החזויה, סך התשלומים החזוי בכל תקופת המשכנתא וגם - התשלום החודשי הגבוה ביותר הצפוי על פי התחזיות (שייגזר מהתוואי הצפוי של האינפלציה והריבית). בנוסף, בבנק ישראל מקווים להצליח לקצר למספר ימים את הזמן למתן האישור העקרוני. בנוסף, תתאפשר הגשת בקשה למשכנתא באינטרנט בכל הבנקים.

בבנק ישראל מקווים כי בדרך זו הציבור יוכל להבין יותר בקלות את תנאי המשכנתא המוצעים לו והשלכותיהם על התשלומים העתידיים, להשוות בין ההצעות השונות הניתנות לו מכמה בנקים ולהגיש בקשה לקבלת הצעת משכנתא בצורה מהירה - מהלך בהחלט מבורך שעשוי להגביר את יכולת המיקוח של הציבור מול הבנקים ולשפר את התחרות.

מסלולי ברירת המחדל שהבנקים יחוייבו להציג הם:

100% קבועה לא צמודה

1/3 קבועה לא צמודה, 1/3 צמודה משתנה ו-1/3 צמודה לריבית הפריים

1/2 קבועה לא צמודה ו-1/2 צמודה לריבית הפריים

לפעמים עודף בחירה ועודף אפשרויות - זה פחות טוב. צמצום מועיל בשוק המשכנתאות, וכך קורה בעולם

בעוד ברוב מדינות העולם המשכנתאות נחלקות לשני מסלולים: ריבית קבועה וריבית משתנה, המשכנתאות בארץ מתפלגות בין מסלולים שונים, וביניהם: ריבית קבועה לא צמודה, ריבית קבועה צמודה, ריבית משתנה לא צמודה, ריבית משתנה צמודה ופריים, לחלק מהמסלולים מאפיינים שונים בתדירות השתנות הריבית או במדד שאליו מוצמד המסלול. המוצרים בארץ מאפשרים יותר מגוון וגמישות אבל גם יותר מורכבות ובלאגן ללקוח - שלבסוף הולך על מה שהבנק מציע - פשוט כי הוא לא מבין בזה. לפעמים עודף בחירה לא מייצר תוצאה טובה יותר, כך אומרים הכלכלנים ההתנהגותיים - וזה נכון בשוק המשכנתאות בישראל.

- הגרלת דירה - קנו דירה ותקבלו כרטיס הגרלה לדירה נוספת

- הלמ"ס לא מודדת את מחירי הדירות האמיתיים, בשטח יש הוזלות של 10%

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 28% ממחליפי הדירה קונים דירה קטנה יותר: "דור הדאונסייזינג"...

המורכבות הגבוהה בשוק המשכנתאות מקשה על הלווים בישראל להשוות בין ההצעות של הבנקים השונים והיא אף גוברת כאשר הצעות הבנקים כוללות מסלולים שונים הניתנים לתקופות שונות, ובבנק ישראל מקווים שהרפורמה תקל על ההשוואה.

מתי זה יקרה?

בבנק ישראל מסבירים כי מדובר בתהליך הטמעה שייקח כחצי שנה ולכן הם צופים שזה יקרה החל מאמצע שנת 2022.

מנגד, יש חשש כי הבנקים ינסו לתקוע מקלות בגלגלים ולעצור את הרפורמה. אבל בבנק מנסים לצנן את החששות ומבהירים כי היא "תצא לדרך בוודאות, והשאלה היא רק איזה תיקונים קלים יתרחשו לאורך הדרך"

תוך כמה זמן הבנקים יתנו תשובה עקרונית לגבי המשכנתא?

כיום לוקח כ-14 יום לקבל תשובה מהבנקים, מה שלפעמים גורם לציבור לא להמתין לתשובה וגם לנסות להתקדם קודם לתשובה סופית, ובבנק ישראל מקווים להצליח לקצר את זמן קבלת התשובה מהבנקים ל"ימים ספורים".

האם תהיה אחידות בנתונים שיספקו הבנקים לציבור?

בעיקרון כן. בנק ישראל יספק לבנקים את תוואי הריבית והאינפלציה החזויים והבנקים יצטרכו לחשב על פי אותה מתודולוגיה - כך שההצעות האלטרנטיביות של בנק ישראל אמורות להיות אחידות בכל הבנקים, מה שישתנה הוא כמובן ההצעה של הבנק עצמו. כמובן שלאורך השנים של זמן חיי המשכנתא תוואי הריבית והאינפלציה יכולים להשתנות, ואף סביר שישתנו, אבל המטרה של בנק ישראל היא לתת את המידע הרלוונטי לציבור נוטלי המשכנתאות כאשר הם לוקחים אותה.

איך זה ישפיע על יועצי משכנתאות?

גם היום יועצי המשכנתאות (בניגוד לבנקים) נותנים ללקוח תחזיות לגבי האינפלציה והריבית במשק, אבל אין סטנדרטיזציה ואחידות בנתונים, ותהיה גם להם דרך קלה יותר ליצור מודלים.. מהבחינה הזו, זה יעשה סדר ליועצי המשכנתאות, אף לא יחליף אותם - ותישאר להם עוד מספיק עבודה בירוקרטית מול הבנקים.

האם הרפורמה החדשה תסייע לעצור את מחירי הדיור?

לא. אין קשר בין הרפורמה הזו לבין הניסיון לעצור את השתוללות מחירי הדיור. הרפורמה נועדה להקל על הלווים בעת נטילת משכנתא, ולמעשה אם היא תקל היא לא אמורה לעצור את נטילת המשכנתאות, אבל זו גם לא המטרה שלה, אלא לאפשר ללקוחות שלוקחים את ההחלטה המשמעותית של לקיחת משכנתא - לקחת אותה באופן יותר מושכל.

בבנק ישראל אגב לא סבורים שצריך להילחם בהשתוללות שוק הדיור דרך פגיעה בשורת הרווח של הבנקים. למעשה הם מחזירים את הכדור לממשלה ואומרים: צריך יותר היצע. תבנו דירות.

המבחן העיקרי של הרפורמה - קלות ופשטות

הרפורמה הזו כאמור היא מהלך חשוב וחיובי של בנק ישראל. השאלה הגדולה היא האם הציבור הרחב, שבדרך כלל מגיע לבנק - או לכל מקום אחר - וחותם על הניירת מבלי לקרוא אותה, בכלל יסתכל על הנתונים ויקרא הפעם לעומק, או שעדיין האנשים יקחו פשוט את המשכנתא שהבנק מציע ולא ייעזרו בכלי החדש שבנק ישראל עתיד לתת להם - אבל האמת היא שמי שלא יקרא את הניירת, שלכאורה תהיה פשוטה, יוכל הפעם להאשים רק את עצמו.

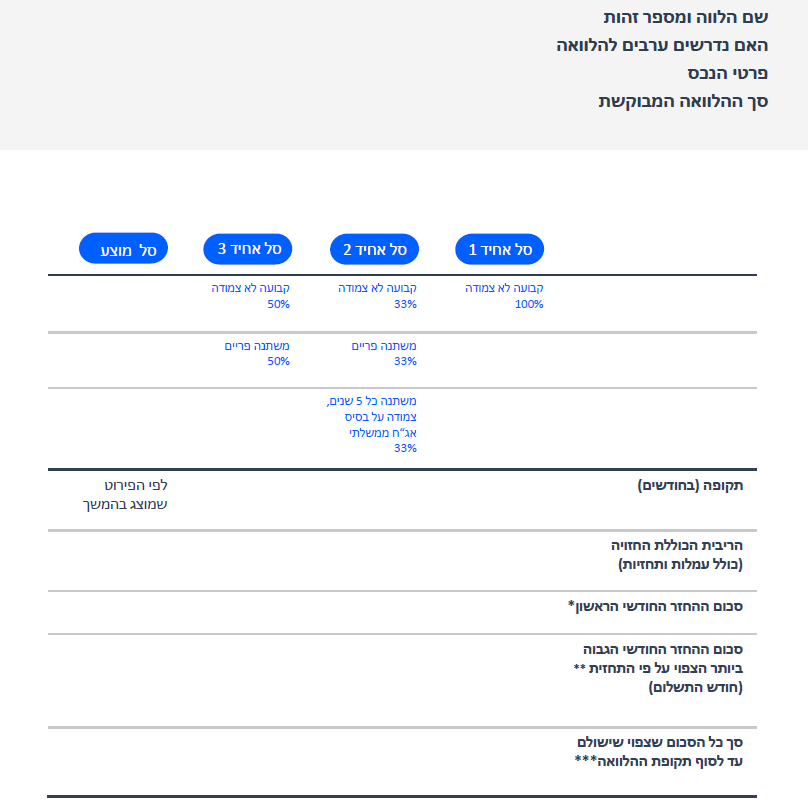

כך ייראה הטופס:

מקור: בנק ישראל

נגיד בנק ישראל, פרופסור אמיר ירון: "מדובר ברפורמה צרכנית משמעותית, אשר תשפיע במישרין על כל נוטלי המשכנתאות במדינת ישראל. משכנתא היא ההתחייבות הפיננסית הגדולה ביותר בחייהם של מרבית משקי הבית, אך כיום נוטלי המשכנתאות מתקשים בהבנת ההצעות ובהשוואה ביניהן ללא ידע פיננסי עמוק. שורת הצעדים שאנו מקדמים נועדה להעניק כוח רב יותר ללקוחות ולהקל עליהם לקבל באופן מושכל את אחת ההחלטות הפיננסיות המשמעותיות עבורם ואף יסייעו להתנהלותו הכלכלית של משק הבית בהווה ובעתיד".

המפקח על הבנקים, יאיר אבידן: "על מנת לפשט את הליך קבלת המשכנתא למימון הרכישה ולאפשר ללקוחות התקשרות מהירה עם הבנק, שיציע את הצעת הערך הטובה ביותר עבורם, נקטנו במספר צעדים משמעותיים אשר יגבירו את התחרות בין הבנקים ויסייעו ללקוחות בהליך קבלת ההחלטה ובביצועה. צעדים אלו יעודדו את הלקוחות לבצע סקר שוק לפני קבלת משכנתא, שכן יהיה קל יותר להשוות בין ההצעות השונות, והם יגבירו את השליטה מצד הלקוחות על תנאי המשכנתא, לרבות היכולת שלהם לעמוד בהתחייבויותיהם. אני מזמין את הציבור לעשות שימוש בכלים שהעמדנו לרשותו ולבצע השוואה בין ההצעות של הבנקים השונים, שתביא לשיפור בתנאי המשכנתא"

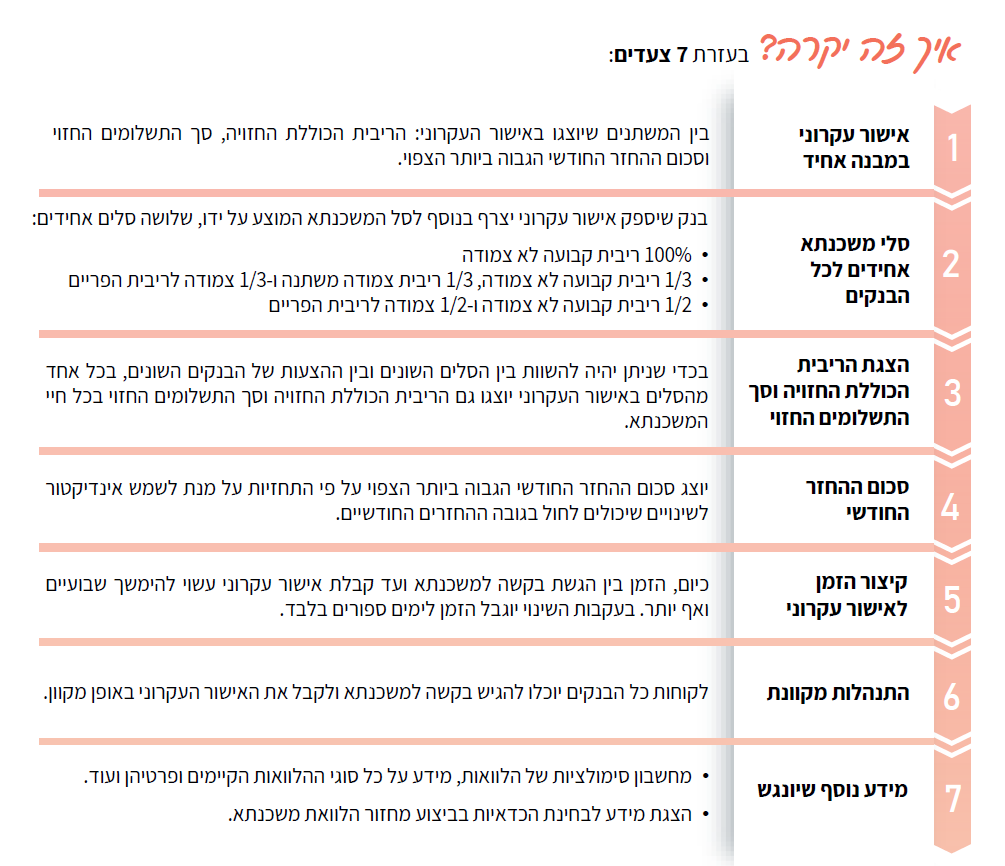

הרפורמה המלאה, שפי שמפרסם בנק ישראל:

אישור עקרוני במבנה אחיד - האישור העקרוני יהיה זהה בין הבנקים השונים ויספק מידע אחיד, ברור ומקיף. בין המשתנים שיוצגו באישור העקרוני: הריבית הכוללת החזויה, סך התשלומים החזוי וסכום ההחזר החודשי הגבוה ביותר הצפוי. דוגמא לאישור העקרוני מצורפת להודעה זו. נתונים אלו יגבירו את רמת השקיפות בעסקת המשכנתא ויסייעו ללווה להבין טוב יותר את ההתחייבויות הגלומות בהצעות השונות שיקבל. חשוב להדגיש כי המידע יתבסס על מתודולוגיות חישוב אחידות ויונגש באופן זהה על ידי כל הבנקים וזאת כדי להעצים את כוחו של הלווה בשלב ביצוע סקר שוק והליך ההשוואה מול הבנקים השונים.

סלי משכנתא אחידים לכל הבנקים - במטרה להקל על נוטלי המשכנתאות לערוך השוואה בין הצעות הבנקים, בנק שהחליט להציע ללקוח משכנתא יספק באישור העקרוני ללקוח, בנוסף לסל המשכנתא המוצע על ידו, שלושה סלים אחידים שהרכבם נקבע על ידי בנק ישראל, כאשר אורך חיי ההלוואה ייבחר על ידי הלקוח. להלן הרכבי 3 הסלים האחידים:

הצגת הריבית הכוללת החזויה וסך התשלומים החזוי - כיום, ברוב המקרים, הלוואת המשכנתא מורכבת ממספר מסלולים. לכל מסלול ישנה ריבית שונה, מנגנון הצמדה שונה ותקופה אחרת לפירעון. ההבדל הוא לא רק בין המסלולים השונים באותה הצעה אלא גם בין הצעות הבנקים השונים. לפיכך הריביות המוצגות באישורים העקרוניים, לעיתים קרובות, אינן בנות השוואה. כדי שניתן יהיה להשוות בין הסלים השונים ובין ההצעות של הבנקים השונים, בכל אחד מהסלים באישור העקרוני יוצגו גם הריבית הכוללת החזויה וסך התשלומים החזוי בכל תקופת המשכנתא. נתונים אלה מביאים בחשבון את העמלות ואת התשלומים החודשיים הצפויים לאורך כל תקופת המשכנתא על בסיס התחזיות משוק ההון לשינויים במדד המחירים לצרכן ובשיעורי הריבית במשק, המעודכנות למועד שבו ניתן האישור העקרוני.

תחזיות אלו נגזרות ממחירי אגרות החוב הממשלתיות ומשקפות את הערכות הפעילים בשוק ההון לגבי ההתפתחות העתידית של הריביות והאינפלציה. חשוב להדגיש שכל הבנקים יתבססו על אותן התחזיות משוק ההון, שיפורסמו על ידי בנק ישראל, כדי שבסיס ההשוואה בין הצעות המחיר השונות של הבנקים השונים יהיה אחיד.

סכום ההחזר החודשי הגבוה ביותר הצפוי על פי התחזיות - נתון זה יוצג על מנת לשמש אינדיקטור לשינויים שעשויים לחול בגובה ההחזרים החודשיים, והוא יתבסס על התחזיות משוק ההון לשינויים במדד המחירים לצרכן ובשיעורי הריבית במשק, שמעודכנות למועד שבו ניתן האישור העקרוני.

קיצור הזמן עד למתן האישור העקרוני - כיום, הזמן העובר בין הגשת בקשה למשכנתא ועד לקבלת האישור העקרוני עשוי להימשך שבועיים ואף יותר. עובדה זו מקשה על הלווים להשוות בין ההצעות של הבנקים השונים. לכן מוצע כי הזמן בין הגשת הבקשה עד למתן האישור העקרוני יוגבל לימים ספורים בלבד.

הגשת בקשה וקבלת אישור באופן מקוון - לקוחות כל הבנקים יוכלו להגיש בקשה למשכנתא ולקבל את האישור העקרוני באופן מקוון.

מידע נוסף שיונגש באתר הבנק ובדף האישי של הלקוח באתר הבנק המלווה: מחשבון סימולציות של הלוואות משכנתא, מידע על כל הסוגים הקיימים של הלוואות המשכנתא ופרטיהם ועוד.

הצגת מידע לבחינת הכדאיות בביצוע מחזור הלוואת משכנתא - בעת בחינת הכדאיות שבמחזור משכנתא לא די להשוות בין הריבית המשולמת על המשכנתא הקיימת לריבית המוצעת על ידי הבנק הממחזר. יש להביא בחשבון שיקולים נוספים כדוגמת עמלת פירעון מוקדם והזמן שנותר עד לעדכון הקרוב של הריבית במסלולים מסוימים. לפיכך, יהא על הבנק לספק ללווה המעוניין למחזר משכנתא את הריבית החזויה על יתרת התשלומים אשר לוקחת בחשבון את הסכום בפועל שיצטרך הלווה להחזיר (כולל עמלת הפירעון המוקדם ועמלות נוספות אם ישנן). ריבית זו הינה בת השוואה לריבית המוצעת על ידי הבנק הממחזר ותסייע ללקוח לקבל החלטה מושכלת. בנוסף, יהא על הבנק שבו מנוהלת המשכנתא הפעילה להציג ללווה את התאריך הקרוב שבו צפויה הריבית להשתנות.

- 5.מאיר 14/11/2021 19:44הגב לתגובה זוהבנקים לא יוותרו על השמנת של עולם ההלוואות לקוחות שיקחו 100 % קל"צ - עמלת פרעון מוקדם במיחזור - תהיה קטפסטופלית מי יגיד להם את זה בבנק? הבנקים ידחפו את מסלול השלישים המפורסם .

- 4.יובל 14/11/2021 15:56הגב לתגובה זוכנראה שבנק ישראל בצד של הבנקים.

- 3.חצי שנה - ישנים בבנק ישראל (ל"ת)מייק 14/11/2021 13:58הגב לתגובה זו

- 2.אופירי 14/11/2021 13:49הגב לתגובה זווהסיבה היא שתשואות האג"ח ל 5 שנים זזים בקורלציה גבוהה מאוד לריבית בנק ישראל. באופן כללי אפשר להגיד שריבית ל 5 שנים תמיד תהיה יקרה יותר מריבית לשנה אחת- כשהריבית לשנה אחת תזנק הריבית ל 5 שנים תזנק גם, אולי אפילו לפניה, בגלל ציפיות. ביום שבו יעדכנו לצעירים את הריבית החדשה במסלול הזה, התשלום החודשי יזנק

- 1.צחי 14/11/2021 13:45הגב לתגובה זוגם באפשרות לעבור מבנק לבנק הכל אחיזת עיניים הכסף הגדול מונח בעמלות ובריביות שם הוא לא מעיז לנגוע

- אנונימי 14/11/2021 15:07הגב לתגובה זוהבנקים הם חברות למטרת רווח אתה מצפה שבנק ישראל יכריח אותם להלוות כסף בחינם? כי אז לא יהיה לך מאיפה לקחת הלוואה תהיה בטוח. הצעד של בנק ישראל מבורך ומיטיב עם הצרכנים מאוד. הבעיה העיקרית עם הבנקים היא חוסר השקיפות והתחרות ואלו שני הדברים שהרגולטור כמו בנק ישראל אמור לטפל בהם.