תעשיית קרנות הנאמנות - למרות הירידות בוול סטריט, הציבור לא חושש

הנפילות בוול סטריט לא מפחידות את המשקיעים בקרנות נאמנות. הפדיונות בתעשיית קרנות הנאמנות בחודש אפריל היו נמוכים - מאות מיליונים בודדים, וזאת למרות ששוק המניות האמריקאי התרסק, ובעיקר מדד הנאסד"ק שאיבד קרוב ל-10%.

ובכל זאת, המשקיעים בקרנות רגועים. הסיבה - הבורסה המקומית לא במתאם גבוה לבורסה האמריקאית. הירידות שם בחודש אפריל לא הורגשו במדדים אצלנו, כשהמדדים המובילים אפילו עלו. זה יכול להשתנות, ניו יורק יכולה להדביק את תל אביב בירידות, אם יהיה אפקט פסיכולוגי וחשש ממשבר גדול. אבל בינתיים, בשל המשקל הגדול יחסית של תחום הפיננסים, הנדל"ן והמשקל הנמוך של חברות טכנולוגיה בבורסה המקומית, לצד מניות מקומיות שנהנות מהמצב - אלביט מערכות (זינוק במניות הביטחון) ואיי.סי.אל (זינוק במניות הסחורות), המדדים לא יורדים והציבור לא חושש.

האמת שהציבור היה צריך לחשוש מעניין אחר לחלוטין - מהעלאות הריבית בשוק המקומי. קרנות הנאמנות האג"חיות הפסידו למחזיקים תשואה גבוהה, וזה היה כתוב בענק על הקיר - שחור על גבי לבן. העלאות הריבית גורמות לירידה באג"ח. ככל שהאג"ח לטווח ארוך יותר כך הסיכון גדול יותר, כך ההפסד גדול יותר. אגרות החוב אכן נפלו בחודשים האחרונים והמשקיעים שרצו להחזיק בקרן סולידית, מצאו את עצמם מופסדים במקרים מסוימים גם מעל 10%. איפה יועצי ההשקעות שצריך אותם? איזה חלמאות. זה עדר שהולך בידיעה ברורה לשחיטה.

ובאיחור רב, הציבור אכן פודה מעט קרנות אג"חיות כאלה בחודשים האחרונים, אבל מאוחר מדי ומעט מדי. לא בטוח שעכשיו זה הזמן הנכון לממש. אולי כבר מאוחר מדי, אם כי זה תלוי בקצב העלאות הריבית כאן.

- ככה הפסדתם תשואה של 20% בקרן ההשתלמות ב-5 שנים; ומה זה אומר על ההמשך?

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המלצת המערכת: כל הכותרות 24/7

בנוסף לפדיונות בקרנות האג"ח נרשמו פדיונות בקרנות חו"ל, ומנגד - יצירות בקרנות המנייתיות - במילים פשוטות, פחות אג"ח, פחות וול סטריט, יותר מניות מקומיות. היצירות והפדיונות עוקבות אחרי התשואה.

בשל הירידות באג"ח והירידות בוול סטריט, איבדו קרנות הנאמנות בממוצע כ-1.3%. אבל זה ממוצע מטעה כי כאמור בקרנות המנייתיות בארץ נרשמה תשואה חיובית. בסה"כ איבדה תעשיית הקרנות בחודש אפריל כ-6 מיליארד שקל.

למדור קרנות נאמנות של ביזפורטל

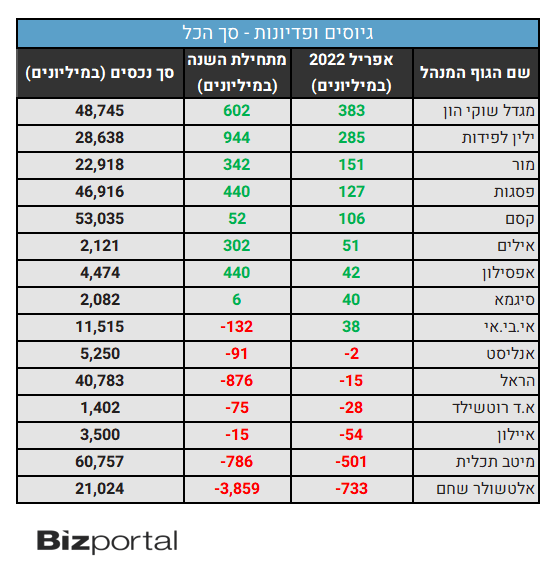

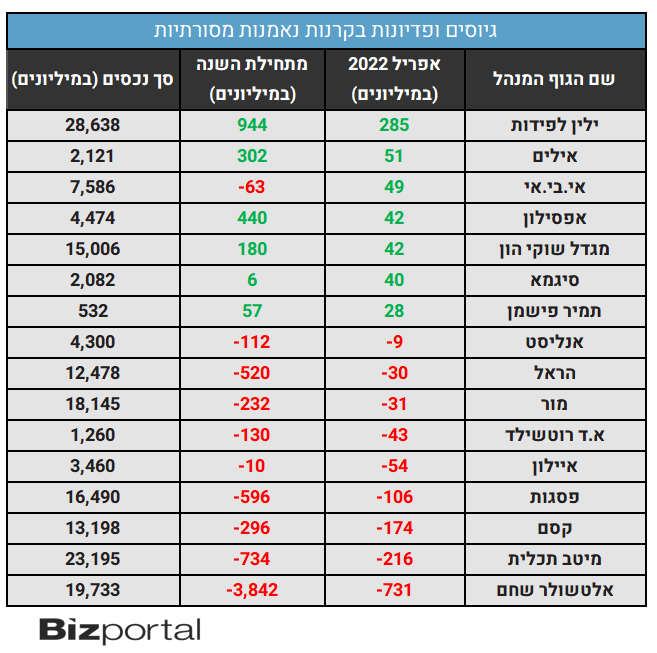

המנהלים הגדולים - פדיונות גדולים במיטב

הגוף הגדול בהיקף הכספים המנוהלים בתעשיית הקרנות הוא מיטב שמנהל 60.8 מיליארד שקל. מיטב ספג בחודש אפריל פדיונות בסך 501 מיליון שקל בהמשך לפדיונות בסך 564 מיליון שקל בחודש מארס. הגוף השני בגודלו, קסם מנהל 53 מיליארד שקל כשבאפריל גייס 106 מיליון שקל, אחרי פדיונות של 259 בחוד מארס.

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור בישראל

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- דירוג הקרנות הפאסיביות העוקבות אחר הביטקוין והאת'ר

מגדל שוקי הון במקום השלישי והיא המובילה ביצירות בקרנות נאמנות עם גיוסים בסך 383 מיליון שקל בחודש אפריל בהמשך ליצירות של 111 מיליון שקל בחודש מארס. היקף הנכסים המנוהלים בקרנות של מגדל - 48.8 מיליארד שקל.

הטבלה ממחישה עוד כמה נקודות מעניינות - ילין לפידות שמנהל רק קרנות נאמנות אקטיביות מגייס בעקביות - הוא המוביל מתחילת השנה בגיוסים, הוא הגדול ביותר בתחום הקרנות המסורתיות והוא עקף בחודשים האחרונים את המתחרה הצמוד (בכל תעשיית ניהול הכספים) - אלטשולר שחם. באלטשולר ממשיכים לסבול מפדיונות קשים שהסתכמו ב-733 מיליון שקל בחודש אפריל ומתחילת השנה בכ-3.9 מיליארד שקל. עוד גוף עם פדיונות משמעותיים מתחילת השנה - הראל עם פדיונות של 876 מיליון שקל.

- 7.תחזור אלי עוד כמה ימים, עם הכותרת הזו, ונצחק ביחד.... (ל"ת)שירי 02/05/2022 16:32הגב לתגובה זו

- 6.אילנית 02/05/2022 10:56הגב לתגובה זוהממשלה תתפרק בקרוב ואז נראה איך הבורסה תגיב

- 5.מישהו 02/05/2022 09:05הגב לתגובה זוכלכלי ענק.. והוא אמר תקנו מניות.. אבל לא לשנה שתיים..אלא ל5 ו10 ו50 שנה... בשורה התחתונה תרוויחו הרבה...

- 4.הירידות בבורסה בישראל מגיעות קצת מאוחר , אבל הירידות ב ת"א יגיעו והם יהיו חדות מאוד. (ל"ת)אנליסט 02/05/2022 08:34הגב לתגובה זו

- 3.כתבה ממומנת ע"י חברות הקרנות. האג"ח בארץ גם מתרסק. (ל"ת)נוסטרדמוס 02/05/2022 05:56הגב לתגובה זו

- 2.ישראל 02/05/2022 00:09הגב לתגובה זווהמים ישטפו החוצה

- כי הבורסה בארץ זה עבודה בעיניים. שום דבר לא אמיתי פה (ל"ת)יוסי 02/05/2022 08:36הגב לתגובה זו

- 1.תמים 01/05/2022 21:46הגב לתגובה זואלטשולר לא מצליח להתרומם