לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים; מה יהיה המדד בארה"ב ואיך זה ישפיע על כיוון השוק?

זה הולך להיות שבוע קריטי בשווקים הפיננסים. פרסום האינפלציה ביום שלישי בארה"ב יספק הערכה גבוהה לגבי החלטת הריבית - פספוס, כלומר אינפלציה גבוהה, יכולה להוריד את השוקים בשל ציפיה לעליית ריבית גבוהה - 0.75%, בעוד שאינפלציה נמוכה עשויה להביא לעליית ריבית של 0.5%. אז נכון שלא צריך להתרשם מחודש אחד, אבל השווקים מאוד תנודתיים וכל פיפס באינפלציה יכול להשפיע עליהם דרמטית.

מעבר לכך, עליית הריבית היא סכנה גדולה לשווקים כי היא הופכת את ההשקעות הסולידיות לאטרקטיביות יותר. למה להשקיע באפל במכפיל של 25, שמבטא תשואה של 4% בשנה כאשר על אג"ח לשנתיים מקבלים 3.5% וזה עומד לעלות?

בשבוע החולף מדד הדאו ג'ונס עלה ב-2.6%, מדד ה-S&P500 עלה ב-3.6%, כאשר הוא שוב מעל רמת המפתח של 4,000 נקודות, והנאסד"ק קפץ ב-4% - המדדים קטעו רצף של 3 שבועות אדומים.

על אף העליות במדדים, גם התשואה על האג"ח ל-10 שנים עלתה ב-0.1% מ-3.2% ל-3.3% תשואה. התשואה לשנתיים רשמה שיא חדש - 3.5%. הנפט המשיך במגמת הירידה כשבשבוע האחרון כשירד ב-1% למחיר של 86 דולר, בעקבות זאת המחיר לגלון בארה״ב כבר יורד ל-3.8 דולר, רחוק מ-5 הדולרים שעלה בשיא. הנתון כמובן ישפיע על מחירי האנרגיה שמתגלגלים לאינפלציה בחודש אוגוסט, שתפורסם ביום שלישי הקרוב.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

בגזרת המאקרו - עיני משקיעים מרחבי העולם וכמובן של יו״ר הפדרל ריזרב, ג'רום פאוול נשואות אל עבר יום שלישי, בשעה 15:30, עת יתפרסם מדד המחירים לצרכן של חודש אוגוסט. תחזיות הכלכלנים מצביעות על ירידה של 0.1% באינפלציה בחודש אוגוסט, וקצב שנתי של 8.1%. אינפלציית הליבה בחישוב חודשי צפויה לעלות ב-0.3% ובחישוב שנתי ב-6.1%. במידה ותהיה המשכיות של דיסאינפלציה (ירידה בקצב האינפלציה) השוק יקבל זאת בברכה, ובוודאי שגם פאוול שכנראה ימתן את הטון הניצי. במידה והפעם נראה שוב אינפלציה מעל לתחזיות, אנו עלולים לראות שוב את התנודות בשווקים.

יום לאחר מכן, ברביעי, יתפרסם מדד המחירים ליצרן, שגם לו חשיבות גבוהה, הרי עלויות היצרן לרוב מתגלגלות אל הצרכן. ביום חמישי נקבל אינדיקציה למצב הקמעונאות בארה״ב באוגוסט האחרון עם נתון המכירות הקמעונאיות. בנוסף, באותו יום בשעה 18:30 יתפרסם מדד המחירים לצרכן בישראל. יום לאחר מכן, בשישי, מדד המחירים לצרכן של הגוש האירופי.

עונת הדוחות כבר בסיומה, כשהשבוע החברות המרכזיות שידווחו הן: ORACLE CORP ביום שני לאחר המסחר, ADOBE INC ביום חמישי לאחר המסחר וBRP INC ביום רביעי לפני המסחר.

- אפל מפתחת משקפיים חכמים, תליון ואיירפודס עם מצלמות כחלק מהימור ה-AI שלה

- הזהב יורד כמעט 3% - בוול-סטריט עדיין רואים אפסייד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שמזנקת היום ב-83% וזאת שנופלת ב-40%

בבנק לאומי, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות התייחסו ל״שיטה״ שבה נוקטים הבנקים המרכזיים בעולם, כדוגמת ה-ECB בשבוע האחרון: ״הבנקאים המרכזיים צריכים לבחור בין "נתיב הזהירות" ל"נתיב הנחישות". נראה שהדגש כיום הוא על נתיב הנחישות שמוביל להידוק של המדיניות ובמידה לא קטנה של אגרסיביות. הבנקאיים המרכזיים חוששים מפני סכנה שהאינפלציה הגבוהה תתקבע ובהחלטת צעדי המדיניות חוששים יותר ממצב של "לעשות מעט מדי", מאשר "לעשות יותר מדי".

בהתייחסות לנתון האינפלציה בשלישי: ״המגמה של בנקים מרכזיים, כפי שבאה לידי ביטוי השבוע בהחלטת הריבית בגוש האירו, צפויה להימשך גם בארה"ב וגם בישראל. נראה כי רק מדד ליבה נמוך במיוחד בשלישי הקרוב, עשוי אולי להביא להעלאת ריבית של פחות מ-75 נ"ב. הסבירות להפתעה כזו נמוכה מאוד וישנה סבירות גבוהה להעלאה של הריבית בארה"ב בהיקף של 75 נ"ב בהמשך החודש. הערכה זו נתמכת גם בהמשך ההתבטאויות הניציות של ראשי הפד בדבר הצורך להמשיך עם ההידוק המוניטארי״

בלידר שוקי הון התייחסו למדד ה-ISM שהתפרסם, שמעיד על כך שארה״ב, לא ממש קרובה למיתון: ״ארה"ב: המיתון עוד רחוק - אחד הנתונים החשובים ביותר אשר משקף את הפעילות השוטפת בארה"ב, הינו מדד מנהלי הרכש ISM בענפי השירותים, הסקר לגבי חודש אוגוסט בהחלט עדכני ומשמעותי. כידוע, נתון מעל 50 נקודות מצביע על התרחבות.

המדד עלה ל-56.9 נקודות באוגוסט מ-56.7 ביולי, בעוד שהצפי היה לירידה ל-55״.

במיטב ברוקראז', אלכס זבז'ינסקי, מאמין כי גם אינפלציה שמאטה לא תעצור את העלאות הריבית של הפדרל ריזרב: ״האינפלציה בדרך להתמתן, אך הפד' ימשיך להיות אגרסיבי, תביעות דמי אבטלה ממשיכות לרדת ומסמנות ששוק העבודה עדיין חזק. נציין שכל דוברי הפד', כולל הנגיד, שהתבטאו בשבוע האחרון הצביעו על שוק העבודה כסיבה עיקרית לעלייה אגרסיבית בריבית.

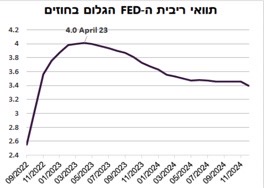

בנוסף, במיטב התייחסו גם לשוקי האג״ח והתשואות, שבתקופה כמו זו, הם כמו מצפן לשווקים: ״תשואות אג״ח המשיכו לעלות בשבוע שעבר בתגובה למעשים ואמירות של הבנקים המרכזיים: בארה״ב בפעם הראשונה, החוזים מגלמים שריבית הפד' תגיע ל-4% בתחילת 2023.

הציפיות לעליית ריבית הובילו להמשך עליית תשואות תוך התהפכות עקום התשואות, כאשר התשואה לשנתיים מגיעה ל-3.55%, הרמה הגבוהה מאז 2007. הקשר בין התשואה לשנתיים לריבית ה-FED מאז שנות ה-80 מראה שבמהלך עליית ריבית, הן תמיד הגיעו בשיא לגובה המקסימלי של הריבית או מעליו. לפיכך, עליית תחזית לריבית ל-4% משקפת שעליית התשואות עדיין לא מוצתה״.

- 1.אם הכותרת דרמטית, יהיה שבוע מנומנם (ל"ת)בן 12/09/2022 00:01הגב לתגובה זו