לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

עונת הדוחות מעבירה הילוך עם כמה דוחות חשובים שיתפרסמו השבוע, כולל נטפליקס (לקראת הדוחות) וטסלה. בנקים וחברות תעופה נוספים יצטרפו למדווחות כמו גם חברות תרופות ותקשורת.

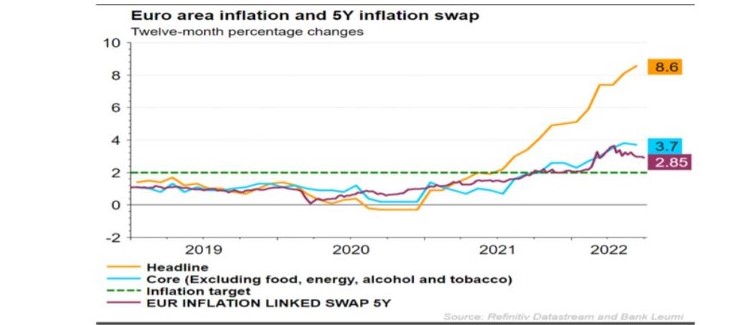

במישור המאקרו יפורסמו נתוני התחלות הבניה ואישורי הבניה ביום שלישי ומדד התעשיה של פילידלפיה ביום חמישי. באותו יום צפוי הבנק המרכזי האירופי להעלות לראשונה את הריבית ברבע לאחוז לאחר 6 שנים בהן לא העלה הבנק את הריבית. גם לאחר ההעלאה הצפויה הריבית על הפקדונות תישאר שלילית. ביום שישי צפוי להתפרסם מדד מנהלי הרכש בארה"ב, יפן ומספר מדינות באירופה.

צפויות לדווח השבוע:

ביום שני: BANK OF AMERICA GOLDMAN SACHS INTERNATIONAL BUSINESS MACHINES

יום שלישי: NETFLIX JOHNSON & JOHNSON NOVARTIS AG ADS

ביום רביעי: TESLA INC UNITED AIRLINES ABBOTT LABORATORIES ALCOA

ביום חמישי: AT&T INC AMERICAN AIRLINES

ביום שישי: VERIZON AMERICAN EXPRESS TWITTER INC

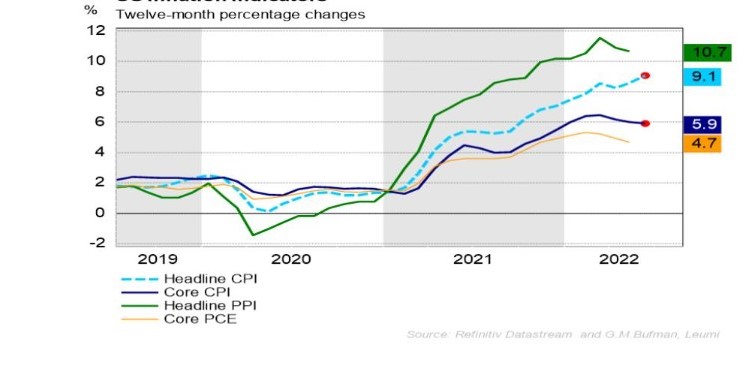

האינפלציה בארצות הברית ממשיכה להיות הסיפור המרכזי בשווקים כשבשבוע האחרון היא שוב הפתיעה לרעה עם זינוק כלפי מעלה וחצתה את רף ה-9%. אינפלציית הליבה מגיעה כבר לקצב שנתי של 8%. לדברי יונתן כץ וכלכלני לידר שוקי הון מסתמנים לחצי אינפלציה גם בסחורות וגם בשרותים. בלידר שמים דגש על האצה במחירי השכירות (סעיף הדיור הראשי מהווה 32% מהמדד), כאשר ישנן אינדקציות להמשך עליה במחירי השכירות.

משמעות הדבר שהשוק מתחיל לתמחר אפשרות ריאלית להעלאת ריבית של 100 נ"ב (1%) בסוף יולי. בלידר סבורים שהסבירות לתרחיש כזה נמוכה, אך המשך העלאה אגרסיבית לרמה של 4% עד סוף שנה בהחלט סבירה - פעמיים 0.75% ופעמיים 0.5% בהחלטות הקרובות. שוק האג"ח עדיין לא מתמחר ריסון כה אגרסיבי.

- וול סטריט בשבוע מקוצר: פרוטוקול הפד, נתוני הצמיחה, הדוחות שבמוקד ומה צופים האנליסטים?

- מספרי האמת על שוק העבודה האמריקאי - לא צמיחה, אלא קיפאון

- המלצת המערכת: כל הכותרות 24/7

גם בבנק הפועלים מצביעים על הסתברות שעולה להעלאת ריבית היסטורית של 1%, בעוד לסוף שנה צופים בפועלים ריבית של בין 3.5% ל-3.75%. עוד מצביעים כלכלני הבנק על כך שהיפוך עקום התשואות מחמיר - הריבית ל-10 שנים ירדה ל-2.92%, התשואה לחמש שנים עומדת על 3.05%, ירידה קלה, והתשואה לשנתיים נשארה יציבה על 3.12%.

כלכלני בנק לאומי מסכימים אף הם שצפויה עליית ריבית של בין 0.75% ל-1%. בלאומי סבורים שהמדד הבא יראה כבר התמתנות במחירי הסחורות ולעלות בשיעור מיתון יחסית.

- הדולר נחלש - איך זה קשור לענקיות הטכנולוגיה ומה צפוי בהמשך?

- וול סטריט בפתח שבוע גורלי: האינפלציה והפד יכריעו את כיוון השוק

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

בבנק לאומי שמים דגש על ההחלטה של הבנק המרכזי בקנדה על העלאת ריבית של 1%:

המלך "נועד "לזרז את התהליך –FRONT LOADING – של הגעה לריבית גבוהה יותר, וזאת במקום להגיע לרמה גבוהה יותר בסופו של תהליך ממושך יותר. במסיבת העיתונאים טען הנגיד של הבנק המרכזי של קנדה כי מחזורי הידוק שהתאפיינו במהלך מהיר בתחילת הדרך נוטות לגרור "נחיתות" כלכליות רכות יותר, והדגיש כי הבנק רוצה "להגיע במהירות לקצה העליון או מעט מעל הטווח הניטרלי של הריבית". מכך ניתן לשער שלאחר העלאת הריבית הזו, תבוא העלאה קטנה יותר, אך עדיין משמעותית, של 75 נ"ב בספטמבר" - כך לדברי כלכלני בנק לאומי. האם קנדה תסמן את הדרך לארצות אחרות, ובראשן ארצות הברית?

היחלשות האירו נמשכה בשבוע האחרון ולראשונה מאז שנת 2002 היורו והדולר שווים, הדולר אף הגיע לרמה של 0.996 דולר לאירו. מתחילת השנה נחלש האירו ב-11%, חולשה המוסברת במשבר האנרגיה באירופה והחשש שרוסיה תעצור את אספקת הגז הטבעי, כמו גם הפער הגדל בשיעורי הריבית בין האירו לדולר. לדעת דיוויד זאן מפרנקלין טמפלטון מגמת התחזקות הדולר תמשך עוד זמן מה בגלל מגמת הבדלי שערי הריבית והמשך המלחמה באוקראינה. לדעתו, במקרה של עצירת הגז הרוסי לחלוטין אירופה עלולה להידחף למיתון שעשוי לשנות את קצב העלאות הריבית של הבנק המרכזי האירופי. גם בבנק לאומי מצביעים על משק האנרגיה האירופי כמקור לדאגה שעלול אף להוביל למיתון.

- 9.אמרתי אפל קנו סיטי יס.אוף אמריקה (ל"ת)שמשון 18/07/2022 08:29הגב לתגובה זו

- 8.לקנות מניות. נסדק וסנופי.דאקס .יעלה ניגמר (ל"ת)טלמי 18/07/2022 08:28הגב לתגובה זו

- 7.אלברט 18/07/2022 08:27הגב לתגובה זואמרו הבנקים חלשיםז- טסו . אמרו אינטל תיחתך המלצת מכירה תעלה וחזק .הכל הפוך. הכל נגמר

- 6.נכון הכל מאחורינו הכל למעלה.וחזק (ל"ת)טיילור 18/07/2022 08:25הגב לתגובה זו

- 5.משה 18/07/2022 08:24הגב לתגובה זוכשהציבור ירצה להכנס זה יהיה לקראת שיא חדש

- 4.תהיו רק בלונג דאקס נסדק ועוד אין משבר (ל"ת)טיילור 18/07/2022 06:10הגב לתגובה זו

- אתה אומר ועוד אין משבר? משמע...עוד יהיה אל תדאגו!? (ל"ת)לטיילור 18/07/2022 06:56הגב לתגובה זו

- 3.ימחקו השורטיסטים גם היום (ל"ת)צחי 18/07/2022 06:09הגב לתגובה זו

- 2.מוטי 18/07/2022 06:08הגב לתגובה זואמרו לקמכטר פייסבוק ומאזעולה זה סימן רק לקנות. אמרו למכור אינטל רק לקנות. אמרו השוטרים יירדו רק לקנות הם יעלו

- 1.לרון 17/07/2022 17:54הגב לתגובה זונחלש עם הזמן והשפעתו על כוון השוק נמוגה לאיטה

- אמרת...לא אמרת..כלום ושום דבר...מה המסר שלך למשקיעים? (ל"ת)ללרון 17/07/2022 18:59הגב לתגובה זו

- לרון 18/07/2022 09:15בכותרות בעוד זמן לא יהיה שם והשפעתו תיפחת בהדרגה,יותר ברור???