קרנות איריות OUT, קרנות ישראליות IN

הקרנות האיריות נהנות מתדמית נהדרת, אבל מסתבר שהקרנות הישראליות על

ה-500 S&P מספקות לכם תשואה טובה יותר; וגם - מה ההבדל בין קרן מחקה לקרן סל ומה עדיף למשקיעים פרטיים?

מדד ה-S&P 500 ממשיך לשבור שיאים והחוסכים ממשיכים לנהור אליו. הרציונל שלהם הוא פשוט - השקעה במדדים עדיפה על פני רכישת מניות ספציפיות, השקעה ב-S&P 500 היא השקעה מגוונת ומפוזרת מאוד על פני 500 המניות החזקות בשוק האמריקאי.

נוהרים ל-S&P 50 - מה הדרך הנכונה לעשות זאת?

אם ההשקעה הזו נעשית תוך הבנת הסיכונים זה בהחלט לגיטימי ונכון. אם ההשקעה ב-S&P היא לטווח ארוך והיא לצד מסלולים סולידיים, זה יכול להיות נכון. השאלה אם זה נכון להשקיע רק ב-S&P? זה כבר תלוי בגיל של החוסך-משקיע, בצרכיו הפיננסיים העתידיים ועוד. ככלל, ככל שאתם צעירים יותר כך יש היגיון רב בחשיפה גדולה למניות כי מניות מספקות תשואה טובה יותר מהשקעות סולידיות על פני זמן וגם אם יהיה תיקון ואפילו מפולת, יש לכם זמן לתקן.

בשנים האחרונות ה-S&P 500 פורח - התשואה מתחילת השנה מעל 20%, התשואה בעשור האחרון היא מעל 13% בשנה. זה הרבה מעל ממוצעים של טווחים ארוכים בשוק המניות של תשואה של כ-7%. זה מביא לגל עולמי ענק של ביקושים למכשירים עוקבי S&P. אחת השיטות הפשוטות והנגישות ביותר להיחשף ל-S&P היא דרך קרנות נאמנות מחקות וקרנות סל.

- חיסכון לכל ילד, קופ"ג להשקעה ועוד - כל הדרכים של הורים להכין תשתית כלכלית לילדיהם

- איך הכי זול להשקיע בביטקוין?

- המלצת המערכת: כל הכותרות 24/7

קרנות איריות OUT, קרנות ישראליות IN

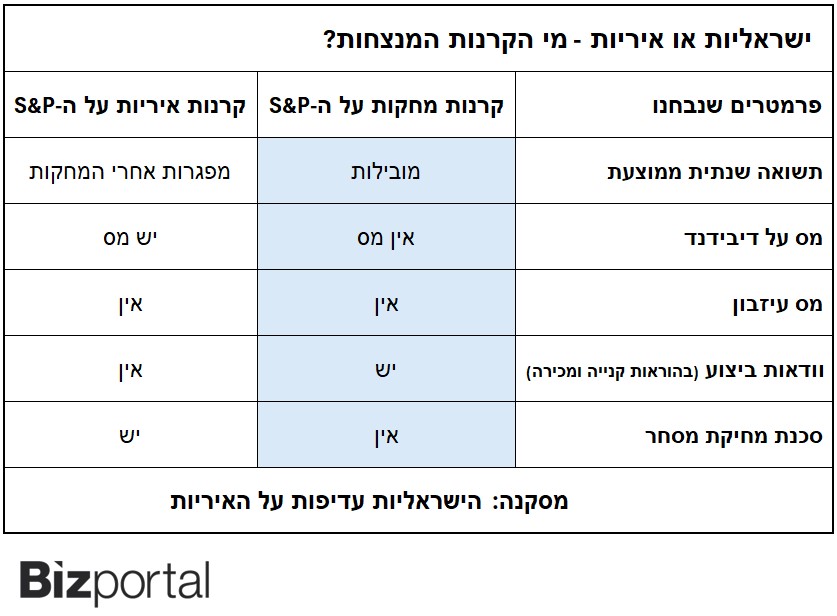

יש שני סוגי קרנות עוקבות S&P 500. קרנות איריות של גופי השקעה בינלאומיים שמאוגדות באירלנד. יש לכאורה סוג של יתרון מיסוי בקרנות האיריות כי הן משאירות את הדיבידנדים בפנים ולא מחלקות אותו, ולכן המיסוי על הדיבידנד הוא 15% ולא 25%, אבל זו אליה וקוץ בה - המיסוי מגיע בסוף הדרך באופן מלא - 25%. מעבר לכך, ולמרות שאולי זה לא נוגע לחלק גדול מהציבור, אתם כפופים לעולם מיסוי אחר ומשתנה. הרבה ישראלים השקיעו בנכסים זרים וגילו שחל עליהם מס ירושה. באירלנד אין מס ירושה אבל בארה"ב דווקא יש, כך שאתם צריכים לעקוב כי ענייני המיסוי דינמיים. זה חיסרון של האיריות מול הישראליות, אבל זה החיסרון הפחות משמעותי.

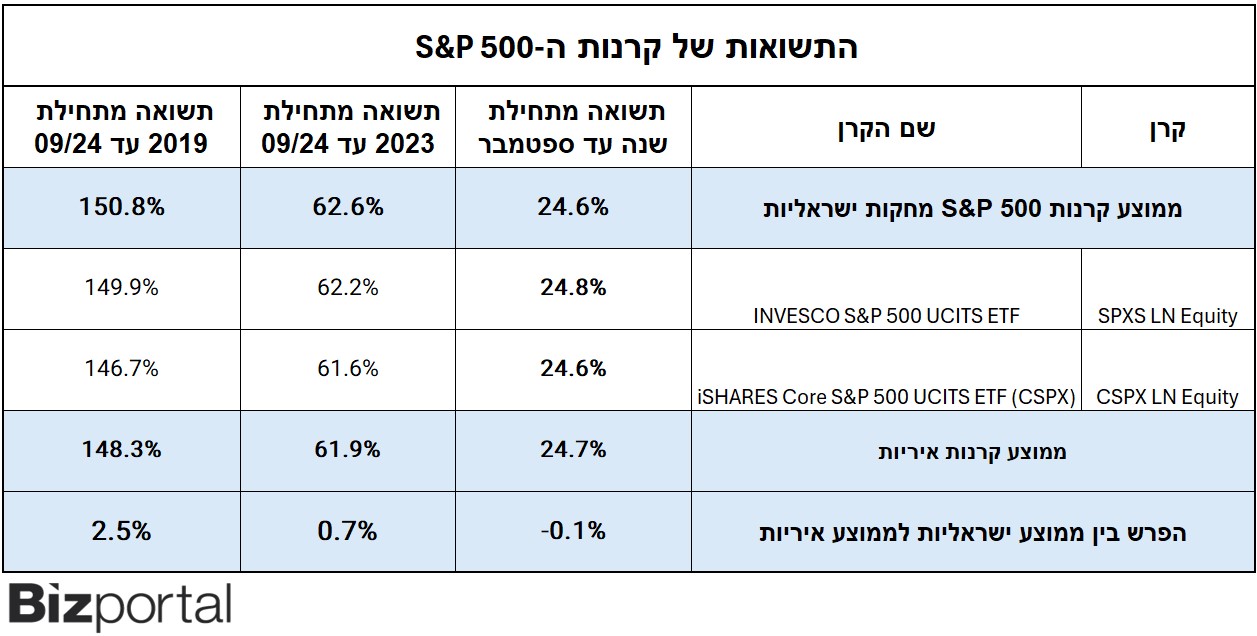

קרנות S&P ישראליות מספקות תשואה טובה יותר מקרנות S&P הזרות

מבדיקה של התשואות בין קרנות ישראליות מחקות שעוקבות אחרי ה-S&P 500 לבין הקרנות האיריות נמצא שהקרנות הישראליות מנצחות, הן מספקות תשואה עודפת על פני התשואה של האיריות. רגע, איך זה ייתכן? הרי זה אותו מוצר - עוקב מדד S&P. ובכן, זה לא מדויק לחלוטין.

מעקב אחרי ה-S&P נעשה דרך נגזרים, חוזים ואופציות על המדד, כאשר רוב הסכום שמנוהל בקרן הנאמנות נשאר בחשבון ומופקד בפיקדונות. קרנות ישראליות מפקידות בפיקדונות קצרים וזוכות לקבל ריבית. אותו דבר נעשה בקרנות האיריות, רק שהגופים הישראלים מצליחים להשיג תשואה טובה יותר כי הם משקיעים בפיקדונות ונכסים דולריים (כדי להישאר במטבע של ה-S&P) בחשבונות בנק בארץ, ואילו הקרנות האיריות מוציאות את הכספים החוצה אחרי שהמירו לדולרים ומשקיעות בנכסים נזילים.

- "מנכ"ל ארית לא מרגיש טוב" - אמרו לנו 5 דקות לפני פגישה, האמת התבררה בלילה

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

כלומר, כאשר אתם רוכשים קרן כזו אתם גם קונים את יכולות הניהול של מנהל הקרן. אולי זה בזכות היתרון לגודל בשוק המקומי של הגופים הגדולים, אולי זה ניהול חכם יותר, אולי זה ניהול פחות טוב של מנהלי הקרנות האיריות כי אחרי הכל אין להם כאן מנהלי השקעות, ואולי זה גם בזכות פערי ריביות מוגדרים וקבועים בין ריבית דולרית בארץ וריבית דולרית בחו"ל. תתפלאו, בארץ מקבלים ריבית דולרית טובה יותר מאשר בחו"ל (מזכיר קצת את הנהירה של גופים מארה"ב לגייס כאן אג"ח דולריות בריבית גבוהה). תהיה הסיבה אשר תהיה, בפועל ועל פני זמן הקרנות הישראליות טובות יותר.

מנהל הקרן הישראלי מרוויח יותר למשקיעים-חוסכים בקרן וכך נוצר פער חיובי על פני זמן. זה לא נכון תמיד כי זה תלוי גם במגמה של הריבית, ביכולת של מנהלי הקרנות בארץ לייצר ריבית טובה מול הגופים הזרים, זה תלוי בפרמטרים נוספים כמו עלויות המרת המט"ח, תנודות הדולר ועוד

כשבודקים לאחור רואים שבכל שנה בשש השנים האחרונות הקרנות הישראליות עשו תשואה גבוה יותר. השנה הזרות בינתיים עשו ב-0.1% יותר (ראו טבלה עד חודש ספטמבר כולל) כשהפער אגב לפני מספר חודשים היה גבוה יותר. הסיבה היא כנראה הקושי לנהל ולהשיג תשואה בפיקדונות דולריים לזמן קצר בשעה של שינויים תכופים בהערכות הריבית על רקע המלחמה, לצד התנודתיות החריגה בדולר בשנה האחרונה. כשמציצים לאוקטובר מקבלים שמתקרבים לשוויון. אבל מה שיותר חשוב – על פני זמן הקרנות הישראליות נותנות תשואה שנתית עודפת של 0.5% בממוצע יותר מהקרנות האיריות.

ישראלי לעומת אירי - לא רק עניין פטריוטי

בחירה בקרן נאמנות צריכה להיות על בסיס תשואות ודמי ניהול. דמי הניהול הבסיסיים של הקרנות המחקות הישראליות הן אפס. זה אפשרי כי הן מקבלות דמי ניהול משתנים באם הן מייצרות רווח עודף דרך הפיקדונות השקליים. זה מוסיף מוטיבציה גדולה למנהלי הקרן וזה דווקא יתרון נוסף כי אם החוסכים מקבלים את הבנצ'מרק, את ה-S&P הם לא משלמים דמי ניהול, רק על רווחים שמעבר הם משלמים כשבכל מקרה מדובר על מאיות האחוז. למנהל הקרן זה יכול להשתלם מאוד - מדובר בקרנות של מיליארדים רבים שגם פיפס של 0.05% עד 0.1% מתורגם למיליוני שקלים. יש כאן בעצם זהות אינטרסים בין החוסכי ובין מנהלי הקרנות.

דמי הניהול בקרנות האיריות נמוכים אבל קיימים סביב 0.07%. לא משהו שבגללו לא צריך להשקיע דרך קרנות איריות, אבל בשקלול כל היתרונות והחסרונות של כל מכשיר - הישראליות מובילות, והנה הנתונים:

אז בתשואה יש ניצחון במשך שנים לישראליות ובכל זאת נחזור גם לעניין הפטריוטי. הקרנות האיריות הן בעצם קרנות זרות של גופים זרים שהסבו אותם לקרנות בארץ. הגופים הזרים והמכובדים האלו לא הקימו בארץ תשתית. אין בארץ, מערך, אין אופרציה של חברת ניהול השקעות, יש נציג. זה לא אמור להיות בעיה, אבל זה מלמד כמה קל להיכנס לכאן וגם כמה קל לצאת מכאן. ביום בהיר יכולה הקרן להגיד "ביי ביי", ואז החוסכים נשארים אבודים. מה יקרה? ככל הנראה ימירו את ההשקעה ל"קרן המקור" שנסחרת בוול סטריט או שיחזירו את הכסף למשקיעים. זו לא היתה הכוונה של החוסכים. ואגב זה כבר קרה, זה קרה לפני ה-7 באוקטובר, לפני המלחמה שמתרחשת כבר מעל שנה, לפני הביקורת העולמית עלינו וההפגנות הפרו-פלסטינאיות. אז דווקא עכשיו יכול להיות שהסיכויים לכך גבוהים יותר.

זה קרה בתחילת 2023 אז אמונדי שזה גוף השקעות בינלאומי ענק הודיעה כי תפסיק לשווק את שלוש קרנות הסל של החבר ההבת ליקסור. זה לא יכול להתרחש בקרנות הישראליות של הגופים הגדולים, יותר נכון - זה יכול להתרחש (אין דבר כזה אפס סיכוי), אבל בסבירות מאוד מאוד נמוכה כי מדובר על גופים גדולים של עשרות שנים. בתרחיש הכי דרמטי, גוף קונה גוף אחר ואז השם אולי משתנה, אבל לא יגידו לכם הקרן נודדת לחו"ל.

סיכום ביניים: קרנות מחקות עדיפות על קרנות איריות, אבל יש מכשיר נוסף: קרנות סל ישראליות שעוקבות אחרי ה-S&P 500. בדקנו גם אותן. הן מספקות תשואה ממוצעת נמוכה בכ-0.5% בשנה מהקרנות המחקות. הסיבה היא שהקרנות האלו גובות דמי ניהול שוטפים. יש בהן כל יום יצירות ופדיונות רבים וזה מצריך ניהול שוטף של מנהל הקרן. מעבר לכך, לחוסכים ומשקיעים פרטיים שלא נכנסים להשקעה של שבועיים או חודשיים, אלא מתכוונים להישאר לטווח בינוני, השקעה בהן היא בהגדרה לא נכונה לעומת קרנות מחקות, ונסביר - קרנות מחקות הן קרנות נאמנות לכל דבר ועניין וכשאתם קונים ומוכרים קרן אתם מקבלים את הערך האמיתי-כלכלי.

בקרנות סל, מדובר בנייר ערך שנסחר בבורסה. אתם קונים ומוכרים שלא בהכרח בהתאם לערך הכלכלי, אלא במרווח מסוים מהערך הכלכלי שמבטא את הרווח של עושה השוק. אם נניח שהערך הנכסי הכלכלי הוא שער של 100, סיכוי טוב שהקונה הכי טוב יהיה במקסימום ב-99.9 והמוכר הכי טוב יהיה במינימוםב-100.1. כלומר אתם תאלצו למכור ב-99.9 (מתחת לערך הכלכלי) ולהשאיר קופון קטן לעושה השוק. ככה גם יהיה בקנייה (תרכשו בשער של 100.1 - מעל הערך הכלכלי).

חיסרון נוסף של קרנות סל הוא חוסר וודאות בקנייה ומכירה. רציתם לקנות קרן סל ונניח שהחלטתם לתת מחיר קנייה של 100 (בהמשך לדוגמה הקודמת) וההוראה לא בוצעה. רובכם תשלמו עמלת אי ביצוע. בקרנות מחקות אין דבר כזה אי ביצוע. יש וודאות בביצוע

ומכאן שקרנות סל בהינתן דמי הניהול, אי וודאות בביצוע והפער בעסקת המכירה והקנייה מול הערך הכלכלי, פחות טובות למשקיעים פרטיים מאשר הקרנות המחקות.

עם זאת, קרנות סל הן כלי טוב למשקיעים מוסדיים, לגופים גדולים כי אלו מקבלים החזר על דמי הניהול וגם כי הגופים האלו צריכים נזילות וסחירות כל רגע. קרנות הסל בדומה לכל נייר ערך נסחרים על פני כל היום. בפועל זה באמת המצב – משקיעים ישראליים פרטיים נמצאים בקרנות המחקות ובקרנות האיריות שבשנים האחרונות נהנות מתדמית הרבה יותר חיובית ממה שהן באמת, ומשקיעים מוסדיים נמצאים בקרנות סל.

- 29.אגרונומי 02/03/2025 06:03הגב לתגובה זוהישראלים ינסו לדפוק אותנו פחות או אז אולי נחשוב בכיוון שלהם. כרגע אני עם אירית תודה.פנסיה והשתלמות אני מנהל דרכם כי אין ברירה אחרת כמובן למעט IRA שאני מעדיף שלא להתעסק. בכל מקרה התמקחתי על דמי הניהול והורדתי אותם משמעותית

- 28.מיכאל 20/12/2024 15:32הגב לתגובה זוכל הכתבה מלאה בניחוח מאוד מגמתי ומוטה בעד הקרנות הישראליות.

- 27.מף 29/11/2024 09:55הגב לתגובה זומשווים קרנות איריות שהן קרנות נסחרות כל יום המסחר לקרנות מחקות ישראליות שנסחרות פעם אחת ביום המסחר עפי השווי הנכסי.

- 26.הבינוני 31/10/2024 19:40הגב לתגובה זוכתבה עם שיקוף של עובדות ולא טרנדים. הגיע הזמן שמישהו יעשה סדר. תודה

- 25.שרית 31/10/2024 19:24הגב לתגובה זואני בדעה שתמיד צריך לחזק את המדינה שלנו בכל מובן אפשרי ובמיוחד בהשקעות. כל הזמן אני קוראת פוסטים בפייסבוק שרק דואגות לשבח ולקדם את הקרנות האיריות על פני הישראליות שיש להן יתרונות רבים. כתבה מקצועית, שעושה סדר.

- מומו 02/03/2025 06:06הגב לתגובה זואתה מחזק גופי השקעות תעבי בצע

- 24.סהר אוחנה 31/10/2024 19:03הגב לתגובה זוכל הפייסבוק מוצף באנשים שמקדמים להשקיע בקרנות איריות ולא מבינים שזה פשוט פחות משתלם

- 23.ישראלי 31/10/2024 18:09הגב לתגובה זוהאמת שמשמח מאוד לראות שסוף סוף מישהו חושב כמוני במיוחד במצב הנוכחי עדיף להשקיע בקרנות ישראליות בלי סיכונים כאלה ואחרים מצד השונאים שלנו

- 22.האני 31/10/2024 15:26הגב לתגובה זומגמה מתבקשת. מה גם שקרנות איריות יכולות בכל רגע להפסיק להיסחר בארץ.

- 21.אור 31/10/2024 15:08הגב לתגובה זועם כל המצב בטח ישראליות

- 20.ניקולאי 31/10/2024 14:56הגב לתגובה זוקרנות ישראליות לא רק שנותנות תשואות מרשימות וללא מס על הדיבידנדים, הם גם מגנות על המשקיע מסגירת מסחר. סוף סוף שפחו קצת אור על הישראליות והיתרונות בהן, האיריות בהחלט overrated.

- 19.הגר 31/10/2024 14:49הגב לתגובה זומפחיד העניין של המחיקת מסחר, חבר גם אמר לי שבגלל זה הוא עבר לקרנות ישראליות

- 18.הילהקו 31/10/2024 13:49הגב לתגובה זותודה על המידע, השקעתי באיריות עד עכשיו, אבל נשמע כאילו זה זמן טוב להתחיל לקנות ישראליות

- דוד 01/11/2024 08:40הגב לתגובה זואלה הנתונים הנוכחיים כבר שנים

- 17.אחד שיודע 31/10/2024 12:49הגב לתגובה זודמי ניהול - בישראליות יש דמי ניהול משתנים שיכולים להגיע עד 0.3%. יש דמי נאמנות שנגבים בקרנות הישראליות בנפרד - כ 0.025% - באיריות זה כלול בדמי הניהול. איחדו כאן קרן פיזית עם קרן סינטתית באיריות והממוצעים של התשואות לפי זה - ההשוואה לא נכונה כי לפיזית אין הטבת מס על דיבידנדים. מפחידים כאן עם סיכון מחיקה ממסחר - נשמע כמו משאלת לב של הכותב ופחות מבוסס על עובדות. לא הסבירו את המנגנון פעולה הסינטתי של הקרנות הישראליות מול האירית ויש כאן טעות מביכה ברמת ההבנה של איך הן עובדות ואילו סיכוני מנפיק עולים מתוך זה. עלה סרטון מצוין של בחור שאני עוקב אחריו כבר תקופה שסוקר את הכתבה הזו, לכו תקשיבו לו ותחליטו למי להאמין. https://youtu.be/PUWCdoe5RUA?si=v7s_mf9-VJ1GkUwT

- דוד 01/11/2024 08:43הגב לתגובה זולא שולמו דמי ניהול כי הקרן הייתה בביצוע חסר מול המדד. אז לא מבין מאיפה הביא שתמיד הביצוע יהיה טוב יותר מהמדד זה עובדתית לא נכון וזה רשום בדוחות שלהם. בדקתי 3 שנים אחורה בדוחות. לדוגמא קרן של אייביאיי ויש עוד. וחוץ מזה אם הקרן תביא תשואת יתר אז בכיף שיקח דמי הצלחה וישאיר אותי עם המרווח.

- אושרי לוגסי 31/10/2024 13:58הגב לתגובה זואני קיבלתי רושם הפוך, שדווקא מלכלכים הרבה סתם על הקרנות הישראליות - הבחור בסרטון שהעלת זה משפיען שעובד דיי צמוד עם אינבסקו (לכאורה על פי הבלוג שלו) לא חושב שהוא מקור אובייקטיבי.

- אחד שיודע 31/10/2024 15:56מקבל מהם כסף? מצאת משהו לא נכון במה שהוא אמר? אגב, לא קיבלתי את הרושם שהוא לכלך על הקרנות הישראליות, אלא על הכתבה עצמה שיש בה טעויות, דווקא אמר שמבחינת תשואה אי אפשר לדעת מה יתן תשואה יותר טובה.

- 16.ירון 30/10/2024 19:40הגב לתגובה זוהאיריות שיווקו חזק בקבוצות עם הרבה מיסאינפורמציה, תודה על כתבה שפויה.

- 15.די לכתוב שטויות 30/10/2024 18:42הגב לתגובה זובאירית של אינווסקו אין מס דיבידנדים. ההפרש בינה לבין הישראליות זניח. בבתי ההשקעות אין עמלת אי ביצוע. אם אירית נסגרת יחידות הקרן מומרות לקרן זהה במטבע שונה ללא אירוע מס. והכי חשוב האיריות לא מעלות דמי ניהול.

- דוד 01/11/2024 08:44הגב לתגובה זועל אפס אחוז דמי ניהול ו 0.1 דמי ניהול משתנים ומאז לא השתנה

- אלי 02/11/2024 20:48איזה קרן

- 14.מושקע באיריות 30/10/2024 18:35הגב לתגובה זוכל המלל הזה ואף מילה על מלכודות המס שהקרנות הישראליות מצטיינות בהן. ההפרש בין הישראליות לקרן של אינווסקו זניח לחלוטין, וכל הטיעונים נגד האיריות זניחים לחלוטין. אין מס ירושה. הסיכוי שהקרנות של אינווסקו ואיישרס ייסגרו אפסי כי הן כבר התבססו היטב בניגוד לליקסור המרווח חד פעמי וזניח. אבל אם תיפלו במלכודת מס של הישראליות תאכלו אותה בענק

- 13.קרנות מחקות זה אפס דמי ניהול (ל"ת)איציק 30/10/2024 14:19הגב לתגובה זו

- בהתחלהאחר כך אתה במלכודת המס ודמי הניהול יעלו (ל"ת)דוד 30/10/2024 15:05הגב לתגובה זו

- 6 שנים לא השתנה אצלי (ל"ת)דוד 01/11/2024 08:44

- בני 30/10/2024 15:27יש גם תחרות , דמי הניהול הקבועים ישארו על אפס

- 12.מוש השור 30/10/2024 12:31הגב לתגובה זוניתוח מעניין אך חלקי, מה לגבי דמי הניהול והיסטוריית השינוי שלהם לאורך שנים. דווקא הקרות האיריות הוכיחו שדמי הניהול נשארים נמוכים עם מעט שיניים לאורך שנים כחלק מהאסטרטגיית מכירה שלהן. לעומת זאת הקרנות הישראליות מנצלות את כוחן היחסי (מזכיר את אל על) לדמי ניהול גבוהים ושינויים תכופים יותר לרעת המשקיעים.

- איציק 30/10/2024 15:28הגב לתגובה זויש להם דמי ניהול משתנים והם רוצים להגיע להיקפי ענק ולהרוויח בזכות דמי ניהול משתנים אם הם יספקו תשואה טובה, אין להם יכולת להעלות דמי ניהול כי כולם יעזבו, יודע מבפנים

- דוד 30/10/2024 15:04הגב לתגובה זוזה נקרא מלכודת המס. בהתחלה דמי ניהול נמוכים אחרי שנצברו רווחים, כמו במדדים האמריקאים, דמי הניהול עולים. אבל למשקיע כבר לא משתלם לעבור בגלל אפקט המס הגבוה, שעובד כריבית דריבית.

- שאול 30/10/2024 14:36הגב לתגובה זוקרן הנאמנות של הראל נפתחה ב2019 ומאז ועד היום היא לא העלתה את דמי הניהול. אותם 0.025%

- איציק 30/10/2024 14:20הגב לתגובה זומגיעים למעל ה-S&P, יש להם אינטרס גדול להרוויח יותר. אם לא הם מקבלים אפס

- 11.קונה spy ומדריך היורשים למכור הכל אם אני מת (ל"ת)רק;1 30/10/2024 11:34הגב לתגובה זו

- שאול 30/10/2024 14:35הגב לתגובה זוישראלי עם אזרחות אמריקאית? אחרת חבל אתה מפספס את כל העניין של הפרשי מדד המחירים לצרכן הישראלי(אינפלציה).

- 10.לרון 30/10/2024 11:16הגב לתגובה זואדם צעיר אמנם יש לו שנים אך מצד שני אין לו כסף,ובוודאי לא כסף ל"ביזבוזים",REDDIT זו לא דוגמא לצעיר ישראלי,אולי אולי אולי לאמריקאי,נראה כשתבואנה הירידות,והן תבואנה

- 9.דודו 30/10/2024 10:44הגב לתגובה זושם אין משחקים. הקרן הזאת הולכת לחיות המון שנים, בלי משחקים, בלי העלאות דמי ניהול קפריזיות, ובלי להיסגר. הדבר הכי גרוע זה שיכפו עליך למכור את הקרן ולשלם מס מיידית, וזה יכול לקרות רק בקרן ישראלית.

- אפשר דוגמא לקרן כזאת? (ל"ת)שאלה 30/10/2024 13:47הגב לתגובה זו

- שאול 30/10/2024 14:33מספר קרן: 5129275

- 8.ומה לגבי העמלות המשתנות בקרנות הישראליות? (ל"ת)אני 30/10/2024 10:37הגב לתגובה זו

- 7.איתן 30/10/2024 10:28הגב לתגובה זואיך אני מוצא אותם כדי לקנות?

- 6.איזה קרנות ישראליות הראו תוצאה טובה? (ל"ת)סבסטיאן 30/10/2024 10:14הגב לתגובה זו

- 5.אפשר לתת מספרי קרנות ? (ל"ת)מיכל 30/10/2024 09:56הגב לתגובה זו

- שאול 30/10/2024 14:33הגב לתגובה זוקרן הנאמנות: הראל מחקה S&P 500 מספר הקרן: 5129275 ללא דמי ניהול אלא דמי נאמנות(סוג של דמי ניהול) של 0.025% קבועים מאז שנוסדה ב2019.

- 4.מדריך חשוב (ל"ת)חן 30/10/2024 09:47הגב לתגובה זו

- 3.לילי 30/10/2024 09:36הגב לתגובה זואין דבר כזה עמלת אי ביצוע - לא הייתה עסקה אז לא תהיה עמלה

- דוד 01/11/2024 08:46הגב לתגובה זואז בטח חברות השקעות

- אצלי לוקחים (ל"ת)בן 30/10/2024 09:57הגב לתגובה זו

- שאול 30/10/2024 14:31אז אתה בטח משקיע דרך הבנק. במיטב טרייד למשל, מראש אומרים לך שלא תשלם עמלת אי ביצוע פעולה בלי שתשאל אותם.

- מה זה משנה 30/10/2024 10:35אז תבקש שיפסיקו לקחת זה המינימום של מיקוח על תנאים מול הבנק תבקש שיעבירו את הבקשה שלך גם אם הפקידה מבינה שאתה פרייר ואומרת שלא יאשרו ותראה שזה יאושר

- 2.ניתוח מצוין, אני בקרן מחקה כבר 3 שנים (ל"ת)בני 30/10/2024 09:31הגב לתגובה זו

- 1.שולתתתת1 30/10/2024 09:21הגב לתגובה זוכדי שאפשר יהיה לבדוק. צריך לכתוב בסוף האם לכתב יש אינטרס גם אם אין לו כדי להסיר ספק

- לרון 30/10/2024 11:18הגב לתגובה זואתר "פא"??,שם גם מספרי קרנות ומידע נוסף

- דוד 01/11/2024 08:48מה שכן משם יש לינק לאתר הבורסה ישר לדף הקרן וכל הפירוט שצריך לדעת. סהכ האתר טוה