על רקע הירידות בשווקים - למה אגרות החוב קופצות?

בורסת ת"א צבועה היום באדום עם ירידות שבאות על רקע הירידות החדות גם בשווקים האחרים בעולם, בעיקר בארה"ב (שם החוזים העתידיים יורדים עד 4%) ובמזרח (שם הניקיי היפני נפל ב-12%).

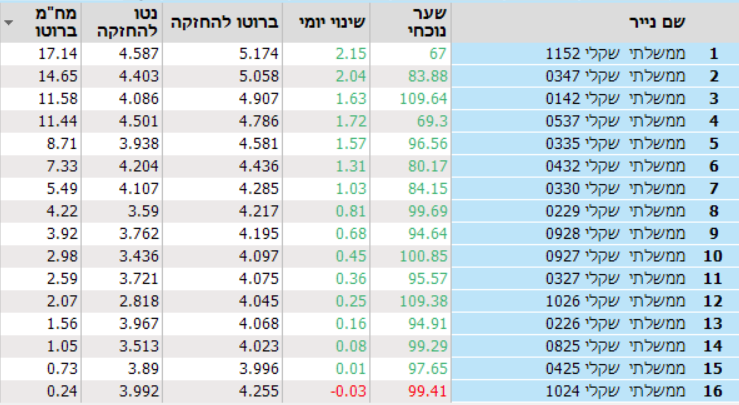

יש מספר גורמים המשפיעים על הירידות בשווקים בארץ כאשר אחד מהם הוא ההמתנה לתגובה האיראנית על חיסולו של איסמעיל הנייה בשטחה בשבוע שעבר, מה שמאיים לערער את היציבות באזור עוד יותר. עם זאת, באגרות החוב של ממשלת ישראל דווקא נרשמות עליות. מה דוחף את האג"ח הממשלתיות?

המשקיעים מחלקים מחדש את הסיכון בתיק

גורם אחד שמשפיע על העליות באגרות החוב הממשלתיות לעומת הירידות במניות הוא החלוקה מחדש של הסיכון בתיקי המשקיעים. המשקיעים הפרטיים והגופים המוסדיים שרואים את הירידות בשווקי המניות, שנחשבים באופן מסורתי לנכסים עתירי סיכון, מחליטים לבצע הקצאה מחדש של הכספים ולהשקיע בנכסים הנתפסים כסולידיים יותר.- המניות בארץ יירדו או יעלו, ומה יקרה בוול סטריט? תובנות ממומחי השקעות

- השקעה סולידית לטווח ארוך - 4.4% בשנה, מתאים?

- המלצת המערכת: כל הכותרות 24/7

למרות עננת אי הוודאות שמרחפת מעל לישראל בתקופה הזו, אגרות החוב של ממשלת ישראל עדיים נתפסים כנכסים בטוחים יותר מאשר מניות ישראליות. בעוד הסיכון שחברות פרטיות במשק ייקלעו לקשיים כלכליים עקב המצב שיקשו עליהן לחזור לפעילות רגילה, ואפילו הסיכון שמספר חברות לא ישרדו משבר יחסית גבוה, הסיכונים שממשלת ישראל לא תשרוד את המשבר הקרוב ולא תפרע את חובותיה בעתיד נמוכים יותר.

הפחתת ריבית והחששות ממיתון

הסלמה ביטחונית עלולה להערים קשיים נוספים על המשק. במידה ועם ישראל יישלח לשהות ממושכת במקלטים ובמידה ותהיה פגיעה בתשתיות שתשבש את פעילות המשק, הנזק הכלכלי צפוי להיות אדיר. מצב כזה עשוי לדחוף את בנק ישראל להוריד ריבית בכדי להקל על המשק. במקרה כזה אג"ח ממשלתיות בריבית קבועה יהפכו לאטרקטיביות יותר מאחר והריבית שהן מציעות תהפוך לגבוהה יחסית.

ההסלמה הביטחונית והשפעותיה עלולים גם להוביל למיתון כלכלי שיוביל את המשקיעים והצרכנים הישראלים להדק את החגורה עוד יותר. גם במקרה כזה המשקיעים והמוסדיים יעדיפו להשקיע את כספיהם וחסכונותיהם בנכסים סולידיים יותר ממניות המציעים תשואה והכנסה קבועה כאשר אחת מהברירות הן אג"ח ממשלתיות.

- 1.קובי 05/08/2024 17:50הגב לתגובה זואם הריבית יורדת עדיף ריבית קבועה? למה?

- בזיל 05/08/2024 18:47הגב לתגובה זוהריבית באג"ח קורלטיבית לריבית הנוכחית במשק. אם הריבית תרד, גם הריבית באג"ח תרד כלומר מחיר האג"ח יעלה (תשואת האג"ח הפוכה למחיר)