הכי קרוב לאיבוד האמון בבנקים המרכזיים

ברקע לחששות מהאטה הכלכלית באיחוד האירופאי, והקריסה בציפיות האינפלציה לשנים הקרובות, יו"ר ה-ECB, מריו דראגי, ניסה לשנות את המגמה בחודש הקודם כאשר טען במהלך נאום בכנס של הבנק בפורטוגל כי תוכנית רכישות (QE) נשקלה בפגישות האחרונות של הבנק, וכי הבנק המרכזי עשוי להוריד בחודשים הקרובים את הריבית במטרה להחזיר את האינפלציה ליעדי הבנק (לכתבה המלאה). קרוב ל-3 שבועות לאחר אותו נאום, נראה כי השחקנים בשוק ממשיכים להמר כי לבנק "נגמרה התחמושת", וכי הוא לא יצליח לעמוד ביעדיו.

ציפיות האינפלציה באיחוד האירופאי קפצו לזמן קצר לאחר נאומו של דראגי, אך נכון להיום חזרו הציפיות האינפלציות לרמתן לפני הרמיזה על צעדים מוניטרים נוספים. המשמעות של המהלכים בימים האחרונים: אם בעבר היה מספיק התבטאות/רמיזה של הבנק על הרחבה מוניטרית בשביל להשפיע על הציפיות בשווקים, השוק האירופאי לא מגיב היום להודעות של ה-ECB.

ציפיות האינפלציה באיחוד האירופאי ל-5 השנים הקרובות: הבנק מאבד מאמינותו

השחקנים בשוק ממשיכים להמר כי האינפלציה תמשיך לרדת, ובעקבות כך מסתערים על אגרות החוב הממשלתיות. התשואות על אגרות החוב של גרמניה לתקופה של 10 שנים נסגרו היום ברמה של 0.403%-, מתחת לריבית על הפיקדונות שקבע ה-ECB בשנים האחרונות. במקביל, התשואות על אגרות החוב של צרפת לתקופה של 10 שנים יורדות היום לרמה של 0.13%-, שפל כל הזמנים.

תשואות האג"ח של גרמניה לתקופה של 10 שנים מול הריבית על הפיקדונות: המשקיעים לא מחכים לפעולות של ה-ECB

מגמה דומה של חוסר אמון בתחזיות של הבנקים המרכזיים נרשמת ביומיים האחרונים גם בשוקי האג"ח של בריטניה וארה"ב. בבריטניה, תשואות האג"חים הממשלתיות לתקופה של 10 שנים ירדו ביומיים האחרונים לרמה של 0.67%, מתחת לריבית של הבנק המרכזי במדינה שעומדת היום על 0.75%.

- ביחד או לחוד: כך פועל המנגנון של האיחוד האירופי

- בהתאם לציפיות: ה-ECB מוריד את הריבית ב-0.25% ל-3%

- המלצת המערכת: כל הכותרות 24/7

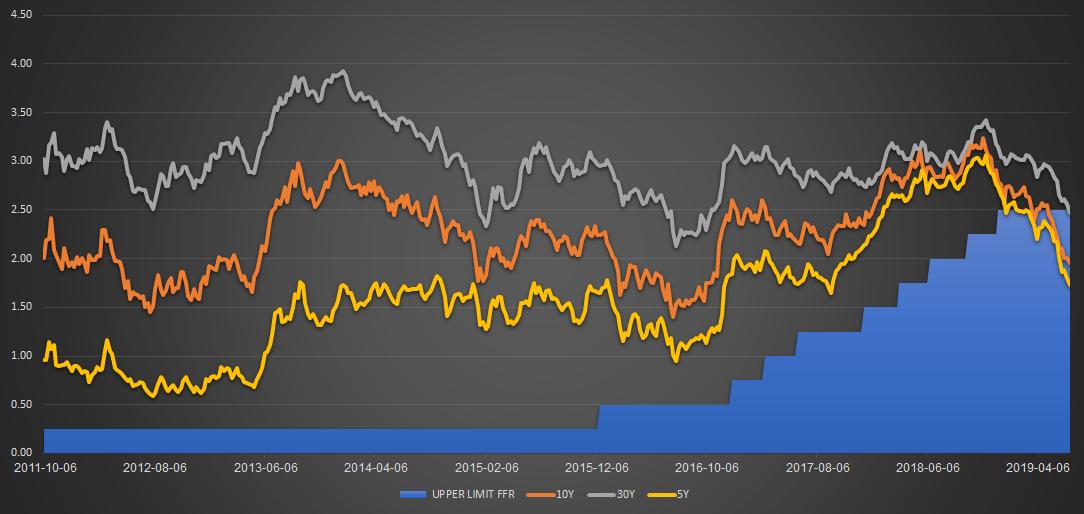

במקביל, התשואות על אגרות החוב של ארה"ב לתקופה של 30 שנה ירדה לראשונה מתחת לרף של ה-2.5%. המשמעות היא שכל עקומת האג"ח האמריקנית נמצאת היום מתחת לטווח העליון של קרנות הריבית של הפד', אירוע שהתרחש רק לפני משברים בעשורים האחרונים. שוק האג"ח מתמחר היום תרחיש שונה לחלוטין מהתחזיות האחרונות של הבנק.

תשואות האג"חים של ארה"ב ל-5,10,30 שנים מול טווח הריביות של הפד'

הפער בין התשואות על אגרות החוב של ארה"ב לתקופה של 30 שנה מול הריבית של הפד'. רק פעם אחת ב-40 השנים האחרונות (1986) זה נגמר ללא מיתון מספר חודשים לאחר מכן. קרדיט: CRESCAT CAPITAL.

- 8.הנביא 06/07/2019 17:36הגב לתגובה זואג"חים גרועים = מניות טובות. מי צריך אג"חים? מניות זה הדבר הבטוח ושמניע את הכלכלה. אג"חים מניעים את כספי הממשל בזכות פראיירים. יש מספיק מסים ורזרבות כדי להניע כספיי ממשל לעת חירום לעוד 200 שנה, וגם שהיתה הזרמת כספים באמצעות הפד זה היה על חוב עתידי שלא מומש ואף פעם לא ימומש.

- 7.כותב 05/07/2019 13:01הגב לתגובה זוכתוב שחור על גבי לבן בגדול על הקיר מצד אחד ממציאים לנו פטנטים מצד שני מייצרים סדר חברתי "חדש"

- 6.אז יזרים עוד ועוד 04/07/2019 23:04הגב לתגובה זופטנט של בנקים המרכזיים, מייצרים חובות בלי להחזיר מנפחים בועה עד ש.... השאלה היא, אם אין מי שמגביל את הבנקים בלהדפיס מה משמעות הכסף?

- 5.אבנר 04/07/2019 22:38הגב לתגובה זוהבנקים המרכזיים שולטים. אך, שוק שמנוהל מלמעלה- סופו ידוע.

- 4.למה הבורסות לא יורדות? (ל"ת)דן 04/07/2019 22:34הגב לתגובה זו

- כי דראגי ופאוול מריצים את השווקים עי הבטחות (ל"ת)פאוול 05/07/2019 00:52הגב לתגובה זו

- 3.קריסה ממחר יולי השחור (ל"ת)שלקן 04/07/2019 22:18הגב לתגובה זו

- 2.לא יכול לרדת 04/07/2019 21:26הגב לתגובה זוואז יהיה הרבה כסף להכניס למניות.שוק המניות זה רק בכיוון אחד רק רק רק רק רק למעלה.הכול תומך השוק רק רק יעלה.ויהיו אחלה ציציום וחלוקה של כסף.אי אפשר לעצור את זה .ןלטפשים הפרופסורים.תמשיכו לכתוב השוק ירד.כמה אתם טפשים

- עוד מתחבר לדדי אמו (ל"ת)כותב 05/07/2019 13:04הגב לתגובה זו

- 1.חכם 04/07/2019 21:08הגב לתגובה זוכשכל הטיפשים ממשיכים לצחוק בדרך אל הבנק

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.

.jpg)