פז: הכנסות קמעונאות המזון צמחו ב-9%; הדלק הושפע לרעה מהלחמה

קבוצת פז פז אנרגיה -1.81% מסיימת את הרבעון השלישי עם קיטון של 15% בהכנסות לצד ירידה של 6%5 ברווח הנקי, בעיקר בשל ירידה בכמויות המכירה בפעילות השיווק הישיר של הדלקים בעקבות המלחמה. עם זאת, נקודת האור של החברה הייתה פעילות קמעונאות המזון, שכמו רשתות נוספות נהנתה מגידול בהכנסות הודות לעובדה שישראלים רבים נשארו בארץ בשל המלחמה.

ניר שטרן, מנכ"ל פז; קרדיט: תמר מצפי

הכנסות החברה ברבעון השלישי של השנה עמדו על כ-3.07 מיליארד שקל, קיטון של 15% ביחס לכ-3.63 מיליארד שקל ברבעון המקביל אשתקד. הקיטון בהכנסות נבע בעיקר מירידה בכמויות המכירה בפעילות השיווק הישיר של הדלקים בעקבות המלחמה, שקוזזה חלקית הודות לגידול בפעילות בקמעונאות המזון.

בשורה התחתונה רשמה החברה רווח נקי של כ-101 מיליון שקל, קיטון של כ-6% ביחס לכ-108 מיליון שקל ברבעון המקביל אשתקד.

בחלוקה למגזרים, ההכנסות המגזר אנרגיה לתחבורה הסתכמו בכ-2.06 מיליארד שקל ברבעון הנוכחי לעומת 2.65 מיליארד שקל אשתקד, קיטון של 22%. הירידה בהכנסות נובעת מירידת בהיקף מכירות הדלקים כתוצאה מהשפעת המלחמה. הרווח הגולמי המגזרי הסתכם בכ-287 מיליון שקל, לעומת 292 מיליון שקל אשתקד.

- סיוה: הכנסות של 31.3 מיליון דולר ברבעון - הרווח מעל התחזיות

- אנלייט מסכמת שנת שיא - מה התחזית קדימה?

- המלצת המערכת: כל הכותרות 24/7

מנגד, במגזר קמעונאות המזון המשיכה החברה להציג צמיחה עם הכנסות של כ-872 מיליון שקל, גידול של 9% לעומת 797 מיליון שקל ברבעון המקביל אשתקד, בין היתר הודות לגידול של 4% במכירות החנויות הזהות. הרווח הגולמי המגזרי עמד על 279 מיליון שקל (37.3% מההכנסות) ביחס לכ-248 מיליון שקל (36.9% מההכנסות) ברבעון המקביל אשתקד.

גם מגזר גז ואנרגיות מתחדשות הציג שיפור בתוצאות, על אף השפעות המלחמה שהביאו לקיטון בכמויות שמכרה פזגז. מכירות המגזר הסתכמו ב-217 מיליון שקל, גידול של 14% לעומת 190 מיליון שקל ברבעון המקביל אשתקד. הרווח הגולמי הסתכם בכ-52 מיליון שקל, לעומת 51 מיליון שקל ברבעון המקביל אשתקד.

לבסוף, במגזר הנדל"ן רשמה החברה של 50 מיליון שקל, בדומה לרבעון המקביל אשתקד אז רשמה הכנסות של 50 מיליון שקל.

מנכ"ל קבוצת פז ניר שטרן: "פז מסכמת רבעון מצוין נוסף, של עשיה ענפה ושיפור בתוצאות העסקיות על אף השפעת הלחימה על פעילות הדלקים והגז. מעמדנו כקבוצת קמעונאות איתנה התבסס ואנו ממשיכים ביצירת ערך ללקוחות, לעובדים ולמשקיעים. דירקטוריון החברה החליט על חלוקת דיבידנד של 75 מיליון שקל בגין תוצאות הרבעון ומתחילת 2024 עומד הדיבידנד על 485 מיליון שקל".

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

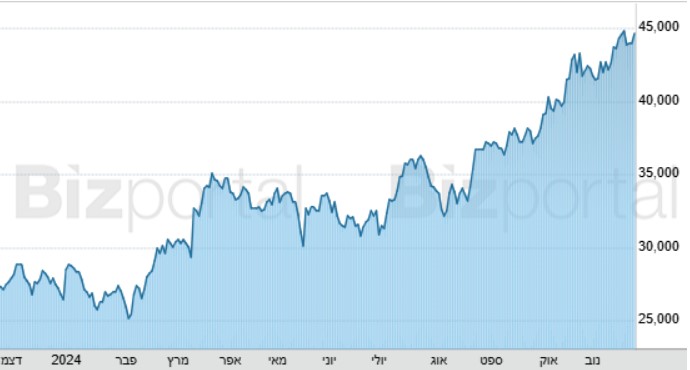

לאחר שעלתה ב-68% מתחילת השנה מניית פז נסחרת בלפי שווי של 4.71 מיליארד שקל.

- 4.מחר בטן טראח למטה (ל"ת)חיים 26/11/2024 18:58הגב לתגובה זו

- 3.מנניה פצצה שתיחתך מיר היום נפלה רק 1.9 (ל"ת)חיים 26/11/2024 18:58הגב לתגובה זו

- 2.dw 26/11/2024 17:40הגב לתגובה זוהייתי מציין כי תשואת הדיבידנד הדו ספרתית הנאה שהניבה המניה השנה (11.7%) היא חריגה, ונבעה מ 2 אקזיטים. בשיגרה זה חצי מזה, שגם זה לא רע.

- 1.שושו 26/11/2024 16:10הגב לתגובה זוהמניה עלתה בלמעלה מ60 אחוז בשנה בוננזה אמיתית . אמנם בשיא . אני מכרתי היום חצי כמות .אבל ממשיך להחזיק.