לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח לאחר הנעילה השלילית בסוף השבוע האחרון, וכשברקע נתוני הצמיחה הגבוהים בארצות הברית, שעדיין פספסו את התחזיות המוקדמות של הכלכלנים. האנליסטים מצדם מצביעים הן על נתוני המאקרו שיעניינו את המשקיעים בהמשך השבוע, והן על מרכיבי הצמיחה בארצות הברית, לרבות מצב הצריכה הפרטית וכן ההשקעות מצד החברות.

במבט קדימה, הצמיחה בצריכה הפרטית צפויה להתמתן

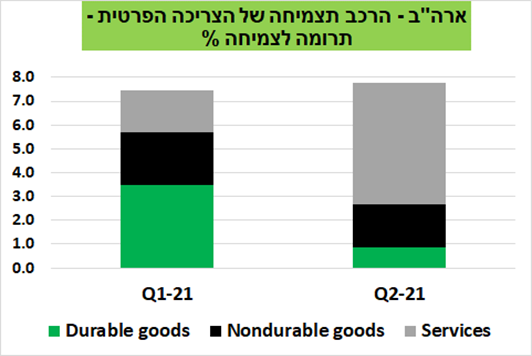

לקראת פתיחת שבוע המסחר, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, כותב בין היתר זרקור לצמיחה השנתית בשיעור של 6.5% ברבעון השני בארצות הברית. על אף שהכלכלנים ציפו לנתון של 8.5%, זבז'ינסקי מפנה זרקור לכך שכבר במחצית הראשונה של השנה התוצר עבר את הרמה שאליה היה צפוי להגיע רק בסוף שנת 2021, לפי תחזית ה-FED מסוף 2020. עוד הוא מפרט כי "הרכב הצריכה הפרטית היה שונה מאוד לעומת הרבעון הראשון. התרומה של צריכת מוצרי בני קיימא ירדה משמעותית . לעומתה עלתה מאוד התרומה של צריכת שירותים".

"במבט קדימה, הצמיחה בצריכה הפרטית צפויה להתמתן", הוא מעריך בהקשר זה. "הירידה בצריכת מוצרי בניי קיימא צפויה להימשך. מלבד הקניות הגדולות שהיו בשנה האחרונה, הצרכנים מדווחים על הרעה משמעותית בתנאי רכישות המכוניות, הבתים ומוצרי בני קיימא אחרים בגלל עליית מחירים במקביל, גידול בצריכת השירותים עלול להיות מושפע מעלייה בתחלואה.

עם זאת, זבז'ינסקי גם מציין כי "מנגד, הירידה במלאים על רקע גידול חד בביקושים צפוי להגביר פעילות חברות התעשייה להגדלת המלאים, בהתאם לקשר ארוך הטווח שהיה קיים בעשורים האחרונים".

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

"תרומת ההשקעות בנכסים קבועים הייתה נמוכה משמעותית מהרבעונים הקודמים בעיקר בגלל הירידה בהשקעות בבנייה למגורים, כאשר תרומת ההשקעות במכונות וציוד נותרה דומה לרבעון הקודם", הוא ממשיך. "בסה"כ, התרומה המצטברת לצמיחה בתמ"ג של ההשקעות בארבעה רבעונים עלתה משמעותית".

עוד הוא כותב כי "המשך הצמיחה תלוי בתמריצים פיסקאליים. בשבוע שעבר הפוליטיקאים בארה"ב הגיעו להסכמה על אישור תוכנית השקעה בתשתיות בסך של כ-550 מיליארד דולר בפריסה רב שנתית. הסיכוי לאישור תוכנית תמריצים גדולה בסך של 3.5 מיליארד דולר, כפי שמתכנן הממשל, בינתיים לא ברור".

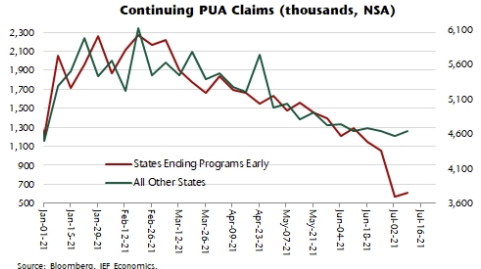

נתון של מעל מיליון מועסקים חדשים ביולי בארה"ב עלול להעיב על שוק האג"ח

יונתן כץ וכלכלני לידר שוקי הון מתייחסים גם הם לנתוני הצמיחה האמריקאים וכותבים כי "ללא עלייה חדה במספר המועסקים, המשך הגידול בתוצר צפוי להיות כרוך בלחצי שכר ולכן גם בלחצי אינפלציה". המסקנה שלהם היא כי המשך צמיחה מהירה ולחצי אינפלציה צפויים לשכנע את הפד להתחיל להעלות את הריבית כבר במהלך רבעון ג' 2022 עם המשך מדיניות מרסנת. "תרחיש זה מהווה איום עבור שוק האג"ח", הם מתריעים.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

בצד זאת כפי שציינו הם מסיטים את המבט לשורת נתוני מאקרו אליהם יש לשים לב: מחר (שני) יתפרסם בסין מדד מנהלי הרכש בתעשייה Caixin לחודש יולי ובארה"ב מדד מנהלי הרכש ISM בתעשייה. ברביעי נראה בסין את מדד Caixin, בענפי השירותים ובארה"ב את מדד מנהלי הרכש ISM בענפי השירותים, וכן את הגידול במספר המועסקים לפי ADP לחודש יולי. במקביל, ביולי יתפרסמו נתוני המסחר הקמעונאי לחודש יוני.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.

.jpg)