לאחר זינוק של 11%, מה הסיבה שדוקוסיין עברה לירידות?

חברת דוקוסיין (DocuSign) DOCUSIGN INC העוסקת בחתימות אלקטרוניות על מסמכים ממוחשבים זינקה בתחילת המסחר ב-11% ולאחר מכן התהפכה, כשהסיבות לזינוק הן שהחברה עקפה את ציפיות האנליסטים בדוחותיה והאופטימיות המסתמנת בקרב המשקיעים בנוגע למוצרי החברה שמבוססים על בינה מלאכותית.

הסיבה להיפוך במניה היא כי מנכ"ל החברה אלן ת'יגסן אמר לאנליסטים בשיחה לאחר הדוחות כי דוקוסיין רואה "התנהגות יחסית זהירה מצד הלקוחות", בנוסף לעסקאות קטנות יותר ונפח עסקאות נמוך יותר.

מודלים של בינה מלאכותית כדוגמת ChatGPT נראים בהתחלה כמו איום קלאסי על דוקוסיין, כשהם מסוגלים לייצר ולשנות חוזים ברגע. עם זאת, בחברה די רגועים ובטוחים שלקוחות יפנו לחברה כדי לקבל שירות באיכות יותר גבוהה. "יש לדוקוסיין ניסיון רב שנבנה במשך שנים רבות בבניית מודלים ספציפיים להסכמים, זה ממש לא אותו דבר כמו לנסח עבודה להגשה בתיכון", אמר אלן ת'יגסן, ראש מחלקת קשרי המשקיעים של דוקוסיין.

לדוקוסיין יש היסטוריה באינטגרציה של יכולות בינה מלאכותית עוד לפני ההייפ האחרון. היא רכשה את Seal Software, חברת אנליזה מבוססת AI ב-188 מיליון דולר ב-2020. בנוסף החברה הודיעה לאחרונה כי תשתמש ב-ChatGPT של OpenAI על מנת לספק סיכומים של חוזים ללקוחותיה.

- מה קורה בהייטק הישראלי - מפטרים או מגייסים? הנה התשובה

- שווי של כ-8 מיליארד דולר: יצרנית השבבים סריבראס מצטרפת למתחרות אנבידיה בשוק ה-AI

- המלצת המערכת: כל הכותרות 24/7

"טכנולוגיית ה-Generative AI יכולה להביא הזדמנויות חדשות על ידי שינוי דרך העבודה על הסכמים עם מוצרים חדשים ושיפורים המבוססים על בינה מלאכותית," אמר אנליסט ווד בוש דניאל איבס. בוודבוש נתנו דירוג נייטרלי למניה והעלו את מחיר היעד של המניה ל-67 דולר מ-60 דולר. אנליסטים ב-RBC Capital כתבו כי הבינה המלאכותית יכולה לדחוף יותר לקוחות להשתמש במוצר של דוקוסיין לניהול הסכמים לטווח הארוך ונתנו מחיר יעד של 59 דולר למניה. בנוסף, הוסיפו מ-RBC כי עדיין מוקדם לשפוט את ההצלחה הפוטנציאלית של החברה, בזמן שהיא מתמודדת עם סביבה מאקרו-כלכלית מאתגרת.

החברה דיווחה לרבעון הראשון על רווח למניה של 72 סנט, כמעט 30% יותר מאשר צפי האנליסטים. ההכנסות עלו ב-12% ועמדו על 661 מיליון דולר. ההכנסות ממנויים גדלו גם הם ב-12% ועמדו על 639 מיליון דולר. תחזית החברה לרבעון השני היא להכנסות של בין 675 מיליון ל-679 מיליון דולר. דוקוסיין נסחרת לפי שווי של 11.8 מיליארד דולר, זאת לאחר שמניית החברה ירדה 37% בשנה האחרונה כולה ועלתה 2% מתחילת השנה.

סטארפייטרס ספייס

סטארפייטרס ספייסהמניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

ההנפקה הצנועה, היצע מניות מוגבל והיעדר הכנסות הפכו את סטארפייטרס לאחת המניות התנודתיות בשוק ומציבים סימני שאלה סביב השווי שנקבע לה בתוך ימים ספורים

חברת החלל האמריקאית סטארפייטרס ספייס (FJET) נכנסה בשבוע שעבר לשווקים הציבוריים בהנפקה ראשונית צנועה יחסית, אך בתוך ימים ספורים הפכה לאחת המניות התנודתיות ביותר בבורסות בארה״ב. ההנפקה, שגייסה כ־40 מיליון דולר, הציבה את החברה במרכז תשומת הלב, בעיקר בשל תנודות חדות במחיר המניה ובמחזורי מסחר גבוהים במיוחד.

סטארפייטרס החלה להיסחר בחמישי שעבר בבורסת NYSE American במחיר של 3.59 דולר למניה. כבר ביום המסחר הראשון זינקה המניה עד לרמה של 8.5 דולר, כאשר נרשמו תנודות חדות לשני הכיוונים וביום שני נרשם זינוק חריג של כ־371%, שהקפיץ את מחיר המניה לשיא של 31.5 דולר, לפני שמגמת המסחר התהפכה היום (שלישי), כאשר המניה נופלת בכמעט 60% למחיר של פחות מ-14 דולר.

סטארפייטרס מציגה את עצמה כחברה שמחזיקה ומפעילה את צי המטוסים העל־קוליים המסחריים הגדול בעולם. פעילותה מתבצעת ממרכז החלל קנדי בפלורידה, והיא מפעילה שבעה מטוסי F-104 סטארפייטר, דגם שיצא משירות בנאס"א כבר באמצע שנות ה־70.

שלוש שנים בלי הכנסות

החברה לא רשמה הכנסות בשלוש השנים האחרונות, ובשנת 2024 דיווחה על הפסד של 7.9 מיליון דולר. נתונים אלו ממקמים אותה כחברה בשלב מוקדם מאוד, שעדיין לא הוכיחה מודל עסקי יציב. מבנה המאזן של סטארפייטרס מסבך את המצב עוד יותר. לחברה הון עצמי שלילי, כך שההתחייבויות עולות על הנכסים. כתוצאה מכך, יחס מחיר להון של החברה עומד על מינוס כ־160, נתון חריג במיוחד בענף תעופה וביטחון, שבו היחס המקובל נע סביב 2.5–3.7.

- "Moonshot הוקמה כדי לשגר אובייקטים לחלל בדרכים יעילות יותר"

- הסטארטאפ Moonshot Space נחשף לראשונה עם גיוס של 12 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

גורם נוסף שמסביר את התנודות החריפות הוא היקף המניות הזמין למסחר. מתוך כ־21.7 מיליון מניות קיימות, רק כ־11.1 מיליון הוצעו לציבור בהנפקה. היצע מצומצם של מניות סחירות יוצר תנאים שבהם גם עסקאות בהיקף לא גדול גורמות לתנודות מחיר חדות.

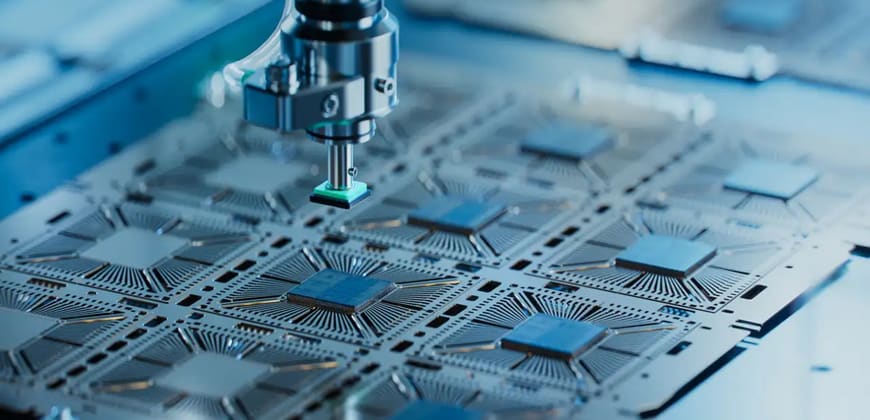

שבבים

שבביםבנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

בסקירה עדכנית של בנק אוף אמריקה לשנת 2026, מצביע האנליסט ויווק אריה על כך שתעשיית השבבים נמצאת רק באמצע תהליך שינוי ארוך טווח. לדבריו, מדובר בגל טרנספורמציה שצפוי להימשך כעשור, כאשר הבינה המלאכותית מהווה את מנוע הביקוש המרכזי.

לפי התחזית, מכירות השבבים הגלובליות צפויות לצמוח בכ־30% בשנה הקרובה, ולראשונה לחצות רף של טריליון דולר בהכנסות שנתיות. אם התחזית תתממש, מדובר בנקודת ציון משמעותית עבור תעשייה שבעבר נחשבה מחזורית ותלויה בעיקר בצרכנות ובמחשוב אישי. אריה מדרג את חברות השבבים לפי שיעורי הרווח הגולמי, ומעדיף את אלה שמציגות מרווחים גבוהים ויציבים לאורך זמן. לטענתו, המרווחים משקפים לא רק יעילות תפעולית אלא גם כוח שוק.

ברשימת המועדפות שלו לשנת 2026 נכללות שש חברות גדולות: אנבידיה, ברודקום, לאם ריסרץ’, KLA, אנלוג דיבייסז וקיידנס. המכנה המשותף לכולן הוא שליטה חזקה בנישות שבהן הן פועלות, עם נתחי שוק שמגיעים לעיתים ל־70% ואף יותר.

שוק מרכזי הנתונים צפוי להגיע ליותר מטריליון דולר

התחזית של בנק אוף אמריקה נשענת על גידול חד בהשקעות במרכזי נתונים. לפי ההערכות, שוק מערכות מרכזי הנתונים לבינה מלאכותית עשוי להגיע ליותר מ־1.2 טריליון דולר עד 2030, בקצב צמיחה שנתי ממוצע של כ־38%. עיקר הפוטנציאל טמון במאיצי AI, רכיבי החומרה שמבצעים את החישובים הכבדים, המוערכים כשוק של כ־900 מיליארד דולר.

- שווי של כ-8 מיליארד דולר: יצרנית השבבים סריבראס מצטרפת למתחרות אנבידיה בשוק ה-AI

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, העלויות הגבוהות של תשתיות AI יוצרות גם זהירות. הקמה של מרכז נתונים בהספק של ג’יגה־ואט אחד עשויה לעלות יותר מ־60 מיליארד דולר, כאשר כחצי מהסכום מופנה ישירות לחומרה. השאלה המרכזית היא האם ההשקעה תצדיק את עצמה כלכלית. אריה סבור שלחברות הטכנולוגיה הגדולות אין באמת ברירה. לדבריו, ההשקעות הן גם התקפיות וגם הגנתיות: מצד אחד ניסיון לנצל הזדמנויות חדשות, ומצד שני מהלך שנועד להגן על פלטפורמות קיימות מפני תחרות עתידית.

.jpg)