לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

במקביל, ביום רביעי השבוע בשעה 21:00 יפרסם הפד' את הפרוטוקולים מהחלטת הריבית האחרונה שלו, בה העלה את הריבית ברבע אחוז לרמה של 5.25-5.5%. ההעלאה הייתה צפויה למדי. השאלה היא האם בפרוטוקולים יהיה חידוש מבחינת השוק ובעיקר - מה חושבים חברי הפד' בקשר לזמן בו יוריד הפד' לראשונה את הריבית. נכון לעכשיו, הצפי בשוק הוא שזה יקרה ברבעון הראשון של 2024 - אבל מודי שפריר מבנק הפועלים סבור שהורדת הריבית תחל רק ברבעון השני. בשבוע שעבר האינפלציה בארה"ב חזרה לעלות, כנראה לזמן קצר, והגיעה ל-3.2%. העלייה עצמה לא הפתיעה אף אחד, אבל היא הייתה טובה מהצפי, כלומר עליה יותר מתונה ממה שחשבו - האם הנתונים הללו מספיקים לפד' כדי לסיים את העלאות הריבית?

באירופה יתפרסמו השבוע נתוני האינפלציה. בבריטניה הנתונים יתפרסמו ביום רביעי והכלכלנים צופים המשך האטה ל-6.8% בחודש יולי (לעומת 7.9% בחודש הקודם), ביום שישי יתפרסמו הנתונים הרשמיים של האיחוד האירופי, שם צופים ירידה ל-5.3% (לעומת 5.5% בחודש הקודם). ביום רביעי יתפרסמו גם נתוני הצמיחה (תמ"ג) בגוש האירו, כאשר הצפי הוא לעליה רבעונית של 0.3%, כך שהתוצר השנתי צפוי לעלות ב-0.6% בלבד.

עונת דוחות:

בשלישי - הום דיפו, אלביט מערכות (US), ריסקיפייד, מדיוונד

ברביעי - טארגט, JD, טנסנט, צים, קמהדע (US), אבוג'ן (US), ואחרי המסחר - סיסקו

בחמישי - וול מארט, נייס (US) ואחרי המסחר: אפלייד מטריאלס

בשישי - אקספנג, אחרי המסחר: פאלו אלטו

אם הפעילות התעשייתית תעלה - גם תחזיות הצמיחה ל-2024 יעלו וזה ישפיע לטובה על שוק המניות

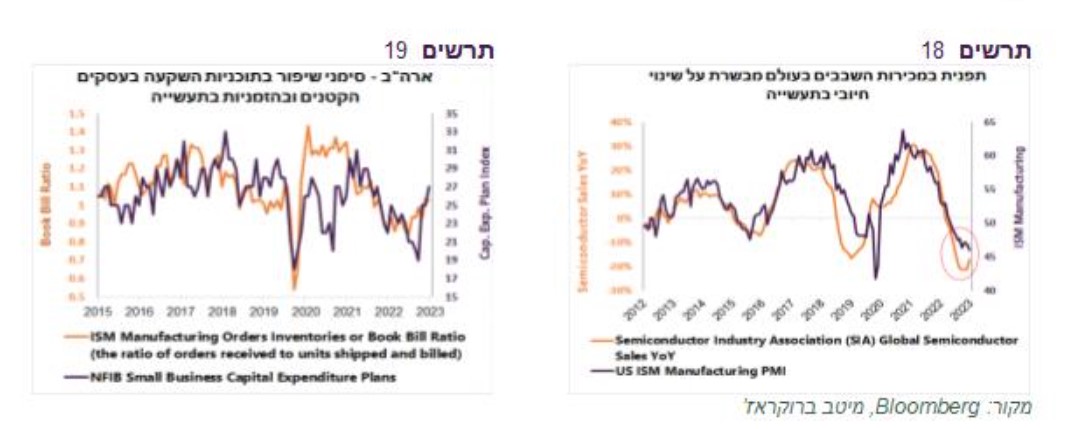

"מסתמנת תחילת שיפור בפעילות התעשייתית בארה"ב ובעולם. אם אכן הפעילות בתעשייה ובסחר החוץ תעבור ממיתון להתאוששות, תחזיות הצמיחה ל-2024 יתחילו לעלות ולהשפיע על הביצועים של שוק המניות." אומר אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב. "מכירות השבבים עברו בחודשיים האחרונים מירידה לעלייה. שבבים נמצאים כמעט בכל מוצר תעשייתי. לכן, מדד מנהלי הרכש בתעשייה האמריקאית (ISM) מתואם באופן הדוק ביותר לשינויים במכירות השבבים בעולם. העסקים הקטנים צופים גידול בהשקעות. שינוי זה מתואם עם העלייה ביחס בין הזמנות למשלוחים במדד מנהלי הרכש בתעשייה גם בסקרי שלוחות ה-FED האזוריות עלה הנתון שמצביע על הכוונות לבצע השקעות ב-6 החודשים הבאים.- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

"למרות נתון האינפלציה הנמוך בארה"ב, חלק מנגידי ה-FED המשיכו לשדר מסר "נצי". להערכתנו, הריבית לא תעלה יותר והמטרה של הרוח הנצית מפי ה-FED הנה לספק סיבות לאי הורדת ריבית לאורך זמן. אולם, הספירה לאחור לקראת הורדת הריבית התחילה. מתחילת שנות ה-80 ריבית ה-FED עמדה בשיא בין חודשיים (1984) ועד 15 חודשים ב-2007. ברוב המקרים העצירה של הריבית בשיא נמשכה בין 4-8 חודשים".

הריבית בארה"ב תחל לרדת רק במאי 2024"מחירי השכירות (רכיב 'שירותי דיור בבעלות) עלו בשיעור חודשי מעט חד מזה שנרשם בחודש יוני, אך בחינה שנתית מצביעה על התמתנות קצב העלייה אשר צפויה להימשך בחצי השנה הקרובה. עם זאת, העלייה המחודשת לאחרונה בפעילות שוק הנדל"ן האמריקאי, במחירי הבתים ובמחירי השכירות (נתוני Zillow) מציבים סימן שאלה לגבי תוואי מחירי השכירויות בשנת 2024" אומר מודי שפריר, הכלכלן הראשי של בנק הפועלים.

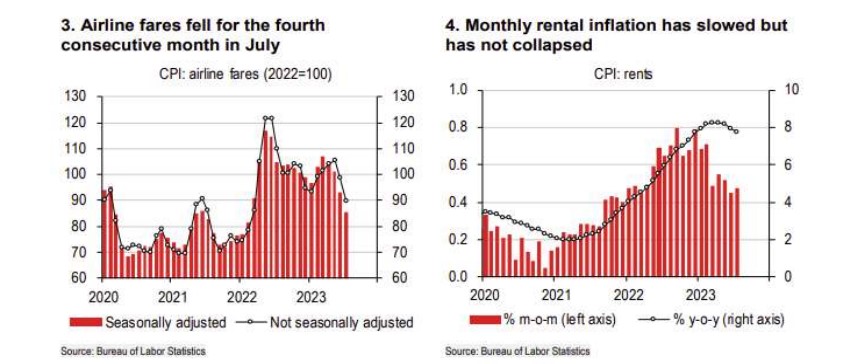

"התמתנות האינפלציה בארה"ב נרשמה כתוצאה מירידת אינפלציית ההיצע, כפי שבא לידי ביטוי בירידה הנוספת והחדה במחירי הטיסות, במחירי הצעצועים ובמחירי הרכבים המשומשים - מגמה אשר צפויה להימשך. בנוסף, לכך נרשמה ירידה גם במחירי הבריאות ובמחירי התקשורת."

- בנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

- הביקוש לזיכרון דחף את לאם ריסרץ’ לשיא כל הזמנים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ומה המשמעות לריבית בארה"ב? על פי שפריר, "חרף ההאצה הקלה הצפויה בליבת מדד ה-PCE ביולי, נראה כי הפד יימנע מהעלאת ריבית נוספת בחודשים הקרובים. "שופר הפד" בוול סטריט ג'ורנל Nick Timiraos, צייץ לאחר פרסום מדד המחירים לצרכן (CPI) כי שני המדדים האחרונים מטילים ספק בנחיצות העלאות ריבית נוספות, וכי סביר כי בכל מקרה הריבית לא תעלה בחודש ספטמבר. השוק מתמחר הורדת ריבית ראשונה במאי 2024. לראייה, חברת הפד Daly הידועה כבעלת דעות 'יוניות', אמרה לאחר הפרסום כי מלאכת הפד להורדת האינפלציה ליעד טרם הסתיימה, כל עוד ליבת אינפלציית השירותים בניכוי שכירויות עדיין גבוהה".

ההתמתנות בירידה החדה במחירי הטיסות ומכוניות יד שניה - זמנית

הכלכלנים של לידר שוקי הון בהובלת יונתן כץ מסכימים אמנם שריבית הפד' לא תעלה בספטמבר אך סבורים שהתמתנות האינפלציה "עלולה להיות זמנית - בפרט הירידה החדה במחירי הטיסות ומכוניות יד שניה" ולמרות זאת הם אומרים ש"מדד יולי מהווה חדשות טובות עבור הפד'.

בניתוח רכיבי האינפלציה, אומרים בלידר, "מחירי המוצרים ללא אנרגיה ירדו ב-0.3% כאשר מחירי מכוניות יד שנייה ירדו ב-1.3%, מוצרים בידוריים ירדו ב-0.8% ומחירי הרהיטים ירדו ב-0.3%. מחירי המחשבים, התוכנה ומוצרי תקשורת גם ירדו. יחד עם זאת, במבט קדימה, עלייה של 0.3% במדד מחירי התפוקה PPI ביולי מאותתת ככל הנראה על שינוי מגמה, סביר להניח שמגמת הירידה במחירי המוצרים נמצאת לקראת סיום.

"מחירי הדירות (בחוזים מתחדשים – OER) עלו ב-0.5%, בדומה לקצב של שלושת החודשים הקודמים, אך מדובר בהתמתנות מקצב של 0.7% - 0.8% בתחילת השנה. עדיין מדובר בקצב התייקרות מהיר יחסית לתקופה לפני הקורונה.

"מחירי השירותים האחרים עלו ב-0.2% בלבד ואחרי עלייה של 0.1% לפני חודש. מחירי טיסות ירדו ב-8.1%, מדובר בירידה חדה כבר 4 חודשים, ומדובר בהשפעה חזקה של הירידה במחירי הדלקים בעולם. מגמה זאת התהפכה מאמצע יולי, כך שבמבט קדימה סעיף זה צפוי לתרום לאינפלציה (גם על רקע חתימה על הסכמי שכר נדיבים בענף). מחירי שירותי בריאות ירדו ב-0.2% ומחירי בתי מלון (לינה מחוץ לבית) ירדו ב-0.5%. לעומת זאת, מחירי ביטוח רכב, שירותי חינוך ושירותי בידור עלו".

ומה קורה מחוץ לארה"ב? לדברי זבז'ינסקי, "סימני שיפור מחוץ לארה"ב פחות ניכרים, אך בכל זאת קיימים. ההזמנות בתעשייה בגרמניה עלו הרבה מעל התחזיות בחודש יוני תוך שיפור ניכר בקצב השנתי. גם מדד הייצור התעשייתי בבריטניה היה גבוה משמעותית מהתחזיות. מנגד, נתוני היצוא מסין ומגרמניה היו מאכזבים. אולם, צריכים לקחת בחשבון שהיצוא מסין גדל מתחילת הקורונה ביותר מ-40% במונחים דולריים, הרבה מעל המגמה. לפיכך, גם אם היצוא מסין יורד, זה יכול להיות תהליך של חזרה לקצב נורמאלי".

- 1.Another red day in WS? (ל"ת)חיים 14/08/2023 08:55הגב לתגובה זו

- אנגלית שפה קשה...היכן נמצאת WS על המפה? (ל"ת)לחיים 14/08/2023 11:06הגב לתגובה זו

סטארפייטרס ספייס

סטארפייטרס ספייסהמניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

ההנפקה הצנועה, היצע מניות מוגבל והיעדר הכנסות הפכו את סטארפייטרס לאחת המניות התנודתיות בשוק ומציבים סימני שאלה סביב השווי שנקבע לה בתוך ימים ספורים

חברת החלל האמריקאית סטארפייטרס ספייס (FJET) נכנסה בשבוע שעבר לשווקים הציבוריים בהנפקה ראשונית צנועה יחסית, אך בתוך ימים ספורים הפכה לאחת המניות התנודתיות ביותר בבורסות בארה״ב. ההנפקה, שגייסה כ־40 מיליון דולר, הציבה את החברה במרכז תשומת הלב, בעיקר בשל תנודות חדות במחיר המניה ובמחזורי מסחר גבוהים במיוחד.

סטארפייטרס החלה להיסחר בחמישי שעבר בבורסת NYSE American במחיר של 3.59 דולר למניה. כבר ביום המסחר הראשון זינקה המניה עד לרמה של 8.5 דולר, כאשר נרשמו תנודות חדות לשני הכיוונים וביום שני נרשם זינוק חריג של כ־371%, שהקפיץ את מחיר המניה לשיא של 31.5 דולר, לפני שמגמת המסחר התהפכה היום (שלישי), כאשר המניה נופלת בכמעט 60% למחיר של פחות מ-14 דולר.

סטארפייטרס מציגה את עצמה כחברה שמחזיקה ומפעילה את צי המטוסים העל־קוליים המסחריים הגדול בעולם. פעילותה מתבצעת ממרכז החלל קנדי בפלורידה, והיא מפעילה שבעה מטוסי F-104 סטארפייטר, דגם שיצא משירות בנאס"א כבר באמצע שנות ה־70.

שלוש שנים בלי הכנסות

החברה לא רשמה הכנסות בשלוש השנים האחרונות, ובשנת 2024 דיווחה על הפסד של 7.9 מיליון דולר. נתונים אלו ממקמים אותה כחברה בשלב מוקדם מאוד, שעדיין לא הוכיחה מודל עסקי יציב. מבנה המאזן של סטארפייטרס מסבך את המצב עוד יותר. לחברה הון עצמי שלילי, כך שההתחייבויות עולות על הנכסים. כתוצאה מכך, יחס מחיר להון של החברה עומד על מינוס כ־160, נתון חריג במיוחד בענף תעופה וביטחון, שבו היחס המקובל נע סביב 2.5–3.7.

- "Moonshot הוקמה כדי לשגר אובייקטים לחלל בדרכים יעילות יותר"

- הסטארטאפ Moonshot Space נחשף לראשונה עם גיוס של 12 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

גורם נוסף שמסביר את התנודות החריפות הוא היקף המניות הזמין למסחר. מתוך כ־21.7 מיליון מניות קיימות, רק כ־11.1 מיליון הוצעו לציבור בהנפקה. היצע מצומצם של מניות סחירות יוצר תנאים שבהם גם עסקאות בהיקף לא גדול גורמות לתנודות מחיר חדות.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)וול-סטריט ננעלה בעליות מתונות; נייקי קפצה ב-5%, מיקרון עלתה ב-4%

המסחר בוול סטריט ננעל בעליות מתונות. המגמה החיובית מציבה את השווקים האמריקאיים בכניסה לחופשת חג המולד באווירה אופטימית יחסית, גם על רקע מחזורי מסחר קטנים ופעילות חלקית הצפויה בימים הקרובים.

מדד דאו ג’ונס הוביל את העליות עם התחזקות של 0.6%, והתקרב אף הוא לרמות שיא חדשות. מדד S&P 500 הוסיף כ־0.3%, בעוד שמדד נאסד”ק, שבו משקל גבוה למניות טכנולוגיה, רשם עלייה מתונה יותר של 0.2%. המסחר התקיים במתכונת מקוצרת לקראת חג המולד, כאשר ביום חמישי לא יתקיים מסחר כלל.

המשך העליות מגיע למרות נתוני מאקרו חזקים יחסית, שמיתנו את הציפיות להורדות ריבית מהירות מצד הפדרל ריזרב. נתון התמ”ג לרבעון השלישי הצביע על קצב צמיחה שנתי של 4.3%, גבוה מהתחזיות, בעיקר בזכות צריכה פרטית חזקה. בעקבות זאת ירדו ההסתברויות להורדת ריבית כבר בינואר, אם כי השוק עדיין מתמחר שתי הורדות ריבית עד סוף השנה הבאה.

נתונים נוספים סיפקו תמונה מעורבת של הכלכלה האמריקאית. מספר דורשי האבטלה החדשים ירד זה השבוע השני ברציפות, נתון המעיד על שוק עבודה יציב, אך במקביל נמשכת היחלשות במדדי אמון הצרכנים. התמונה הכוללת מצביעה על כלכלה שממשיכה לצמוח, אך בקצב שעלול להקשות על הבנק המרכזי להקל במדיניות המוניטרית.

- וול-סטריט סיימה בעליות שערים; אנבידיה עלתה ב-3%, צים קפצה ב-6%

- אנבידיה וטסלה עולות כ-1.3%, סטרטג'י עולה בעקבות הביטקוין - המניות הבולטות בוול סטריט

- המלצת המערכת: כל הכותרות 24/7

בשווקים אחרים נרשמה תנודתיות חדה יותר. מחירי הזהב והכסף טיפסו לשיאים חדשים, לפני שהתמתנו, בעוד שמחיר הנפט התייצב לאחר עליות בימים האחרונים. במניות בלטה אינטל בירידה מתונה, לאחר דיווחים כי אנבידיה עצרה ניסוי בתהליך ייצור מתקדם של החברה. בסך הכול, השווקים מסיימים את התקופה שלפני החג במגמה חיובית, אך עם רגישות גבוהה לנתוני מאקרו ולציפיות הריבית לשנה הקרובה.

.jpg)