מסלול המניות בקרנות השתלמות- מי המובילות בחודש מאי?

כולם יודעים שבטווח הארוך מניות עולות. זאת לא עובדה גמורה, אף אחד לא יודע מה יהיה בעתיד, אבל בהינתן היסטוריה של עשרות רבות של שנים, ומחקרים על התנהגות המניות לעומת אפיקים אחרים יש מסקנות - מניות לאורך זמן מספקות תשואה עודפת על פני הנכסים הסולידיים. ההסבר לכך הוא מאוד פשוט - משקיעים מוכנים לשים את הכסף שלהם על מכשירים מסוכנים בתמורה לפיצוי בתשואה. מניות הן מסוכנות יותר מאגרות חוב ולכן התשואה שמשקיעים מבקשים בעבור השקעה בהן היא גבוהה יותר.

הצטרפו לעדכונים שוטפים על האירועים המשמעותיים היום בבורסה - בערוץ הטלגרם של ביזפורטל

הכלל הזה, חשוב להדגיש תלוי מקום וזמן. זה לא נכון לטווחים קצרים וזה לא נכון בכל מקום. אבל זה נכון באופן כללי לטווח ארוך. קרנות השתלמות הן אפיק השקעה לטווח הבינוני והופכות נזילות לאחר 6 שנים, אך מדובר במוצר עם היתרונות הגדולים ביותר בשוק - כולל פטור ממס רווחי הון - ולכן רבים משאירים את הכספים כדי שיצברו תשואה גם מעבר לתקופה המינימאלית של 6 שנים.

הראל, אקסלנס וכלל ביטוח המובילות בחודש מאי

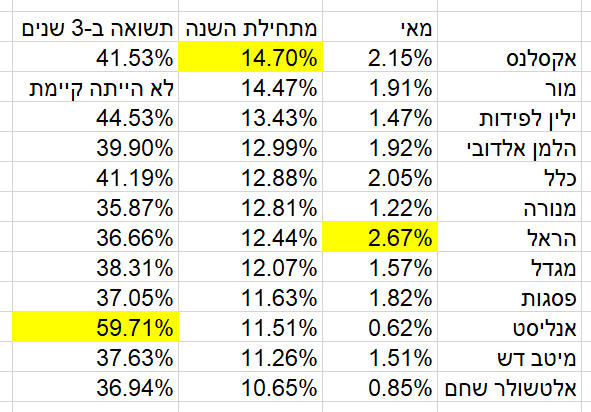

בחודש מאי הניבו קרנות ההשתלמות המנייתיות תשואה ממוצעת של 1.65%, אך שלוש בלטו מעל כולם: הראל השיגה תשואה מרשימה של 2.67%, אחריה אקסלנס עם 2.15% והשלישית היא כלל עם 2.05%. מנגד, אנליסט היא המאכזבת הגדולה של החודש עם תשואה של 0.62% בלבד. גם אלטשולר שחם מאכזבת עם תשואה של 0.85%.

- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- אלטשולר: ירידה במספר העמיתים, אך עלייה בהכנסות ובנכסים המנוהלים ויציבות ברווח הנקי

- המלצת המערכת: כל הכותרות 24/7

מתחילת השנה: אקסלנס מובילה ואחריה מור

מתחילת השנה הניבו הקרנות בממוצע 12.57%, כאשר אקסלנס מובילה את הטבלה עם תשואה של 14.7%, אחריה מור עם 14.47%, ילין לפידות היא השלישית עם 13.43%. בגזרת המאכזבות - אלטשולר תופסת את המקום האחרון עם תשואה של 10.65%, ומיטב דש מעליה ביותר מ-0.6% עם תשואה של 11.26% והשלישית מהסוף היא אנליסט עם 11.51%.

המובילה ללא עוררין בתשואות ל-3 שנים היא אנליסט עם 60%

התשואות החודשיות זה נחמד אבל חשוב לבחון מנהלים לטווח ארוך יותר. האם התשואות החלשות יחסית של אנליסט מתחילת השנה מעידות על שינוי מגמה? מוקדם לומר. בינתיים אנליסט עדיין משקיפה על כולם מלמעלה עם תשואה מצטברת ל-3 שנים של 59.71%, כאשר התשואה הממוצעת בענף עומדת על 40.85%. הבאה בתור היא ילין לפידות עם תשואה 44.53%, והשלישית היא אקסלנס עם תשואה של 41.53%. בגזרת המאכזבות, האחרונה בטבלה היא מנורה עם תשואה של 35.87%, מעליה הראל עם 36.66% והשלישית מהסוף היא אלטשולר שחם עם 36.94%.

- לא רק ריבית: כך תחשבו את העלות האמיתית של ההלוואה שלכם

- הלוואות בין פרטיים: האם המודל שביקש לאתגר את המערכת הפיננסית עדיין רלוונטי?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אקסלנס משיקה חשבון מסחר עצמאי לילדים

קרנות ההשתלמות - השוק הצומח ביותר

שוק קרנות ההשתלמות שמנהל כבר מעל ל-300 מיליארד שקל מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק.

בטווח הארוך - התשואה דומה, אי אפשר לדעת מראש איזה מנהל יתן ביצועים עודפים

עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה כמובן המנצח של החודשים הבאים והשנים הבאות.

מה זאת קרן השתלמות ואיך לבחור?

קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.

איך לבחור קרן השתלמות?

הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד. את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך. ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.

מסלול מנייתי - לא לכל אחד

המסלול המנייתי אמנם אמור להניב תשואות גבוהות יותר לאורך זמן, אבל הוא לא נכון ולא מתאים לכל אחד. שוק המניות הוא שוק תנודתי. יש עליות ויש ירידות, והירידות יכולות להיות כואבות וחזקות. כאשר אתם משקיעים לטווח של 30-20 שנה אז לפחות על סמך העבר, צפוי שהשוק יתקן אם יהיו ירידות. גם אם רגע אחרי שפתחתם את קרן ההשתלמות יש ירידות, אז מה? יש לשוק הרבה שנים לתקן והוא לרוב מתקן. אבל הסיפור החשוב ביותר הוא הצד המנטלי - הרי קשה מאוד להחזיק מעמד כשרואים את התיק נופל ב-30% כפי שקרה בקורונה או ב-50% כפי שקרה במשבר הסאב פריים. בזמנים כאלה צריך להסתכל על הסטטיסטיקה ארוכת השנים ולהמתין לימים טובים יותר - אבל מי שיגיד לכם שזה קל כנראה לא אומר לכם את האמת.

לקריאה נוספת:

- 4.בטווח של 5 שנים אלטשולר עדיין מקום 1 (ל"ת)לקוח 16/06/2021 18:44הגב לתגובה זו

- יותר מידי אגח ממשלתי שפעם הרים, היום אלטשולר תקועים אית (ל"ת)נ 18/06/2021 07:00הגב לתגובה זו

- 3.הטעות של אלטשולר 16/06/2021 14:33הגב לתגובה זוכל הזמן ביקרתי את הבורסה הישראלית אבל לטווח הקרוב יש בה הזדמנויות הרבה יותר מעניינות מהמניה דיפרסיה ששוררת בשוק האמריקאי,. הם היו צריכים לזהות את זה עוד לפני חצי שנה אבל מישהו שם כנראה נרדם.

- צבי 16/06/2021 15:56הגב לתגובה זוגוף עם גודל כזה לא יכול לשחק במגרש הישראלי

- 2.חיים 16/06/2021 12:55הגב לתגובה זו...כך גם הסיכון בתקופת ירידות, זוכרים ב2008 ? אנליסט נחתכה יותר מכל האחרות. ילין לפידות במקום השני עם ניהול יציב ותשואות מרשימות. עובר אליה מאלטשולר

- מיכאל 18/06/2021 08:53הגב לתגובה זוובחירה שלך אם להשקיע בכללי או מייתי ובכמה מנייתי. אין פה חסרון אלא רק בחירת במסלול המתאים לך, לא???

- 1.מאוכזב מאוד מאלטשולר. הגיע הזמן להיפרד. (ל"ת)מאוכזב 16/06/2021 12:24הגב לתגובה זו

לא רק ריבית: כך תחשבו את העלות האמיתית של ההלוואה שלכם

מדוע הריבית הנקובה היא רק קצה הקרחון

של המחיר האמיתי, כיצד עמלות ומנגנוני הצמדה מייקרים את ההחזר בפועל, ואיך תוכלו להשוות בצורה מושכלת בין הצעות מהגופים המלווים כדי להימנע מהפתעות

העלות הראשונה - עמלת פתיחת תיק

המרכיב הראשון שמשפיע על כדאיות ההלוואה הוא עמלת פתיחת התיק או דמי הטיפול. מדובר בסכום הנגבה מראש במועד העמדת האשראי. בעוד שבמערכת הבנקאית עמלות אלו לרוב מוגדרות בתעריפונים מפוקחים (כך למשל, עמלת פתיחת תיק משכנתא עומדת על 360 ש"ח נכון לשנת 2025),

בגופים חוץ בנקאיים המודל שונה משמעותית - שם מקובל לגבות עמלה בשיעור מסוים מסך הקרן, לרוב בין 1% ל 3%. המשמעות היא שחיקה מיידית של סכום ההלוואה: לווה המבקש 100,000 ש"ח עשוי לגלות שלחשבונו נכנס סכום נטו של 98,000 שקל בלבד, בעוד שהריבית מחושבת על מלוא הסכום המקורי. זהו למעשה קנס כניסה שמעלה משמעותית את עלות ההלוואה, במיוחד בהלוואות לתקופות קצרות.

מלכודת המדד

עלות נוספת שנוטים לשכוח היא הצמדת הקרן למדד המחירים לצרכן. בתקופות של אינפלציה, הלוואה צמודת מדד עלולה להפוך לנטל מתגלגל: גם אם הלווה משלם מדי חודש בחודשו, יתרת החוב שלו עשויה לתפוח בגלל עליית המדד. במצב כזה, הלווה משלם ריבית על סכום שהולך וגדל במקום לקטון, מה שמעלה את העלות הסופית מעבר לתכנון המקורי.

- סקר בנק ישראל: מצוקת אשראי של עסקים קטנים וירידה בביקוש לאשראי לדיור

- בנק ישראל: בנק מזרחי טפחות הוא הכי יקר בהלוואות ומשכנתאות

- המלצת המערכת: כל הכותרות 24/7

לכך מצטרפת שיטת החישוב של לוח הסילוקין. רוב ההלוואות מבוססות על לוח שפיצר, שבו ההחזר החודשי קבוע אך הרכב התשלום משתנה: בשנים הראשונות רוב התשלום מופנה לכיסוי הריבית ורק מיעוטו לכיסוי הקרן. המשמעות היא שאם לווה ירצה לפרוע את ההלוואה באמצע התקופה, הוא יגלה שיתרת החוב שלו כמעט ולא הצטמצמה, למרות ששילם סכומים נכבדים מדי חודש. הבנת מבנה לוח הסילוקין קריטית להבנת העלות לאורך זמן.

.jpg)