כך מזהה מייסד קרן הסל FOMO פוטנציאל לשורט סקוויז; 16 מניות בולטות

בכל יום מסחר בוול סטריט תמצאו אותן – מניות של חברות שעולות מבלי שהוציאו כל דיווח בדבר התפתחות כלשהיא בעסקיהן, ציטוט מעניין של מי מהבכירים שלהן או אפילו שינויים בתחום פעילותן שישפיעו עליהן. בתחילת השנה היו אלה שמות גדולים כמו GAMESTOP CORP , AMC ENTERTAINMENT HOLDINGS INC , AMERICAN AIRLINES , NOKIA CORP , BLACKBERRY LIMITED ועוד. מאז למדנו להכיר מדי יום, לעתים כמה פעמים ביום, אי אלו חברות קיקיוניות יותר או פחות. את מה שדוחף את אלה למעלה לא נמצא בדיווחים ל-SEC כי אם עמוק ברשתות החברתיות בראשן אותו פורום wallstreetbets בקהילת רדיט. בחלק מהחברות הללו אותם משקיעים עצמאיים באמת שמים את מבטחם, כלומר מאמינים בשגשוגן, אולם במקרים אחרים הם פשוט הולכים נגד הרוח – בכוונה לרוחות הרעות שמגיעות מכיוון קרנות הגידור, אבל לא רק, המהמרות על ירידות במניות אלה. אותן רוחות הן פוזיציית השורט וההימור נגד הוא הניסיון ליצור שורט סקוויז. אבל איך יודעים המשקיעים לזהות פוטנציאל טוב לשורט סקוויז שכזה? מייסד קרן הסל FOMO נותן את כלל האצבע שלו.

תחילה תזכורת קצרה: כשמשקיע פותח פוזיציית שורט הוא למעשה לווה מניה ממשקיע קיים בחברה ומתחייב להשיב לו אותה בהמשך. בינתיים הוא מוכר אותה, מתוך אמונה שכשיקנה אותה בעתיד, בסמוך למועד ההחזרה, המחיר יהיה נמוך יותר בגלל סיבות הקשורות בעסקי החברה או בסביבה העסקית – והפער ילך לכיסו.

השורט סקוויז מתקיים כאשר בניגוד לציפיות של אותו לווה, מוזרמים ביקושים למניה שדווקא מעלים את מחירה. כדי לצמצם את ההפסד, עתה עליו לרכוש את המניה בחזרה מוקדם מן הצפוי. כלומר, הוא בעצמו מזרים ביקושים נוספים, ואם מדובר בקרן גידור אז כנראה גם בהיקפים גדולים מאד – מה שמטיב עם הסוחרים העצמאיים שנכנסו להשקעה באותה החברה.

מת'יו טאטל, מנכ"ל פירמת ניהול הנכסים הנושאת את שם משפחתו, הוא אם כן מייסד קרן הסל FOMO ולכלל שמנחה אותו בזיהוי מניות עם פוטנציאל לשורט סקוויז הוא קורא "חוק ה-10 על 10". יתרות השורט על המניה צריכות להיות לדבריו בשיעור של לפחות 10%, ולשורטיסטים, אלו שלווה את המניה מבעליה, צריך לקחת לפחות 10 ימים לסגור את הפוזיציה שלהם, בהנחה שכולם יחליטו לעשות כן (מה שהגיוני), וזאת בהסתמך על נפח המסחר הממוצע באותה מניה.

- מייקל ברי בשורט על אורקל - הנה התיק של ברי והאם להקשיב לו?

- מייקל ברי מבהיר: אין שורט על טסלה, למרות ירידה במסירות - ומה עם אנבידיה?

- המלצת המערכת: כל הכותרות 24/7

קרן הסל של טאטל, FOMO, מנסה לנצל לטובת משקיעיה טרנדים קיימים בשוק, בין אם מדובר בתנועה מסקטור אחד לעבר שני, שורט סקוויזים כמובן, ואותן "מניות מם" (הן אלה שהופכות פופולאריות לטובת שורט סקוויזים והן אלה שהמשקיעים העצמאיים פשוט מאמינים בהן).

לבראד למנסדורף, מנכ"ל חברת יעוץ ההשקעות ActiveAlts, יש רף גבוה יותר. גם הוא מסתכל על תקופה של 10 ימים לפחות לכיסוי הפוזיציה מצד השורטיסטים, אך הוא מחפש יתרות שורט בשיעור של 25%, ולא 10%.

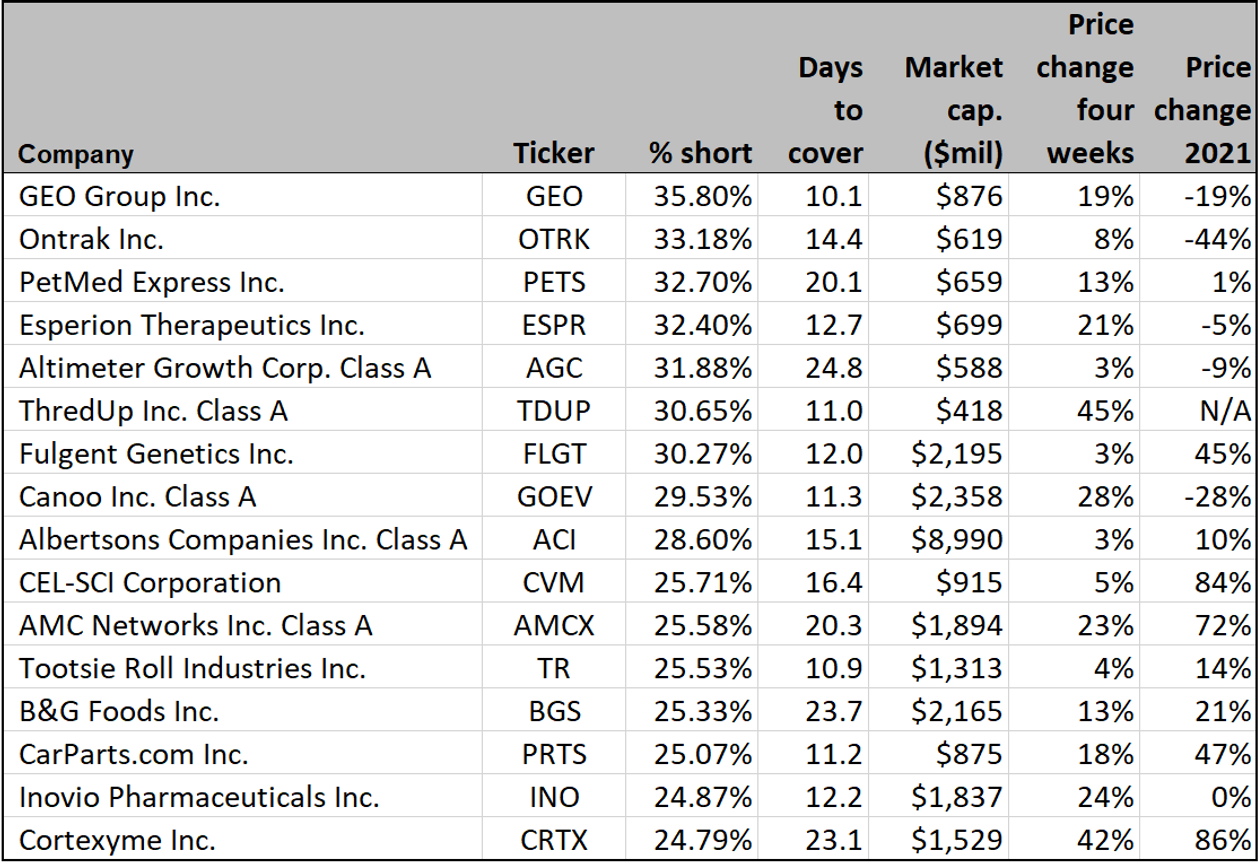

16 מניות בולטות עם יתרות שורט של 25% לפחות ותקופה מינימלית של 10 ימים לכיסוי פוזיציות השורט (מקור: FactSet):

באתר MarketWatch בחנו בהסתמך על נתוני FactSet (שלגבי יתרות שורט מתעדכנות פעמיים בחודש) את המניות העונות לתיאור זה של טאטל, כשהם מצמצמים את הרשימה למניות בעלות שווי שוק של 300 מיליון דולר לפחות. הם מצאו 263 כאלה. לאחר מכן צמצמו עוד יותר את הרשימה בהסתמך על הרף עליו דיבר למנסדורף והגיעו למספר נמוך יותר, מתוכו הציגו את 16 המניות הבולטות.

- CVS מפרסמת דוחות: הרווח עקף את התחזית אבל המניה מחליקה על רקע מדיקר

- קוקה קולה יורדת 3.2%, סיילספורס 3%; פלנטיר מתחזקת 1.4% - מה עושים החוזים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

בולטות בחסרונן: הן גיימסטופ והן AMC שאינן ברשימה. יתרות השורט עליהן כעת הן "רק" 20.96% במקרה של הראשונה, מה שמותיר לשורטיסטים רק יום וחצי לכיסוי הפוזיציה, ובמקרה של השניה מדובר ב-22.81% וחצי יום בלבד.

את הדירוג מובילה GEO GROUP INC עם יתרות שורט בשיעור 35.80% ו-10.1 יום לצורך כיסוי הפוזיציה – מדובר בחברה שמפעילה בתי כלא פרטיים. הנשיא ביידן הורה לבטל התקשרויות עם חברות מסוגה ולהחזיר את בתי הכלא לניהול המדינה. החברה הקפיאה את הדיבידנד שהתכוונה לחלק.

- 6.א.מ. 20/06/2021 14:08הגב לתגובה זוחברת ביטוח צעירה שתשנה את שוק הביטוח למכוניות, בעזרת טכנולוגיה שמודדת את נהיגת הנהגים עם סנסורים בטלפון. חברות השקעה הגדולות השקיעו מאות מיליונים, לחברה יש היום מיליארד דולר בבנק. יש שורט של 80% מהמניות הנסחרות. המניה תקפוץ תוך שנה פי 3-10. נסחרת היום 10.7$, יאהו אומר שהמניה תיסחר השנה ב- 16.25 גם בלי שורט סקוויז.

- 5.לא ברשימה חברת ביטוח ROOT Insurance (ל"ת)א.מ. 20/06/2021 14:01הגב לתגובה זו

- 4.red 20/06/2021 12:27הגב לתגובה זואיפה ניתן לראות את מספר הימים לכיסוי השורט ?

- 3.תם 19/06/2021 11:57הגב לתגובה זואשמח להסבר מדוע זה חשוב ומשנה אם נותר לשורטיסטים 10 יום לכיסוי או יום אחד לכיסוי (ומן הסתם אל מה שינהם)

- 2.התוחלת בשורט היא אפסית מוגבלת לזמן קצר ואינה ליישו 19/06/2021 09:10הגב לתגובה זוהתוחלת בשורט היא אפסית מוגבלת לזמן קצר ואינה ליישום באופן רציף ולאורך זמן

- 1.מרקט ווטצ בכוונה רושם AMCX במקום AMC בכדי ליצור בל 18/06/2021 22:34הגב לתגובה זומרקט ווטצ בכוונה רושם AMCX במקום AMC בכדי ליצור בלבול ולעצור את הסקוויז