התוכנית של סיידוף להשבחת שיכון ובינוי - לקחת כסף של אחרים

נתי סיידוף השקיע 1.1 מיליארד שקל ב-2018 ברכישת השליטה בשיכון ובינוי שיכון ובינוי -3.79% מידי שרי אריסון. הוא ראה את ההשקעה מזנקת לשווי של 4.4 מיליארד שקל, הוא ראה את ההשקעה צונחת כל הדרך חזרה למטה. בדרך הוא הזרים כספים נוספים והשקעתו הכוללת מסתכמת בכ-1.4 מיליארד שקל. הוא כנראה הבין שהגיע הזמן לקחת את המושכות על רקע האכזבה מהביצועים העסקיים ובהתאמה הנפילה במחיר המניה.

אבל, יש בעיה. סיידוף לא באמת כאן, הוא אפילו לא השתתף בהנפקת זכויות גדולה באוגוסט אשתקד בסכום של 600 מיליון שקל ודולל בהחזקותיו ל-41.1%. סיידוף כנראה לא בשליטה מלאה על מה שקורה בחברה. ולקחת שליטה על מה שקורה בחברה המאוד מורכבת הזאת ייקח הרבה זמן.

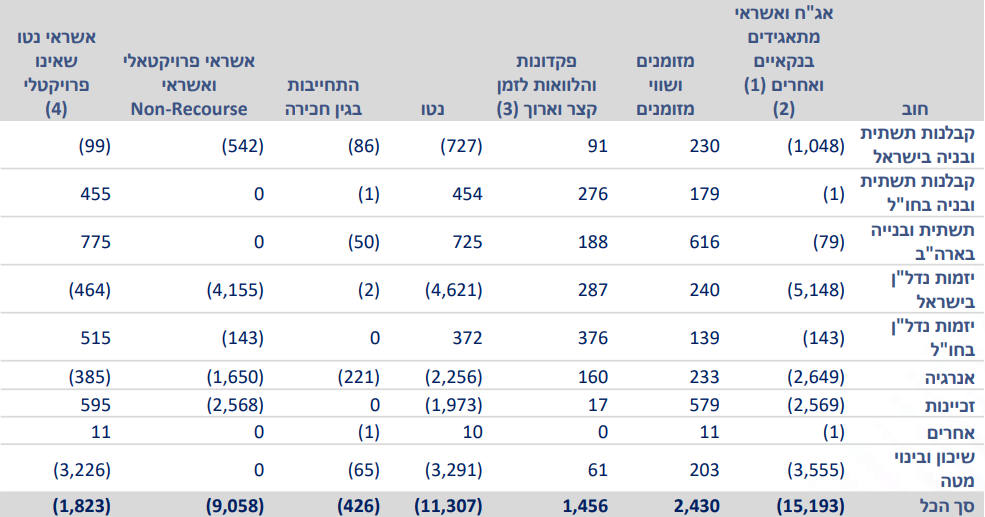

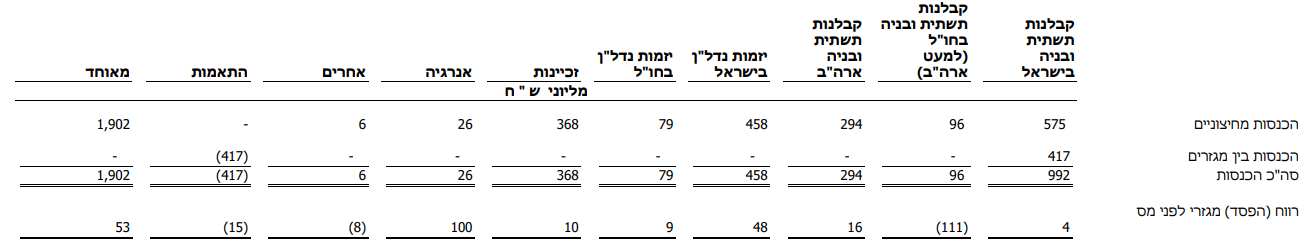

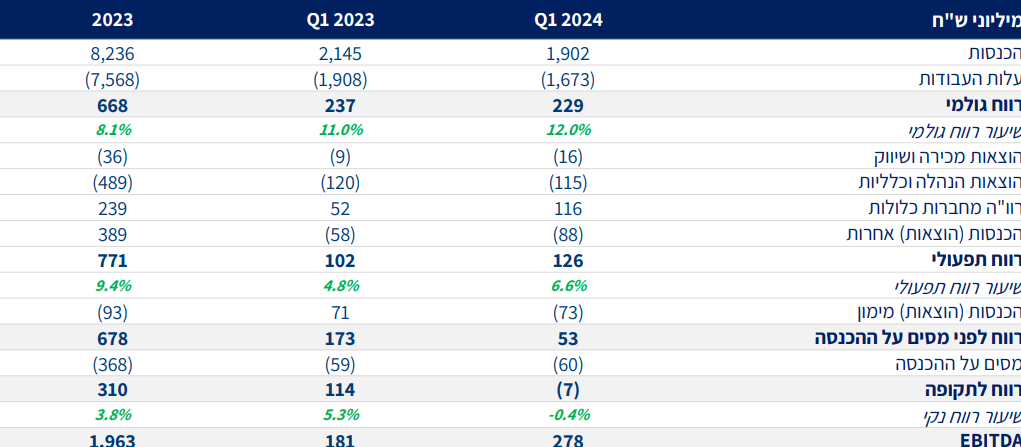

בינתיים החוב גדול מאוד - כ-11.3 מיליארד שקל נטו, כשבמקביל יש סימני שאלה לגבי יכולתה לייצר ערך בתחומים בהם היא פעילה. שיכון ובינוי היא תמנון ענק. היא פועלת בתחום האנרגיה המתחדשת דרך החברה הבת שיכון ובינוי אנרגיה שוב אנרגיה -3.62% שנסחרת בבורסה בתל אביב כשגם היא מאכזבת את המשקיעים למרות שברשותה תחנות כוח מניבות. המניה ירדה מאז ההנפקה לפני כשנתיים במעל 30% לשווי של 2.2 מיליארד שקל.

החוב הענק של שיכון ובינוי:

- מאחורי הקלעים: מי מנסה לקנות את שיכון ובינוי אנרגיה ולמה המניה ממריאה?

- נתי סיידוף מתחיל לעשות סדר - יוצא מניגריה בהפסד של 60-80 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

שיכון ובינוי שמחזיקה ב-71% משיכון ובינוי אנרגיה נסחרת בשווי של 3.7 מיליארד שקל. לשיכון ובינוי גם פעילות גדולה בחום התשתיות - גם בארץ וגם בחו"ל. בחו"ל הפעילות מתרכזת בארה"ב, דרום אמריקה ואפריקה. זו פעילות עם אי וודאות רבה שאחת לכמה שנים דורשת מחיקות גדולות. בשנה האחרונה החברה מחקה בשל שינויים בשערי מט"ח ובשל ביטול פרוקיטי מעל חצי מיליארד שקל בפעילות באתיופיה וניגריה.

המשקיעים למודי ניסיון וגם כשיש רווחים בפעילויות האלו הם לא מתרשמים ומחכים למכה. בנוסף, יש את הפעילות הנדל"נית בארץ. זו כנראה גולת הכותרת של הקבוצה. קרקעות בשווים מרשימים ופייפליין גדול להמשך. גם כאן, הנהלת החברה נפלה בגדול עם השקעה של מעל 2 מיליארד שקל ברכישת קרקעות בשדה דב ואזורים אחרים בסכום של מעל 2 מיליארד שקל לדיור ציבורי. המנכ"ל תמיר כהן עשה זאת מול עליית הריבית וללא חשש, אולי בהערכה שהריבית תרד מהר. זה לא קרה וזה הפך להפסד ענק בדוחות הכספיים - כמיליארד שקל.

שיכון ובינוי נדל"ן מוערכת במעל 5 מיליארד שקל. בדצמבר 2023 רכשה כלל ביטוח 8% ממניות החברה ב-400 מיליון שקל.

תחומי הפעילות של הקבוצה:

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מול הפעילות המקומית בנדל"ן למגורים ומול תחום האנרגיה המתחדשת שאמור להיות מניב, יש כאמור תחומים פחות יציבים כשהמלחמה כמובן משפיעה על הפעילות בארץ. תחום התשתיות דרך סולל בונה עלול לסבול מאוד אם הממשלה תפחית את היקף ההשקעה בתשתיות לאור הגירעון בתקציב. מנגד, יש שמעריכים שהיקף ההשקעה בתשתיות יגדל כי זה מייצר צמיחה למשק.

כשמסתכלים על מכלול הפעילויות של שיכון ובינוי מקבלים הפסד קטן ברבעון הראשון של השנה, הפסדים בשנה שעברה:

ולכן סיידוף מבין שהוא צריך להתערב - אבל, האם למשקיעים יש סיבה להאמין בו, אחרי שלא השתתף בהנפקת הזכויות האחרונה, ואחרי שבעצם נטש את הניהול בשנים האחרונות? הוא אומר שהוא רוצה לגייס 100 מיליון דולר להשקעה של 10% בקבוצה, להנפיק או לחלק כדיבידנד בעין את שיכון ובינוי אנרגיה. זה אפשרי לכאורה, אבל משקיע שייכנס יעשה זאת אם הוא יראה אפסייד גדול. בכלכליסט הציגו את קיסטון כגוף שמנהל שיחות עם סיידוף. קרן קיסטון בניהול נבות בר עשויה להשתלב בשיכון ובינוי אנרגיה, אבל לא בשיכון ובינוי הקבוצה. מעבר לכך, קיסטון נמצאת בהגדלת פעילות בעקבות רכישת מניות נוספות באגד, זה לא יהיה פשוט מבחינתה להיכנס גם למעורבות בשיכון ובינוי.

מניית שיכון ובינוי ב-12 החודשים האחרונים

וכל זה כשבמקביל עתידו של המנכ"ל תמיר כהן לא ברור ובשוק יש הערכות שהוא מנסה לבנות קבוצה שתרכוש מסיידוף את ההחזקה.

כך או אחרת, השוק לא התלהב בשבוע שעבר מההצהרות של סיידוף. המניה לא התרוממה וכנראה שגם היום היא לא תתרומם. השוק רוצה לראות את סיידוף מכניס יד לכיס כדי להשיב את האמון. כולם מבינים שיש ערך בקבוצה, למרות שקשה לכמת אותו בהינתן הפעילויות בחו"ל, אבל הם רוצים חראות הזרמה גדולה שצקטין את הסיכונים.

הנכסים העיקריים של שו"ב אנרגיה עליהם מנסה קיסטון להשתלט הם חגית ורמת חובב שנרכשו על ידי שו"ב אנרגיה ב-1.6 ו-4.2 מיליארד שקל בהתאמה. קיסטון כבר מחזיקה ב-16% מכל תחנה ואחרי המהלך היא צפויה להיות בעלת השליטה בהן.

- 7.דני 23/06/2024 17:18הגב לתגובה זוכול גוף מוסדי שיכנס לבור כזה יצטרך לעמוד לדין . בור של 11.3 מיליארד מתאים להימורים בקזינו.

- 6.קטורמנס 23/06/2024 15:13הגב לתגובה זושער המנייה לפני שש שנים והים כמעט ביחס שווה לדעתי

- 5.לפני כ4-5 שנים עשיתי לא מעט כסף במניה זו (ל"ת)Robin Hood 23/06/2024 10:52הגב לתגובה זו

- 4.יעל 23/06/2024 10:19הגב לתגובה זואת המחיר הציבור ישלם על ידי התספורות שיעשו לנו. תשאלו את תשובה.

- 3.חרטטיסט 23/06/2024 10:13הגב לתגובה זוקיסטון הודיע שלא דובים ולא יער עיתון חרטטן וכתב ברברן

- תמימות 23/06/2024 12:25הגב לתגובה זובלי השקרים ,אומרים לא ומתחת לפני השטח ...כנראה שהכתב יודע משהו עתידי

- קיסטון כתבו שהם רוצים את האחזקה בכתחנות הכוח ולא בסולאר (ל"ת)אלון 23/06/2024 11:23הגב לתגובה זו

- 2.ינשוף 23/06/2024 09:43הגב לתגובה זועם ממשלה כזאת שיכולה לשרוף את כל המזרח התיכון מי יקח סיכונים

- 1.השוק 23/06/2024 09:25הגב לתגובה זוולכן כל הניתוח של שיכון ובינוי לא רלבנטי בכלל. מעניין איך ינתחו את בזן לאור האיומים . או בכלל כל חברה אחרת שמאויימת כעת וזה כולל מפעלי נשק. בתים . שדה תעופה. חנויות. ומה לא. ועל כך נאמר הנבואה ניתנה לשוטים .

- ושוב 23/06/2024 12:29הגב לתגובה זושביל אקמן שקנה מניות הבורסה הוא טיפש מצוי כמו הכותבים כאן?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.

.jpg)